Какие требования банк выставляет к участку?

Любое финансовое учреждение будет тщательно проверять участок под займ, оценивать его ликвидность, интерес для других покупателей, в случае Вашего отказа от выплат. Ликвидность при продаже земельных участков значительно ниже, чем квартир, и поэтому требования к ним более высокие:

- Желательно расположение земли максимально близко к населенным пунктам с развитой инфраструктурой;

- Участок должен иметь разрешение под индивидуальную застройку (ИЖС);

- Расстояние до ближайшего отделения банка-кредитора в пределах 50-70 км, иначе в ипотеке могут отказать, руководствуясь невозможностью выезда на осмотр из-за длины маршрута;

- Площадь участка должна соответствовать банковским критериям, и если она будет меньше – займ не дадут;

- Все документы должны быть в порядке, у участка быть собственник, четко обозначенные границы и отсутствие обременения в виде неуплаты налогов и другое;

- Удаленность от мест захоронений, отходов, вредных выбросов;

- Оценивается плодородность почв и возможность ведения на них сельскохозяйственных работ;

- Наличие близкой транспортной развязки;

- Плюсом будут наличие коммуникаций, озера, леса и другие блага.

К каким тратам нужно быть готовым будущему заемщику?

Оформление ипотеки связано с проведением целого перечня процедур. Банк хочет быть уверенным в том, что выдает денежные средства на ликвидное имущество, которое в случае невыполнения обязательств будет легко продать. Все обязательные действия, которые необходимо провести в процессе оформления ипотеки на земельный участок, оплачивает заёмщик. Клиенту предстоит понести следующие затраты:

- Комиссия за открытие и обслуживание счёта. Он необходим для выполнения ипотечных платежей.

- Первоначальный взнос. Сумма устанавливается в зависимости от стоимости недвижимости. Для финансовой организации стартовый платёж – дополнительная гарантия платежеспособности заемщика. Если часть суммы не предоставить самостоятельно, заявку на выдачу ипотеки на земельный участок отклонят.

- Услуги оценщика. Банк хочет знать реальную рыночную стоимость земельного участка. Для этого происходит обращение к профессионалу. Специалист бесплатно не работает. Все затраты, связанные с его анализом, ложатся на плечи заёмщика.

- Оплата оформления обязательной документации. В процессе разбора документа может выясниться, что часть бумаг отсутствует. За их подготовку могут взиматься денежные средства. Сумму также обязан оплатить сам заёмщик.

Каковы условия для получения ипотеки на земельный участок

Наиболее лояльные условия предлагает Сбербанк. Ставки по процентам здесь минимальные, кредит дают на срок 10 лет, первый взнос – от 50% стоимости объекта. Варианты предложений могут различаться. В них меняется срок кредитования, процентная ставка, сумма первого взноса.

Сможет ли конкретный заемщик получить ссуду, будет решать банк в зависимости от сведений, указанных в документах. По ним подбираются удобные условия для выдачи ссуды на покупку участка. Для одобрения заявки на кредит следует внимательнее отнестись к оформлению требуемых документов.

https://youtube.com/watch?v=Y6zgg3C4TA0

Требования к земельному участку

Прежде чем приступать к строительству дома, нужно выяснить несколько важных моментов, поскольку не все земельные участки подходят под индивидуальное жилищное строительство (ИЖС). В данном случае необходимо, чтобы участок относился к категории земель населенных пунктов, а вид разрешенного использования предусматривал ИЖС.

Узнать категорию земельного участка и вид разрешенного использования можно, заказав выписку из Единого государственного реестра недвижимости или воспользовавшись онлайн-сервисом. С помощью выписки можно также узнать наличие обременений в отношении земельного участка. Перед строительством следует убедиться, что участок, на котором планируется строительство, имеет границы — то есть было проведено межевание, рекомендовала юрист Надежда Локтионова. Это исключит вероятность спорных ситуаций при строительстве дома. Информация о межевании также содержится в выписке из ЕГРН.

Кроме того, земельный участок под ИЖС должен быть подключенным к коммуникационным сетям, иметь рядом развитую инфраструктуру и беспрепятственный подъезд автомобиля. Также земельный участок должен быть поставлен на кадастровый учет, а ИЖС должен быть указан в качестве основного или условно разрешенного вида использования, добавил вице-президент Ассоциации юристов по регистрации, ликвидации, банкротству и судебному представительству Владимир Кузнецов. Кроме того, участок должен соответствовать предельным максимальным и минимальным размерам, установленным в ПЗЗ. Его минимальный размер не может быть меньше трех соток.

Предложения банков

Рассмотрим основные предложения ведущих банков.

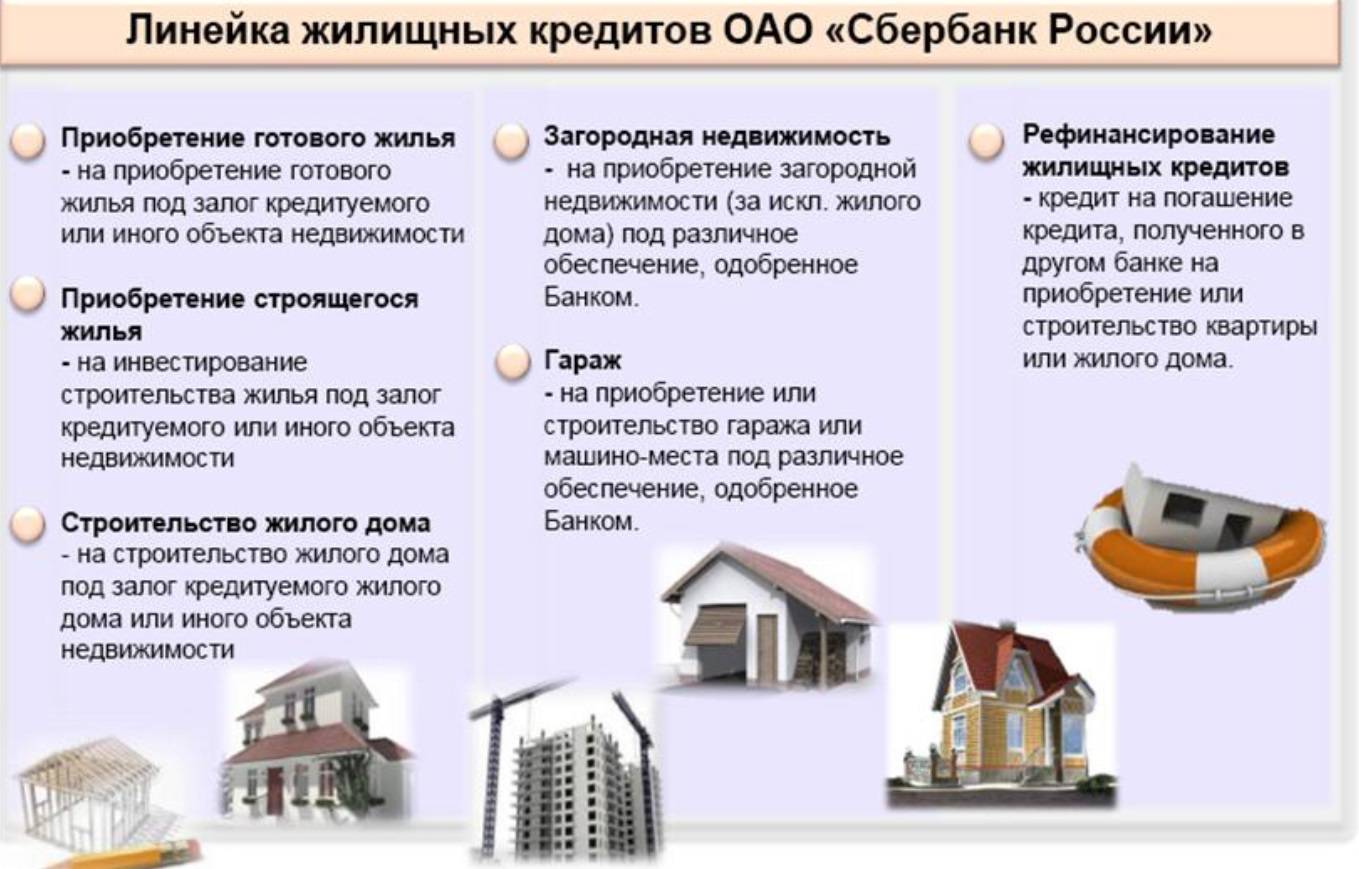

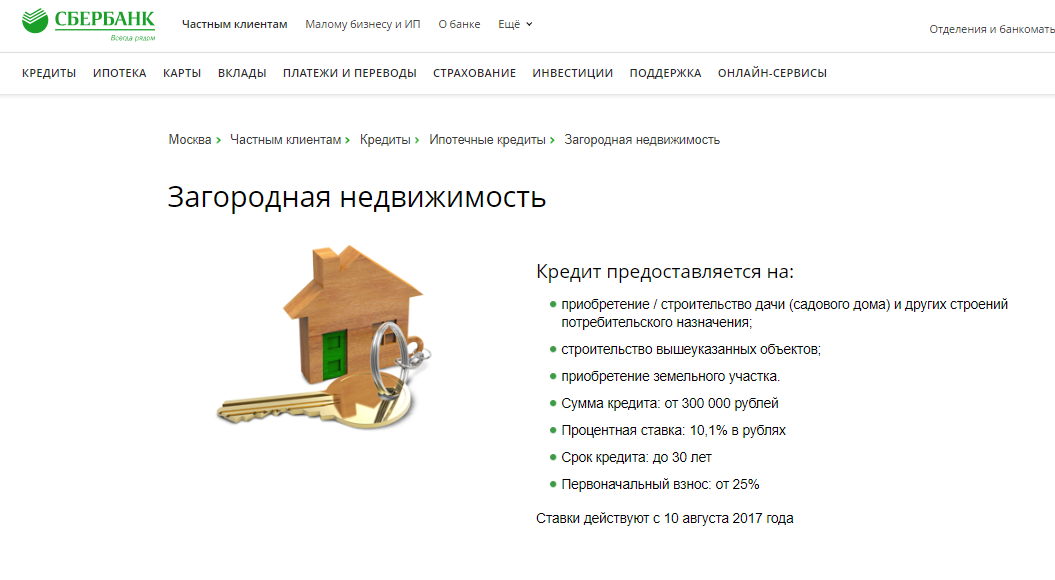

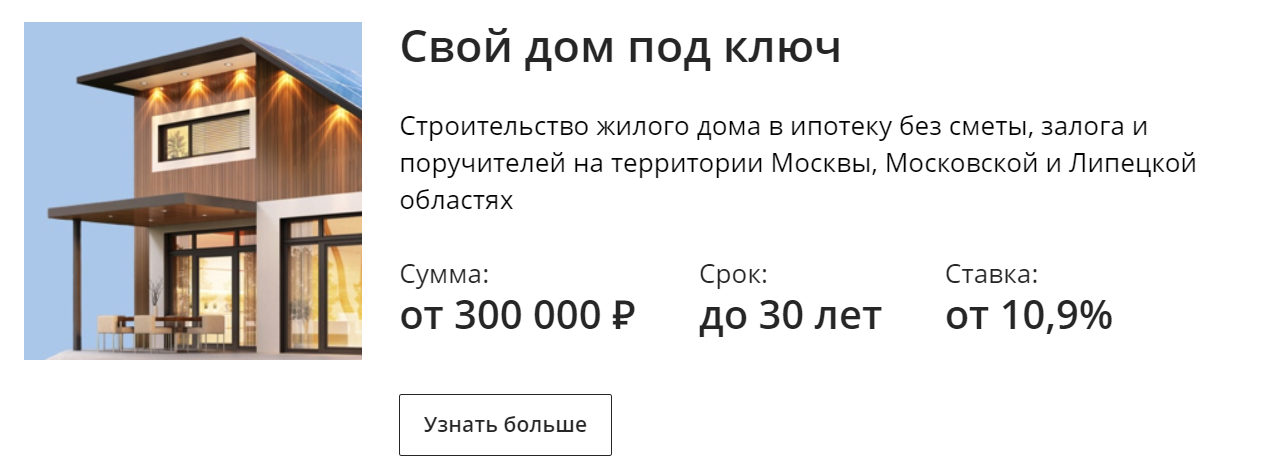

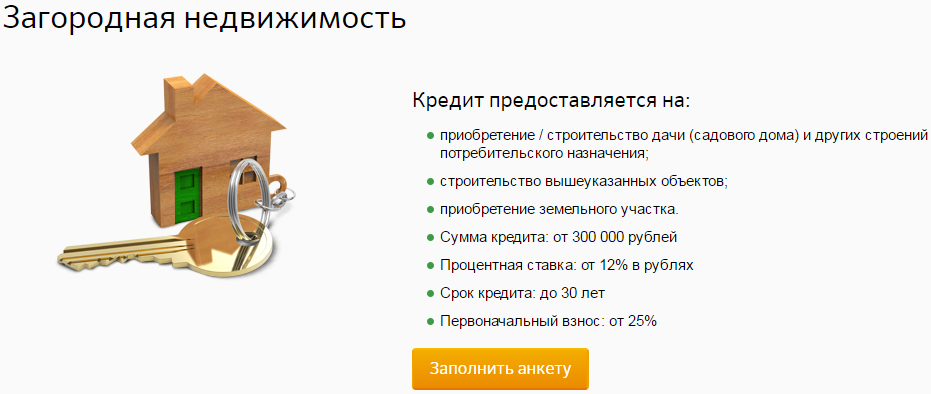

Загородная недвижимость сбербанк

Сбербанк предлагает оформить ипотеку на земельный участок сроком до 30-ти лет. Ставка на загородную недвижимость сбербанка составляет от 8% годовых при первоначальном взносе в 25%. Точную сумму месячного платежа сбербанка по ипотеке на земельный участок можно рассчитать с помощью онлайн-калькулятора.

Нецелевой кредит на любые цели сбербанк

Нецелевой кредит от Sberbank выдаётся на любые неотложные нужды. Кредитная ставка начинается от 8,9%. Для оформления потребуется только паспорт заёмщика. Такая программа позволяет получить кредит до 5-ти миллионов сроком до 5-ти лет.

Садовод россельхозбанк

Данный вид кредита выдаётся на подсобное хозяйство, газификацию, ремонт или другие цели, связанные с поддержанием садового хозяйства. Процентная ставка от 11,5% на сумму до 1,5 миллиона рублей сроком до 5-ти лет. Залог и поручительство на выбор клиента банка.

Под залог имеющейся недвижимости русфинансбанк

Русфинансбанк готов предоставить своим заёмщикам от 600000 рублей на срок до 25-ти лет. Процентная ставка начинается от 7,9%. Главное условие при оформлении кредита — наличие закладной. Если документ не будет оформлен в срок, то ставка по ипотеке будет увеличена на 1-2%.

Нецелевой под залог недвижимости втб

Программа от ВТБ для ипотеки предназначена для крупных затрат под залог квартиры. Процентные ставки начинаются от 4,5% сроком до 5-ти лет на сумму до 5-ти миллионов рублей. Главным условием является предоставление недвижимости в качестве залога.

Альтернатива промсвязьбанк

Промсвязьбанк предлагает альтернативный займ с залогом в качестве недвижимости. Банк не требует подтверждение доходов и первоначальных взносов. Ставка по кредиту составляет от 8,7% до 10-ти миллионов. Срок кредитования 20 лет.

Целевой под залог квартиры промсвязьбанк

Целевой кредит на ипотеку под залог недвижимости может оформить любой заёмщик в возрасте от 21-го года. Минимальная сумма займа составляет от 1-го миллиона и до 10-ти. Первоначального взноса не требуется, процентная ставка от 12,1%. Главное условие — предоставление недвижимости, соответствующей требованиям, под залог.

На любые цели под залог жилья альфа банк

Альфабанк предлагает оформить ипотеку или кредит на любые нужны под залог уже имеющейся недвижимости. Базовая процентная ставка от 13,99% сроком до 30-ти лет. Минимальная сумма для кредита от 600 тысяч рублей.

Берем дом в ипотеку// На что обратить внимание?

Ипотечные программы банков на покупку дома с участком

Кредитование на приобретение частного дома с землей не пользуется таким спросом, как на покупку квартиры.

Однако многие банки не отказываются от таких программ и предлагают интересные условия для своих клиентов. Рассмотрим несколько предложений от российских банков подробнее.

Банк Возрождение

Банком представлен продукт ипотечного кредитования «Загородный дом» на льготных условиях. Ключевые параметры приведены в таблице ниже.

| Сумма | Первоначальный взнос | Срок | Кредитная ставка в % годовых (базовая) |

| От 300 тысяч до 8 миллионов руб. | 20–95% от цены объекта недвижимости | 1–30 лет | 12 |

Данная программа подойдет заемщикам, приобретающим загородный дом с участком на вторичном рынке жилья. Базовая ставка в размере 12% в год действует только при условии заключения комплексного договора страхования. Возможно привлечение созаемщиков (максимально 3 лица). К заемщику/созаемщику предъявляются следующие требования:

- возрастной ценз — 18–65 лет;

- регистрация в РФ (временная или постоянная);

- стаж трудовой деятельности не меньше 3-х месяцев.

Чтобы отправить заявку на ипотеку клиенту необходимо предоставить следующий комплект документов:

- паспорт РФ (копия всех страниц);

- анкета-заявление;

- военный билет для мужчин до 27 лет;

- документы с подтверждением получения дохода и трудовая книжка.

Банк оставляет за собой право запросить дополнительные документы на свое усмотрение.

Стандартное предложение «Загородный дом» от банка Возрождение предполагает следующие ограничения при оформлении:

| Сумма | Первоначальный взнос | Срок | Кредитная ставка в % годовых (базовая) |

| От 300 тысяч до 10 миллионов руб. | 30–85% от цены объекта недвижимости | 1–30 лет | 13 (при покупке жилья у аккредитованных банком компаний); 13,75 (при покупке у фирм, с которыми у банка заключено соглашение о расчетах с помощью аккредитива); 14 (базовая ставка) |

Подать заявку на получение займа можно электронно на официальном сайте банка.

Срок рассмотрения любой ипотечной заявки до 15-ти рабочих дней после предоставления всех документов.

Альфа банк

В Альфа банке действует программа «Кредит на покупку дома», в рамках которой можно приобрести:

- таунхаус с земельным участком;

- дом с землей;

- часть дома с участком.

Стандартные условия кредитования по такому предложению выглядят следующим образом:

| Сумма | Первоначальный взнос | Срок | Кредитная ставка в % годовых (базовая) |

| От 300 тысяч | Не менее 40% от стоимости дома | До 25 лет | От 13 |

Получить такой займ сможет клиент в возрасте 20–64 лет, предоставивший паспорт РФ, документы о доходах и документы на залог.

Альфа банк обязывает клиентов поле одобрения заявки застраховать объект недвижимости от риска повреждения и утраты. Приобретение такого продукта страхования повысит шанс принятия положительного решения и применения пониженной годовой ставки.

Юникредит банк

Юникредит банк представляет вниманию потенциальных заемщиков ипотечный продукт «Кредит на коттедж», который позволит купить жилой дом, таунхаус или коттедж на вторичном рынке жилья. Основные условия займа представлены в следующей таблице:

| Сумма | Первоначальный взнос | Срок | Кредитная ставка в % годовых (базовая) |

| До 15 миллионов руб. (в Москве и Санкт-Петербурге); До 5 миллионов руб. (в остальных субъектах РФ) | Не менее 50% от стоимости дома | 1-30 лет | 13 |

Для клиентов-участников зарплатных проектов предоставляется скидка в размере 0,25% от базовой ставки. Займ оформляется лицам в возрасте 21-65 лет, имеющим постоянный источник дохода, со стажем от 3-х месяцев на последнем месте и с хорошей кредитной историей.

Банк Зенит

В банке Зенит можно оформить «Кредит на покупку земельного участка с домом». Условия приводятся в таблице ниже:

| Сумма | Первоначальный взнос | Срок | Кредитная ставка в % годовых (базовая) |

| 540 тысяч-14 миллионов руб. (Москва); 270 тысяч–10,5 миллионов руб. (остальные субъекты РФ) | Не менее 30% от стоимости дома | 1-25 лет | 19–23,5 |

Приобретение страховки по заключаемому ипотечному договору является добровольным решением заемщика, однако в случае отказа банк повысит ставку по займу на 3%.

Получить ипотеку в банке Зенит могут граждане РФ в возрасте от 22 до 60 лет, имеющие стаж трудовой деятельности не менее полугода на текущем месте и зарегистрированные в городе присутствия банка.

Рассмотренные выше предложения банков позволяют сделать вывод о том, что наиболее выгодные условия для заемщиков готов предложить банк Возрождение (12% в год).

Развитие рынка недвижимости и, в частности, увеличение объемов строительства коттеджных поселков будут способствовать повышению спроса на ипотечные продукты кредитования жилых домов с участками и снижению требований к заемщикам и недвижимости со стороны банков.

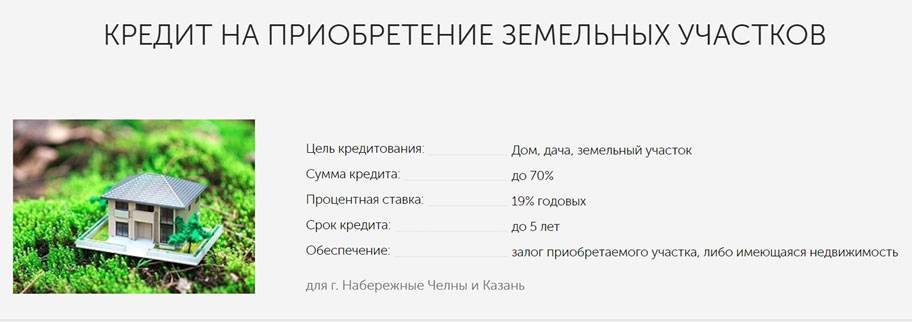

В каком банке можно оформить ипотеку на земельный участок?

Для получения ипотечного займа на приобретение земельного участка, гражданину требуется пройти ряд шагов:

- Выбрать банк, в котором будет оформлена ипотека. Рекомендуется заранее изучить условия и требования.

- Подобрать несколько наделов, которые подходят под заявленные банком требования.

- Подать заявку на получение займа. Дождаться положительного или отрицательного ответа.

- В случае одобрения заявки, заемщик собирает документы, которые передаются на изучение специалисту банковской организации.

- Если все документы в порядке, заемщик получает заветные средства, на которые может осуществить покупку.

В сложившейся практике выделяют 3 основных банка, которые одобряют заявки на получение ипотеки на земельный участок.

| Банк | Сумма кредита | Первоначальный взнос | Срок кредитования | Процентная ставка |

| Сбербанк | От 300 тыс руб | Мин 25% | До 30 лет | 12%-14% |

| Россельхозбанк | Мин — 100 тыс руб и макс — 20 млн руб | Мин 15% | От 1 месяца до 30 лет | 12,9%-17,5% |

| ВТБ 24 | В пределах 300 тыс руб — 50 млн руб | Мин 20% | От 3 до 50 лет | От 10% |

Рассмотрим подробнее ипотечные программы конкретных банков.

Программа Сбербанка

Ипотечный кредит на землю в Сбербанке можно получить в рамках программы «Загородная недвижимость».

Кредит выдается под следующие цели:

- строительство дачного дома и других построек;

- покупка земельного участка;

- строительство загородного дома.

Минимальный возраст заемщика должен составлять не менее 21 года. На момент выплаты займа — не более 75 лет. Суммарно, за последние 5 лет стаж должен быть не менее 1 года. Доход подтверждается предоставлением справки 2-НДФЛ.

Условия в ВТБ банке

Раннее банк ВТБ 24 активно выдавал кредиты под залог земельного участка. Сейчас действие программы временно приостановлено. Клиенты все же могут оформить залог на землю при покупке готового жилья.

Сумма ипотечного кредита на землю может варьироваться от 1,5 млн руб до 30 млн руб. Для постоянных клиентов банка процентная ставка составляет 13,5%. Для всех остальных заемщиков — под 14% годовых. В случае отказа от страхования, банк оставляет за собой право повысить ставку на 1%. Начальный необходимый капитал, который должен быть у заемщика, составляет от 20% до 30% от стоимости надела.

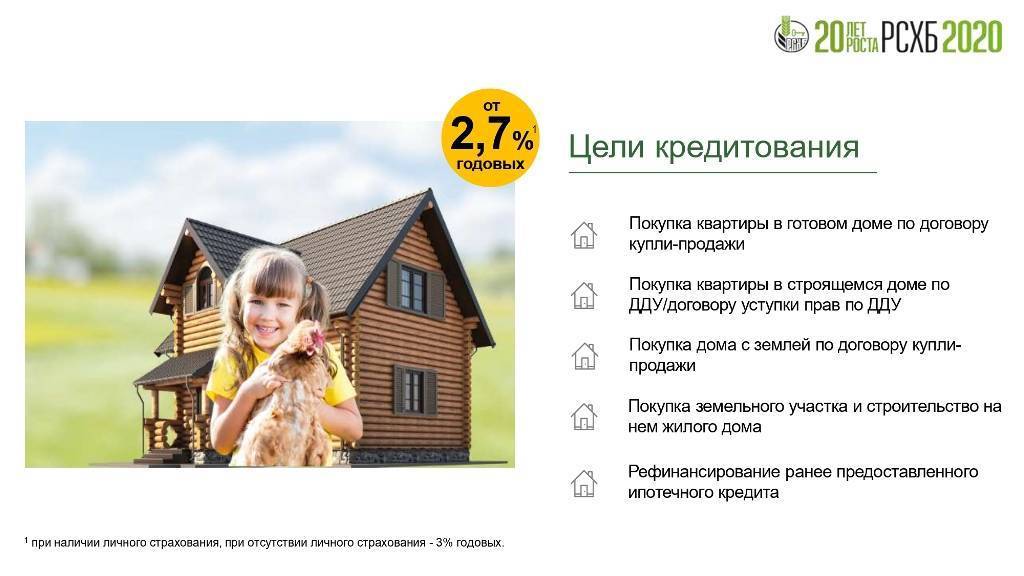

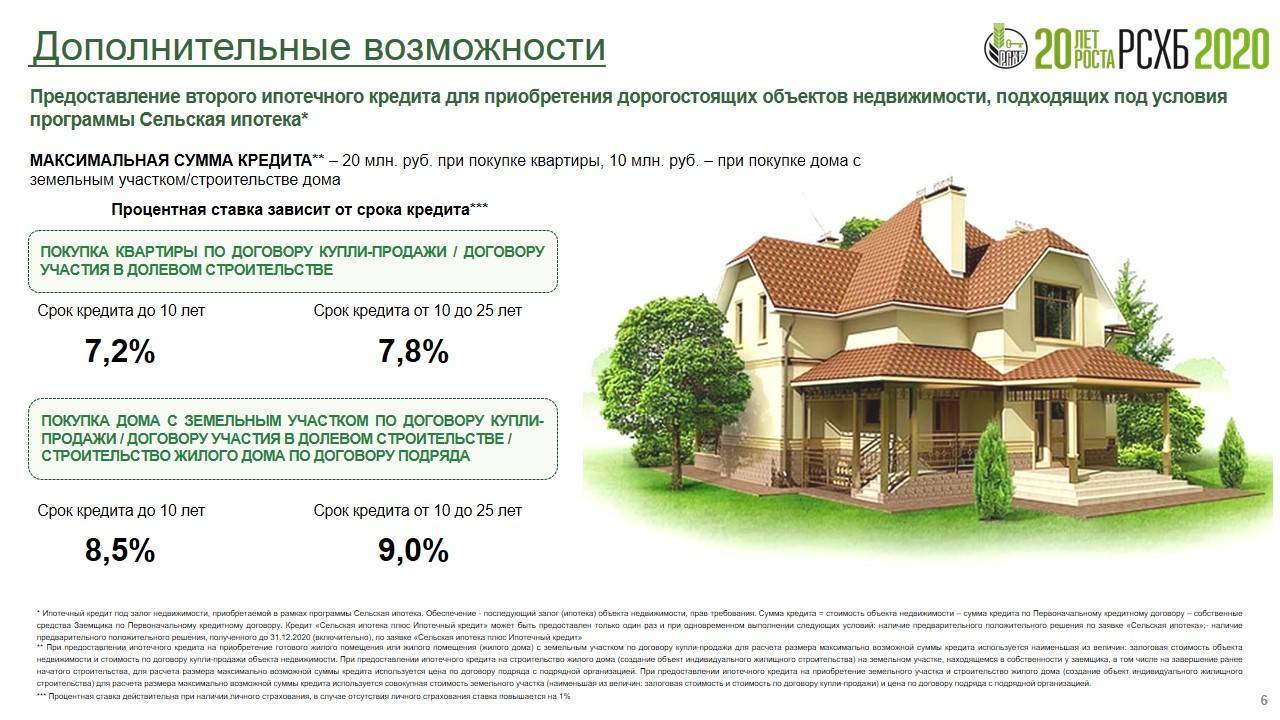

Программа Россельхозбанка

Оформить ипотечный кредит в Россельхозбанке можно как на дом и землю, так и на земельный участок. Если в программе получения займа участвует молодая семья, становится возможным снижение процентной ставки до 10%.

Постоянные клиенты Россельхозбанка выделяют следующие преимущества кредитования в данной организации:

- отсутствие дополнительных комиссий;

- подтвердить доходы можно по справке от банка;

- разрешено досрочное погашение кредита;

- предоставляются льготы молодым семьям.

Возрастные ограничения таковы: не менее 21 года на момент обращения за ипотечным кредитом и не более 65 лет на момент последней выплаты по займу. Мужчины в возрасте до 27 лет должны предоставить копию военного билета или приписного свидетельства.

Стоит отметить, что ипотека на дом с земельным участком без первоначального взноса невозможна ни в одном банке.

Дом построен, что дальше

После того как ипотека получена и строительные работы закончены, нужно согласовать построенный дом. Это можно сделать, подав уведомление о завершении строительства через МФЦ, портал «Госуслуги» или лично, посетив местную администрацию. Подать уведомление о завершении строительства можно не позже 30 дней после окончания работ.

К уведомлению о завершении строительства нужно приложить технический план дома, который делает кадастровый инженер, соглашение об определении долей на дом, если участок в долевой собственности. В ответ заявитель получает уведомление о соответствии возведенного жилья требованиям закона. После того как построенный дом согласован, в течение семи дней местные власти должны отправить в Росреестр заявление о постановке строения на кадастровый учет и регистрацию права собственности.

Материал заимствован из архива статей РБК Недвижимость

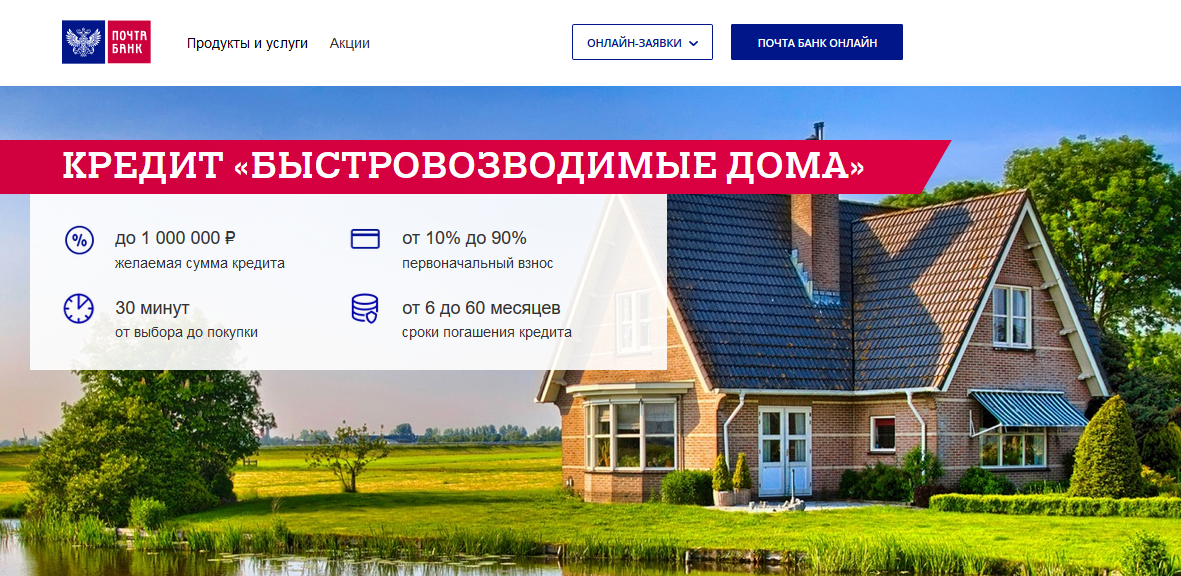

Если участок уже куплен, а кредит берут для строительства

У некоторых заемщиков ситуация такова – деньги на землю есть, но для стройки их недостаточно. Возведение построек на участке относят к довольно затратным мероприятиям. Цены на стройматериалы неуклонно растут, поэтому уложиться в имеющуюся сумму бывает нелегко.

В этом случае при оформлении ссуды залогом может стать приобретенная земля. При подсчете суммы кредита сотрудники банка будут исходить из рыночной стоимости надела.

Стоит отметить, что банки с большим скептицизмом относятся к недостроям. Если оплату по кредиту заемщик перестанет производить, сложно достоверно установить, закончена ли стройка. Но по закону недострои и строительные материалы могут рассматриваться как залоговое имущество.

Ипотека на покупку земли – неплохой вариант для приобретения участка в собственность. Для выбора программы, которая лучше всего подходит для условий конкретного заемщика, рекомендуется обращаться к кредитным специалистам.

Вам также может понравиться:

Подводные камни

Заявителям необходимо иметь доход, который выше, чем при оформлении ссуды на квартиру. Сроки предоставления ипотеки незначительно отличаются от обычных. Они могут составить 10-25 лет. Заемщику требуется внести первый взнос в размере 20% от цены надела. Банк может запросить предоставление дополнительной недвижимости для залога.

Все перестраховочные мероприятия со стороны кредиторов обусловлены повышенными рисками невозврата долга. К тому же правильно оценить участок земли может оказаться делом непростым, сложнее, чем при проведении сделок с квартирами. Цена, которая установлена на конкретный участок земли на определенную дату, спустя несколько лет может утратить ценность.

Большинство финансовых учреждений причисляют земельные участки к активам с малой ликвидностью. Их ценность сложно определить, поэтому выгодные ипотечные программы клиентам предлагаются не везде.

Прочие условия

Квартира, приобретаемая за счет средств кредитной организации, подлежит ипотеке, то есть залогу в качестве обеспечения возврата кредитору его средств в течение всего периода действия договора между сторонами.

Квартира, приобретаемая за счет средств кредитной организации, подлежит ипотеке, то есть залогу в качестве обеспечения возврата кредитору его средств в течение всего периода действия договора между сторонами.

Чтобы оградить залог от снижения стоимости, кредитор обязует заемщика выполнить обязательное страхование имущества от всех возможных видов ущерба, а для предотвращения потерь от утраты или ограничения дееспособности плательщика, предусматривается страхование жизни. Последнее условие не является обязательным, но при неисполнении основным или солидарным заемщиком влечет повышение процентной ставки на 0,5% в год.

Созаемщиков может быть несколько, но не более трех, причем один из них обязан быть супругом или супругой, если покупка жилья подразумевает совместные имущественные права, а остальные могут и не быть близкими родственниками.

При стандартном сценарии и полном удовлетворении требований кредитной организации, срок рассмотрения заявки не превышает 5 рабочих дней, но может быть увеличен по усмотрению банка. В случае одобрения заявки на ипотеку, оно будет действительно на протяжении следующих трех месяцев, в течение которых предстоит найти квартиру и подготовить все необходимое для оформления сделки.

Как оформить ипотеку на строительство дома?

Финансовые инвестиции в ипотечное строительство – мероприятия, сопряжённые для банковских организаций с определёнными рисками. Ведь если идею так и не удастся воплотить в жизнь, объект будет классифицироваться как неликвидное здание или помещение.

При отсутствии материальной возможности погасить ссуду на строительство дома недвижимость положено продать на торгах, так как она является залоговым предметом.

Только вот сделать это, увы, не получится – реализовать участок земли с недостроенным домом нельзя.

Условия получения

Поскольку финансовые учреждения не очень охотно спонсируют молодые семьи, старающиеся таким образом улучшить материальное положение и решить жилищную проблему, оформить заём можно только на определенных условиях.

В каждой организации они могут быть индивидуальны, но общие требования к потенциальным заёмщикам всё-таки есть, и они достаточно жёсткие. Причём не только к плательщикам или их поручителям, но и к самому предмету залога.

В процессе принятия решения банки руководствуются следующими требованиями к клиентам, соответствие которых является определяющим фактором того, что оно в итоге будет положительным:

- Для соискателя ссуды и его поручителей – официальное трудоустройство, достойная зарплата, наличие российского гражданства и официальной регистрации. Кроме того, действуют и возрастные ограничения – людям преклонного возраста наверняка откажут не только в выдаче средств, но и в поручительстве.

- Для залога – адекватная рыночная стоимость, функциональность, технические характеристики, безупречная юридическая история, факт отсутствия обременений и иных препятствий к совершению коммерческих сделок и использованию полученных денег по прямому предназначению.

Необходимые документы

Заручившись предварительным согласием банка, необходимо подготовить пакет документов. Он довольно внушительный в сравнении, например, со стандартным потребительским займом. Ведь его срок – на порядок больше, а сумма денежных средств в разы выше. Кроме того, возможные риски, связанные с невыплатой или просрочками платежей организация тоже не исключает.

Основные бумаги, которые обычно запрашивают банки, чтобы иметь возможность оценить ситуацию и понять степень платёжеспособности будущего клиента:

- Справки относительно заёмщиков и поручителей – документы, удостоверяющие личность, бухгалтерские выписки о доходах, дипломы о полученном образовании. Словом, всё, что может определить социальный статус заявителя.

- Залоговые бумаги – это и выписки из БТИ, и согласования из Госреестра, и масса других бланков утверждённого образца, которые докажут, что в случае банкротства клиента банк ничем не рискует. На этом этапе большинство желающих взять ипотеку на строительство жилья прибегают к помощи специальных юридических компаний, оказывающих подобные услуги.

- Платёжные счета, доказывающие, что заявитель владеет средствами на погашение первоначального взноса в полном объеме.

- Проектная документация будущего строения.

- Полная смета с учётом всех расходных статей.

- Договор с подрядчиком или его копия, заверенная нотариально.

Оформление кредита на надел

Как уже было упомянуто, процедура получения займа на землю довольно трудоемкая. Вам придется собрать выдвинутый банком пакет документов, подобрать подходящий участок, провести его оценку и заключить договор.

Необходимые документы

- правоустанавливающие документы на надел;

- выписка из ЕГРП;

- кадастровый номер и план, сведения о назначении земли, ее площади, расположении, допустимом использовании и пр.;

- если продавец в браке, потребуется заверенное согласие на продажу участка от супруга/и;

- если совладельцем является несовершеннолетний, придется обращаться в органы опеки, чтобы земля могла быть продана;

- акт, указывающий, что продавец – владелец надела;

- отчет об оценке участка;

- справка из бюро техинвентаризации о том, что построек на территории надела нет.

Составление договора

- Договор купли-продажи во время ипотечного кредитования составляется письменно и подлежит заверке у нотариуса. Регистрация договора должна быть проведена в течение 15 дней с момента подачи всех документов.

- В договоре указываются все данные по участку (кадастровый номер, площадь, границы и пр.).

- Кроме того, содержание такого договора отличается рядом особенностей. Так, в нем может быть прописана возможность заемщика строить на здания на территории участка без уведомления кредитора.

Порядок действий

Оформление договора ипотеки на земельный участок включает в себя несколько действий:

- одобрение банком сведений, поданных соискателем, его заявления и кредитных возможностей;

- оценка участка;

- вынесение решения о ликвидности земли;

- определение размера ставки и срока выплат по кредиту.

Зная теперь о том, дают ли ипотеку на земельный участок, важно узнать и о том, какие банки это делают

Советуем обратить внимание также на следующее видео, в котором специалист по ипотечному кредитованию указывает на важные моменты такой процедуры в отношении земельных участков:

Какие документы требуются для оформления?

Гражданин предоставляет несколько документов:

- анкету-заявление (бланк предоставляется банком);

- паспорт или другой документ, удостоверяющий личность;

- свидетельство о вступлении в брак;

- свидетельства о рождении детей, если они не достигли возраста 18 лет;

- военный билет или приписное удостоверение (для мужчин в возрасте до 27 лет);

- СНИЛС;

- иной личный документ – загранпаспорт, водительское удостоверение и т.д. (требуют не во всех банка);

- подтверждение уровня дохода;

- документы, подтверждающие занятость;

- документы о предмете кредитования.

Свой доход клиент может подтвердить одним из следующих документов:

справкой 2-НДФЛ;

- справкой по форме банка;

- справка по образцу госучреждения;

- справка из ПФР о выплаченной (назначенной) за последний месяц пенсии;

- налоговая декларация за предшествующий год;

- договор гражданско-правового характера с приложением декларации 3-НДФЛ;

- договор найма/аренды недвижимости, до окончания срока действия которого осталось не менее 12 месяцев, с приложением декларации 3-НДФЛ.

Занятость подтверждается одним из следующих документов:

- выпиской из трудовой книжки или её копией;

- справкой от нанимателя;

- копией контракта или трудового договора (для совместителей);

- копия свидетельства о государственной регистрации в качестве ИП;

- оригинал приказа территориального органа Минюста РФ о назначении гражданина нотариусом.

Чтобы подтвердить наличие суммы для внесения 1-го взноса клиент предоставляет:

- выписку с банковского счёта;

- платёжный документ, подтверждающий фактическую уплату необходимой суммы продавцу;

- сертификат, свидетельство или иной документ, подтверждающий право клиента на получение суммы из бюджета в качестве субсидии.

В отношении любого объекта недвижимости необходимо представить:

свидетельство о государственной регистрации права собственности, если оно есть;

- выписка из ЕГРН не старше 1 месяца;

- документ, подтверждающий основание для возникновения права собственности (гражданско-правовой договор, решение суда или иной);

- кадастровый паспорт (при наличии и необходимости);

- отчёт независимого эксперта о рыночной стоимости недвижимости;

- согласие мужа/жены, удостоверенное нотариально, на покупку (если гражданин состоит в браке).

Если передаётся квартира в качестве залога, то банк потребует:

- технический паспорт;

- поэтажный план/экспликация;

- выписку из домовой книги или иной документ, содержащий сведения о зарегистрированных жильцах.