Методология проведения государственной кадастровой оценки земель

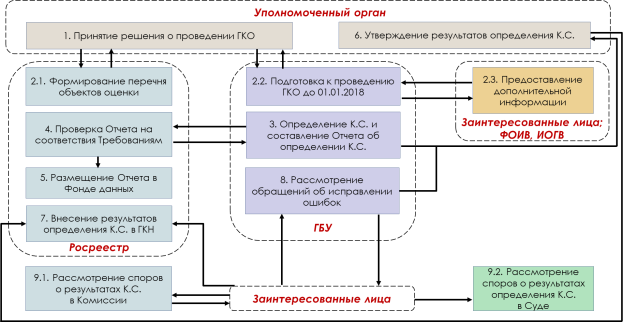

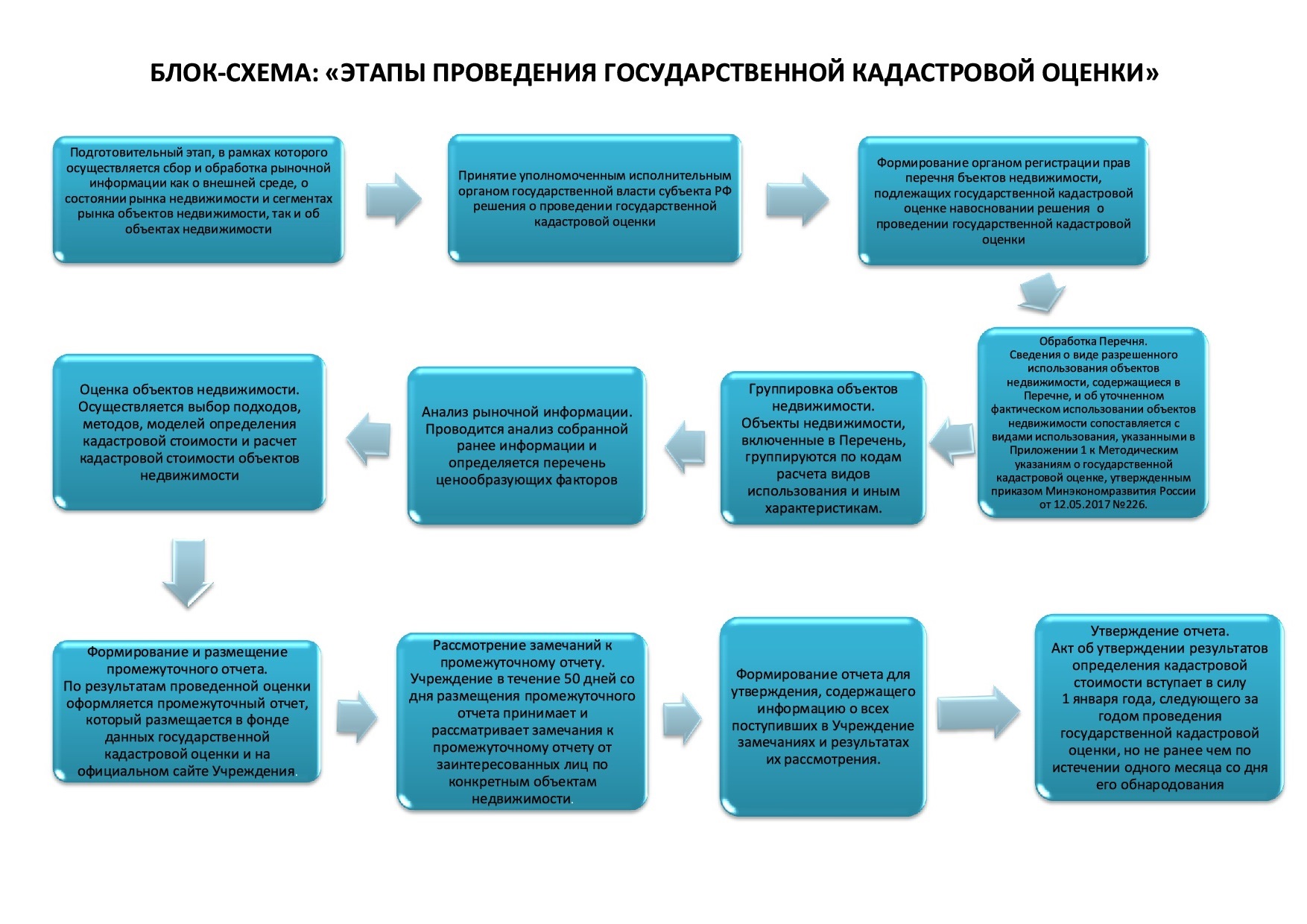

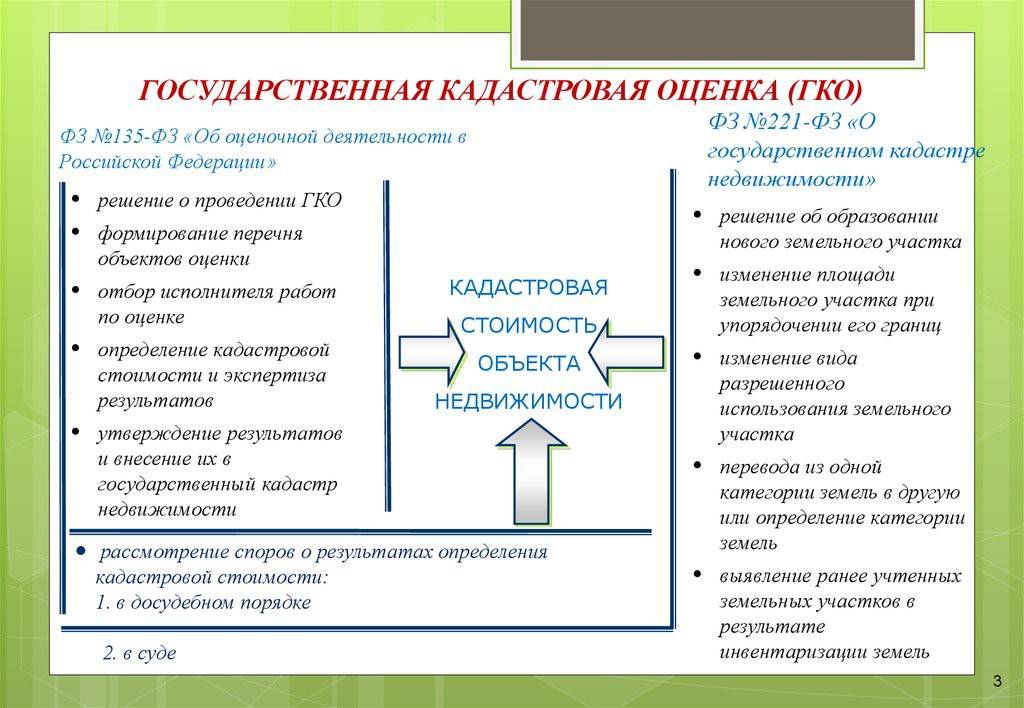

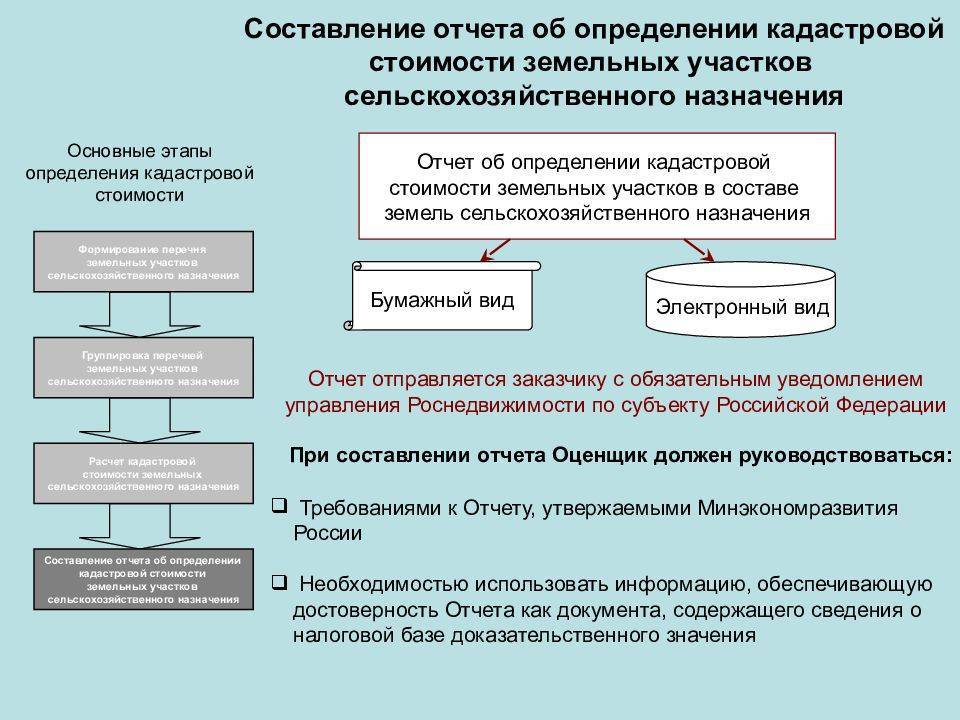

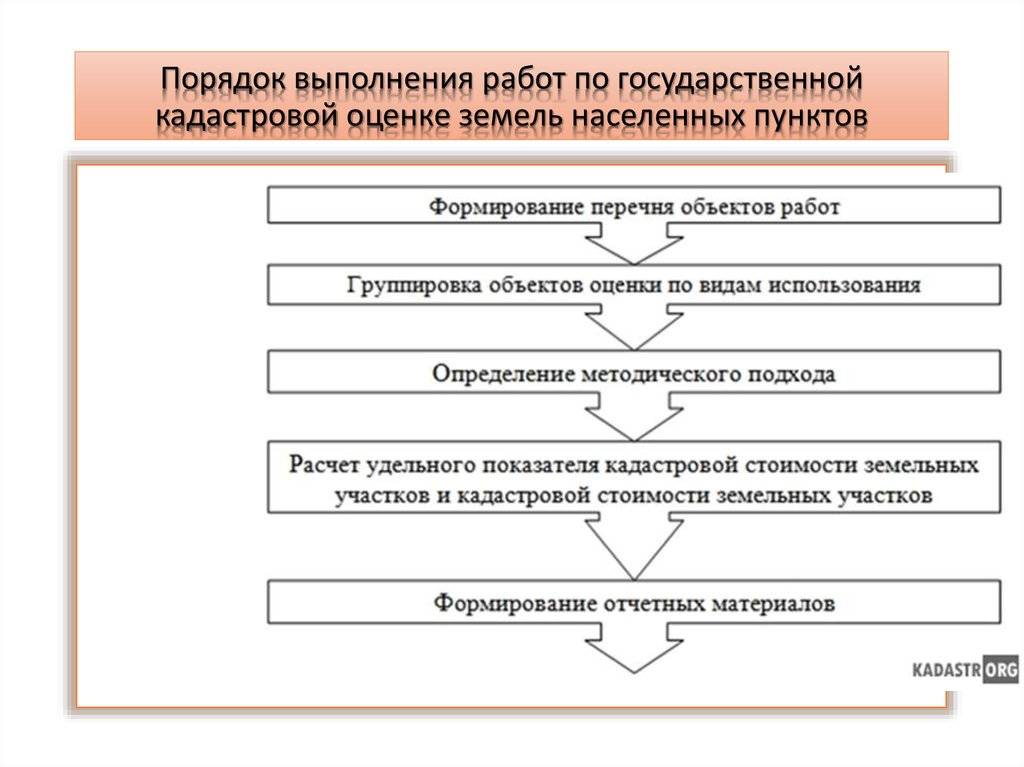

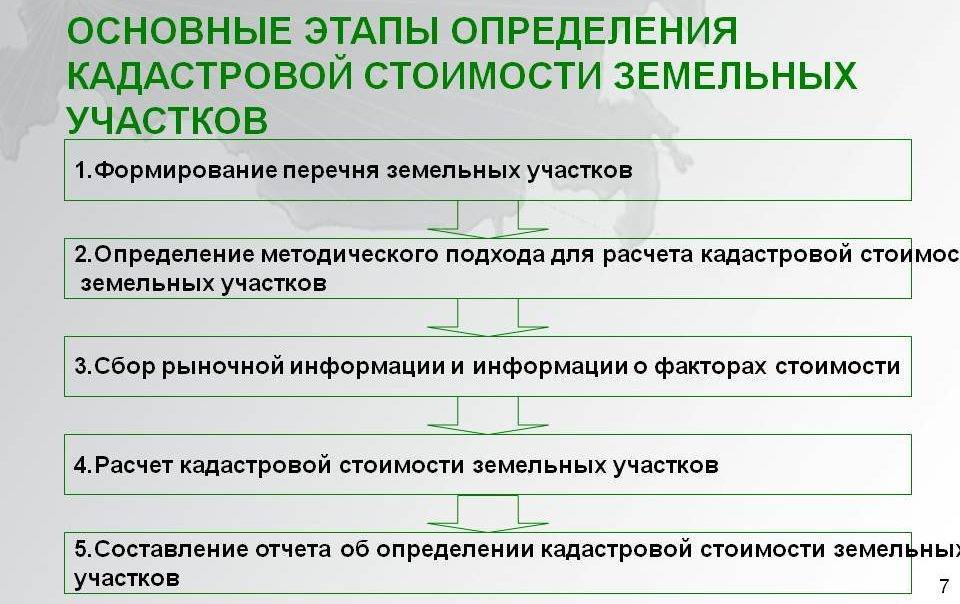

Методология проведения массовой кадастровой оценки также отличается от методологии проведения индивидуальной рыночной оценки. Под государственной кадастровой оценкой понимается перечень последовательных действий, включающих следующие этапы <2>:

<2> http://base.garant.ru/12112509.

- принятие решения о проведении государственной кадастровой оценки. Такие решения принимаются органом власти субъекта Российской Федерации или местного самоуправления. Оценка должна проводиться не реже чем один раз в пять лет;

- формирование перечня объектов недвижимости, подлежащих государственной кадастровой оценке. Подготовку и формирование перечня объектов для оценки осуществляет Федеральная служба государственной регистрации, кадастра и картографии (далее – Росреестр);

- отбор исполнителя работ по определению кадастровой стоимости и заключение с ним договора на проведение оценки. Отбор исполнителя работ (специализированной организации) осуществляется заказчиком, уполномоченным органом путем проведения торгов в соответствии с Федеральным законом от 21 июля 2005 года N 94-ФЗ “О размещении заказов на поставки товаров, выполнение работ, оказание услуг для государственных и муниципальных нужд”;

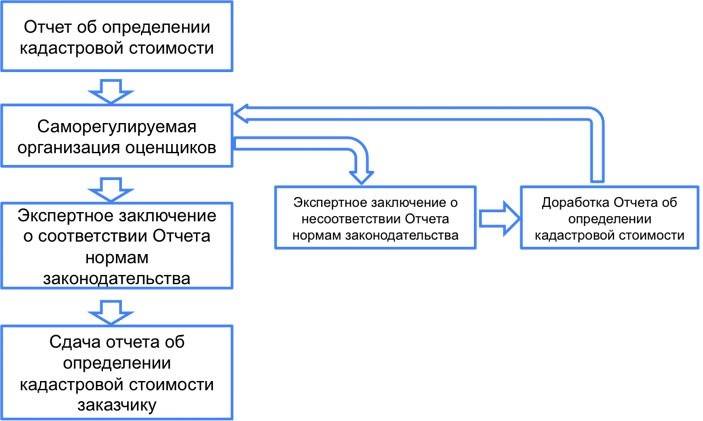

- определение кадастровой стоимости и составление отчета об определении кадастровой стоимости;

- проведение экспертизы отчета об определении кадастровой стоимости;

- утверждение результатов определения кадастровой стоимости;

- публикация утвержденных результатов определения кадастровой стоимости;

- внесение результатов определения кадастровой стоимости в государственный кадастр недвижимости.

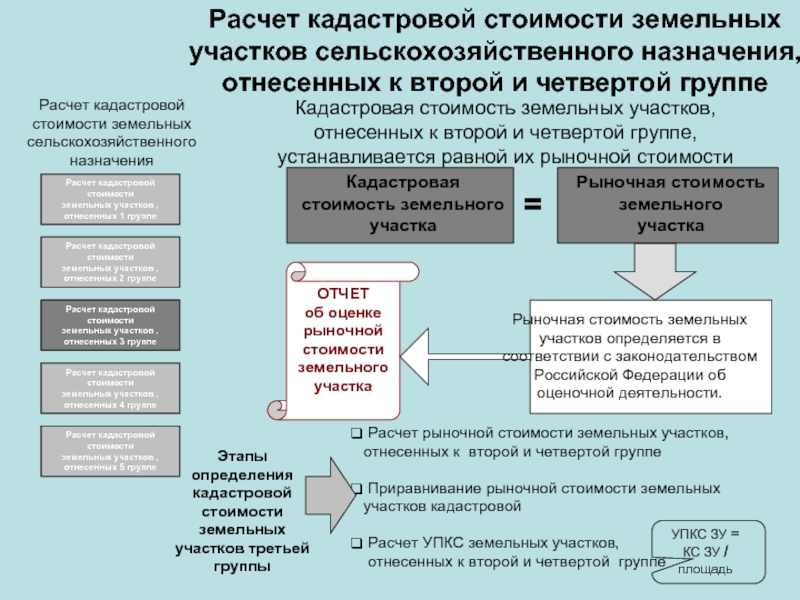

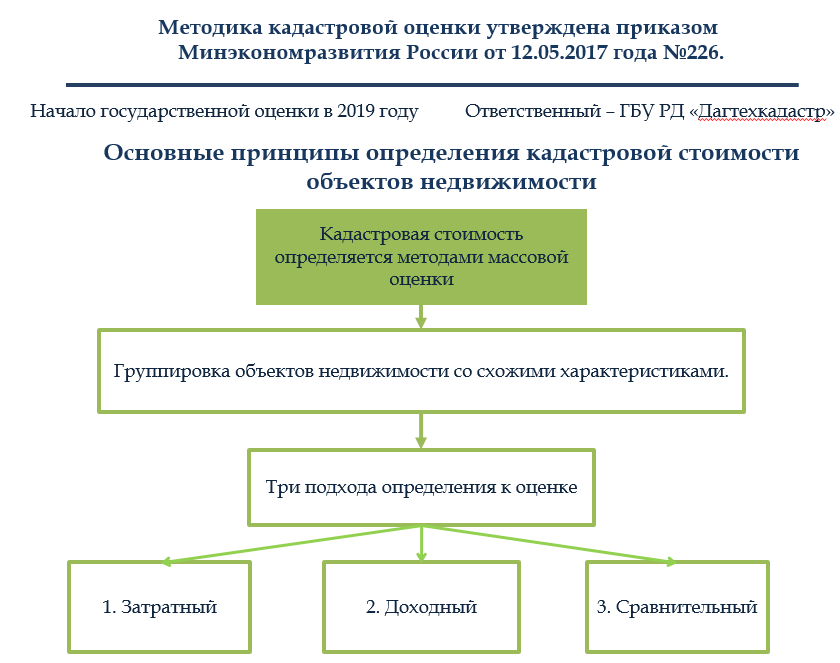

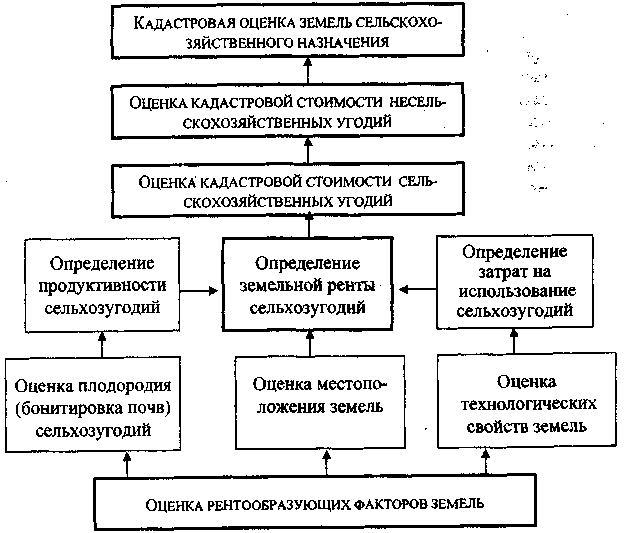

Для кадастровой оценки земель различных категорий применяются следующие методические подходы:

- определение кадастровой стоимости земельных участков на основе капитализации расчетного рентного дохода;

- построение статистических моделей расчета кадастровой стоимости земельных участков;

- определение кадастровой стоимости земельных участков на основе индивидуальной оценки их рыночной стоимости;

- определение кадастровой стоимости земельных участков на основании минимальных или средних удельных показателей кадастровой стоимости других категорий и видов разрешенного использования;

- установление величины кадастровой стоимости земельных участков в размере номинала;

- определение кадастровой стоимости земельных участков на основе соотношения видов разрешенного использования земельных участков в составе населенных пунктов численностью от 20 до 50 тысяч жителей (только для категории земель населенных пунктов).

Результаты кадастровой оценки земель могут использоваться для следующих целей:

- создание государственной автоматизированной системы земельного кадастра (информационный ресурс);

- формирование налогооблагаемой базы земель различных категорий;

- установление ставок арендной платы за государственные и муниципальные земли;

- определение стартовых цен продажи прав собственности или долгосрочной аренды на конкурсах и аукционах;

- определение величины компенсационных выплат при изъятии земель для государственных и муниципальных нужд;

- уточнение схемы территориально-экономического зонирования;

- обоснование наиболее рациональных и перспективных направлений городской застройки;

- информирование органов муниципальной власти и оказание платных услуг различным субъектам земельного рынка;

- создание фондового рынка земельных бумаг и ипотеки;

- установление административных штрафов, в том числе за неиспользование земельных участков сельскохозяйственного назначения более одного года.

Изменение кадастровой цены земли по годам

Кадастровая стоимость земли подлежит периодической переоценке.

Она может проводиться по годам с интервалом от 3 до 5 лет.

Новая цена определяется в зависимости от результатов проведенной ревизии.

Она может становиться как больше (чаще всего так и происходит), так и меньше по отношению к прежней ее величине.

Увеличение значения

Многие землевладельцы после очередной переоценки их угодий сталкиваются с увеличением их кадастровой стоимости. Это приводит к тому, что возрастает сумма платежей, взимаемых в качестве земельного налога.

Резкий рост КС земельных участков произошел в декабре 2016 г. Некоторые из них внезапно подорожали в сотни и даже тысячи раз.

Но из этого вовсе не следует, что землю стало возможным выгодно продать, обогатившись при этом в одно мгновение: ведь качество земель не стало автоматически лучше, скорее наоборот, многие участки к этому времени пришли в плачевное состояние.

Переоценка земли фактически была проведена заочно, и не все могли узнать сколько она теперь стоит. В результате наделы с равными площадями, но значительно различающиеся по своим характеристикам, стали стоить одинакового дорого.

Снижение

Летом 2020 г. начал действовать мораторий, по которому 1 января 2017 г. кадастровая стоимость всех видов недвижимого имущества «замораживается» сроком на 3 года.

В этот период должна была действовать КС, являющаяся актуальной на начало года, в котором она стала применяться для налогообложения в регионе, но не ранее 2014 г. В случае же ее снижения подлежала применению ее пониженная величина.

Примерно в это же время приняли закон 237-ФЗ «О государственной кадастровой оценке», на положения которого ссылок в тексте моратория не содержится.

Получается, что регионы вправе руководствоваться не мораторием, а вступившим в действие законом об оценке. Эксперты так и не пришли к единому мнению, подлежит ли «заморозке» кадастровая стоимость, которая была определена в соответствии с новым законом. Такая ситуация может породить немало судебных споров.

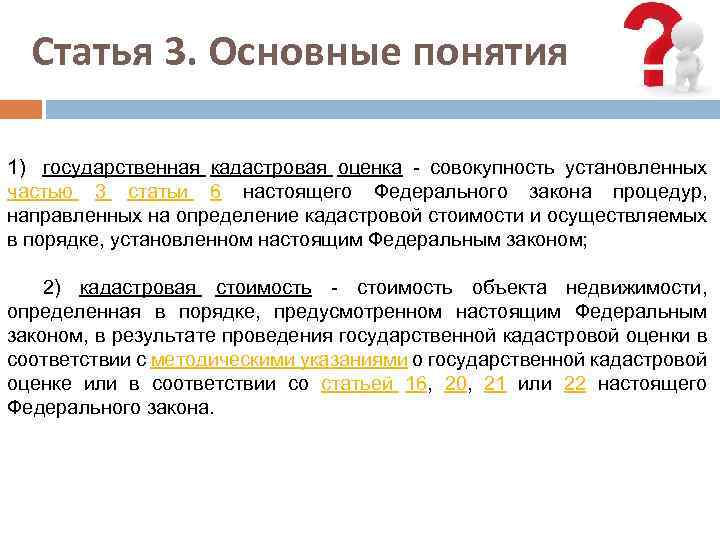

Что такое кадастровая стоимость? Определение понятия

Кадастровая стоимость – это рыночная стоимость объекта недвижимости, установленная в результате государственной кадастровой оценки. В отдельных случаях она определяется и вне этой оценки.

Законодательство РФ содержит следующие определения понятия “кадастровая стоимость”:

Кадастровая стоимость – стоимость, установленная в результате проведения государственной кадастровой оценки или в результате рассмотрения споров о результатах определения кадастровой стоимости либо определенная в случаях, предусмотренных статьей 24.19 закона (абзац 8 статьи 3 закона N 135-ФЗ “Об оценочной деятельности в Российской Федерации”).

Кадастровая стоимость объекта недвижимости – полученный на определенную дату результат оценки объекта недвижимости, определяемый на основе ценообразующих факторов в соответствии с настоящим Федеральным законом и методическими указаниями о государственной кадастровой оценке (пп. 2 п. 1 статьи 3 закона N 237-ФЗ “О государственной кадастровой оценке” в редакции, действующей с 11.08.2020 года).

Кадастровая стоимость единого недвижимого комплекса – сумма кадастровых стоимостей объектов недвижимости, указанных в статье 133.1 Гражданского кодекса РФ и объединенных в такой единый недвижимый комплекс, которые определяются с учетом функционирования в составе единого недвижимого комплекса данных объектов недвижимости (пп. 3 п. 1 статьи 3 закона N 237-ФЗ “О государственной кадастровой оценке” в редакции, действующей с 11.08.2020 года).

Определение понятия “кадастровая стоимость” в законе “О государственной кадастровой оценке” в редакции, действовавшей до 11.08.2020 года:

Кадастровая стоимость – стоимость объекта недвижимости, определенная в порядке, предусмотренном настоящим Федеральным законом, в результате проведения государственной кадастровой оценки в соответствии с методическими указаниями о государственной кадастровой оценке или в соответствии со статьей 16, , или настоящего Федерального закона (пп. 2 п. 1 статьи 3 закона N 237-ФЗ “О государственной кадастровой оценке” в редакции, действовавшей до 11.08.2020 года).

Кадастровая стоимость – стоимость объекта недвижимости, определенная в порядке, предусмотренном Федеральным законом от 03.07.2016 N 237-ФЗ “О государственной кадастровой оценке”, в результате проведения государственной кадастровой оценки в соответствии с методическими указаниями о государственной кадастровой оценке, утвержденными приказом Минэкономразвития России от 12.05.2017 N 226, или в соответствии со статьей 16, 20, 21 или 22 Федерального закона от 03.07.2016 N 237-ФЗ (см. подробнее во вложении Вопрос-Ответ Росреестра “Понятия, относящиеся к определению и использованию кадастровой стоимости”).

Процесс расчета и утверждения

Показатели

Для корректного определения величины кадастровой стоимости необходимо учитывать ряд важных показателей.

Рассмотрим наиболее значимые из них.

Коэффициенты

В процессе кадастровой оценки земель применяются так называемые поправочные коэффициенты. Их использование позволяет нивелировать влияние отдельных нестабильных (подверженных постоянным колебаниям) факторов, влияющих на формирование цен.

Так, если на территории участка располагаются сооружения, признанные ветхими, либо территория регулярно подвергается подтоплениям вследствие паводков, может применяться коэффициент, уменьшающий кадастровую стоимость.

В других ситуациях возможно использование коэффициентов, увеличивающих ее значение.

Прочие значения

Еще одним важным фактором является удельный показатель кадастровой стоимости (УПКС). Значение этой величины определяется для площади, равной 1 м2. УПКС устанавливают поквартально в зависимости от вида разрешенной эксплуатации.

Чтобы определить УПКС, выполняется такая последовательность действий:

- Выявляются факторы, влияющие на формирование цен.

- Определяется эталонный участок (обладающий наиболее характерными для своей группы свойствами и параметрами).

- Формируется подгруппа, состоящая из эталонных объектов со схожими основными показателями.

- Для каждой подгруппы осуществляется сбор рыночной информации и затем проводится ее анализ.

- Выполняется статистическое моделирование и определяется, как именно ценообразующие факторы влияют на рыночную цену объекта недвижимости.

- Выполняется расчет УПКС для эталонного объекта.

После выполнения данных шагов производится расчет КС всех участков эталонной группы методом умножения УПКС на площадь надела.

Таким образом, на величину КС также влияют площадь угодья, его категория и рыночная стоимость.

Принятие постановления об утверждении КС

Не позже, чем через 20 рабочих дней после получения отчета об определении КС заказчик работ обязан принять акт об утверждении кадастровой стоимости. Данный документ обладает юридической силой со дня его официального обнародования.

С образцом такого постановления можно ознакомиться, загрузив его, например, здесь.

А вот так выглядит приложение к данному нормативному акту.

Когда можно оспорить кадастровую стоимость

Если вы собственник и считаете, что вам неправильно рассчитали КС участка земли, то необходимо собрать доказательства того, что информация об участке была недостоверной на момент оценки.

Чаще всего, после получения письма с ФНС с суммой налога, превышающей разумные пределы, стоит проверить сумму налога, самостоятельно пересчитав ее. При возникновении любых сомнений о достоверности информации, указанной в кадастровом паспорте, обращайтесь за разъяснениями и перерасчетом.

Как оспорить кадастровую стоимость? Фото:inex.company

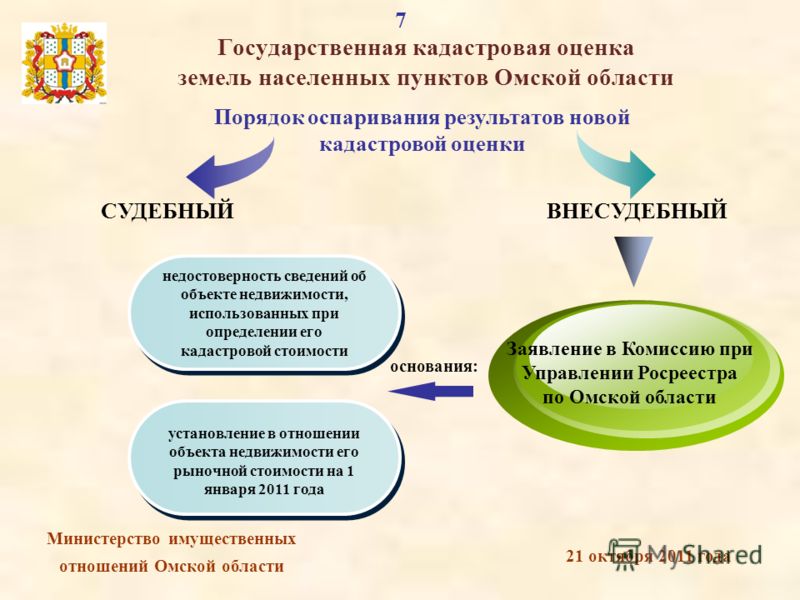

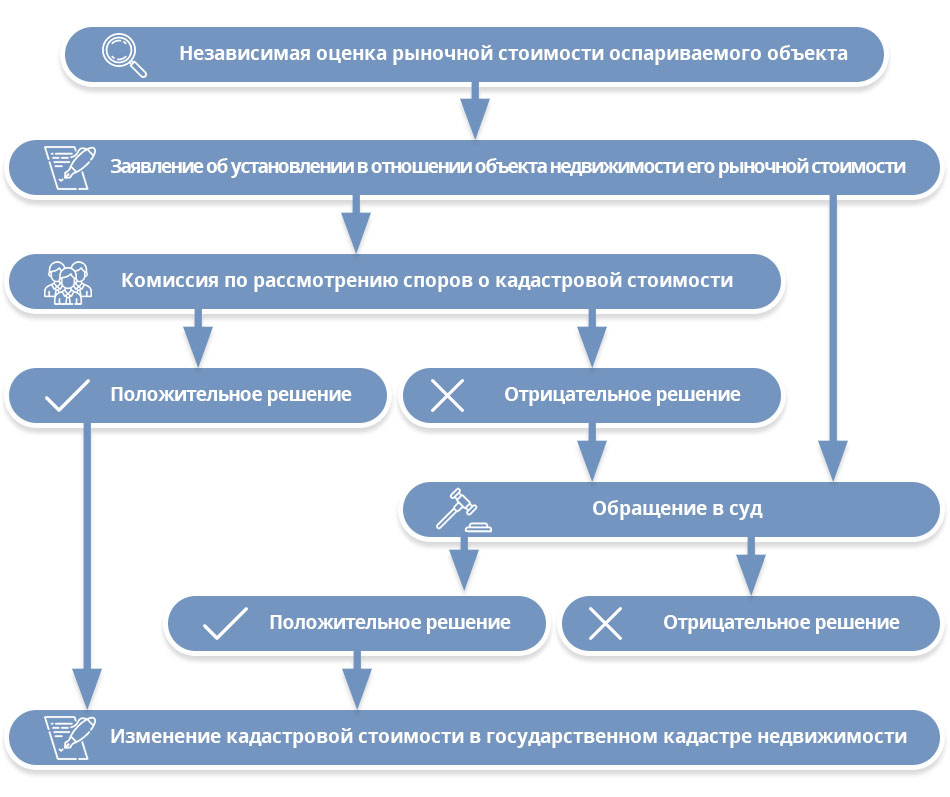

Если ваши доводы окажутся действительными и стоимость завышена, то вы можете оспорить кадастровую стоимость двумя способами:

- досудебным – обратитесь в ТО Росреестра. Назначенная комиссия проверит и пересчитает все показатели;

- через суд.

В этом году появилась возможность сразу обращаться в суд. В течение 30 дней, судом дело будет рассмотрено и принято решение. Если решение окажется положительным, то все ошибочные данные будут исправлены, приведется перерасчет стоимости. Новые правильные данные будут внесены в реестр.

Итак, вы можете оспорить КС в двух случаях:

- сведения об участке, на момент расчета КС, были недостоверны;

- была рассчитана рыночная стоимость участка в то же время, что и кадастровая.

Вы можете обратиться в досудебном порядке в комиссию (ТО) вашего региона, если еще не прошло 5 лет от даты внесения участка в ЕГРН и до очередного планового определения кадастровой стоимости еще есть время.

Составьте заявление, в котором, кроме всех личных данных и сведений по участку, должна быть описана причина – почему вы считаете, что сведения недостоверны. Согласно Федеральным законам № 135-ФЗ ч.16 ст. 24.18 и № 237-ФЗ ч. 9 ст. 22, приложите пакет документов:

- выписку из ЕГРН, в которой будет информация о вызывающих вопросы результатах кадастровой оценки;

- копию документа, удостоверяющего собственника земли;

- документ, подтверждающий ошибочные сведения, на основании которых была определена кадастровая стоимость. В течение недели, после вашего запроса, Кадастровая палата предоставит этот документ;

- если оспаривание проводится из-за расчета рыночной стоимости, предоставьте отчет об оценке рыночной стоимости участка. Принимается и электронная форма документа.

Через месяц рассмотрения заявления, состоится заседание комиссии. Вы имеете право присутствовать на нем. Если комиссия примет отрицательное решение, то вы вправе обратиться в суд. Для этого подготовьте следующие документы:

- подготовьте исковое заявление;

- впишите название судебной инстанции;

- приложите к нему заключение комиссии;

- паспортные данные владельца участка земли – истца;

- контактные данные;

- данные ответчика;

- все документы, которые вы предоставляли комиссии;

- экспертное заключение;

- копию документа удостоверяющего право владения земельной собственностью, заверенную нотариусом;

- приложите квитанцию об оплате госпошлины – 300 руб.;

- подтвердите личность и статус адвоката соответствующими документами;

- если имела место техническая ошибка при расчетах КС, то приложите соответствующие документы;

- проставьте дату и подпишитесь.

Подайте иск в суд и приложите весь, необходимый пакет документов. В течении 60 дней суд рассматривает иск о пересмотре КС. А в течение 30 дней – иск об оспаривании заключения комиссии. Вы имеете право присутствовать на судебном заседании.

После положительного решения суда, с 1 дня года, когда иск был удовлетворен, исчисляется налог с перерасчетом. Все данные будут изменены, исправлены и внесены в ЕГРН. Стоимость земельного участка по Госкадастру легко найти, если вы зарегистрировали землю, знаете ее адрес или уникальный номер.

Все, что нужно знать о кадастровой стоимости, можно увидеть в этом видео:

В настоящее время информацию можно получить и через интернет. В случаях перепланировки, слияния или разделении участка, строительстве, продаже или покупке, вступлении в наследство при дарении и во многих других случаях необходим кадастровый паспорт. Сделать его просто и не долго.

Знание принципов расчетов, основанных на КС, поможет вам понять принцип формирования налогов на землю. Если вы хозяин своей земли, то вся эта информация важна для вас.

Использование методов

Применяет каждый подход, когда осуществляется оценка земли, методы, посредством которых проводятся подсчёты.

Например, доходный подход опирается на метод капитализации, который позволяет применять формулу постепенного увеличения кадастровой стоимости ЗУ, благодаря чему ценообразование изменяется поэтапно и соразмерно, с учётом разницы между будущей прибылью и текущим состоянием дел на участке.

В сравнительном подходе актуальны методы парных продаж, которые допускают анализ наиболее рентабельной стоимости аналогов, пользующихся спросом. Здесь же применяется мониторинг цен, допускающий анализ максимального числа цен на объекты со сходными характеристиками.

Иногда используется метод выделения, который допускает использование оценки земель путём вычитания стоимости капитальных строений, расположенных на участке и иных возведённых улучшений. Например, стоимость аналогов жилых домов используется как базовая основа. Рассчитав затраты, вложенные в строительство, допускается получение кадастровой стоимости ЗУ.

Метод остатка при оценке земельных участков, напротив, применяется для участков, которые допустимо использовать максимально эффективно, при определённых условиях. При оценке ЗУ здесь рассчитывается прибыль, которую допустимо получить при застройке, с последующей продажей или эксплуатацией объекта. Рассчитав допустимую прибыль, с применением расчёта капитализации, получается соразмерная стоимость ЗУ.

Соблюдение формальных требований – хорошо, но недостаточно

Пересматривая в порядке надзора указанный спор, Президиум ВАС в Постановлении № 13839/13 сделал два важных вывода.

Первый вывод – о круге лиц, признаваемых субъектами правоотношений по установлению кадастровой стоимости земельного участка, правообладателем которого является частное лицо.

Второй вывод – о необходимости анализа судом принятого решения комиссии на предмет обоснованности и достоверности установленной рыночной стоимости.

Что касается круга заинтересованных лиц, то высшие арбитры не только согласились с выводами ФАС ВСО о наличии у органа местного самоуправления, на территории которого расположен объект недвижимости, права на самостоятельное оспаривание решений комиссий, но и дополнительно указали, какие еще субъекты могут вступать в споры относительно размера кадастровой стоимости:

- арендаторы земельного участка. Впрочем, арбитры и ранее признавали тот факт, что арендатор земельного участка вправе оспаривать кадастровую стоимость в случае, если плата за его использование исчисляется с учетом его кадастровой стоимости (постановления ФАС ВВО от 19.06.2014 № А82-9984/2013, ФАС СКО от 25.10.2013 № А53-23332/2012);

- правообладатели, владеющие земельными участками на праве постоянного (бессрочного) пользования или пожизненного наследуемого владения;

- лица, которые, хотя и не имеют оформленных прав на земельный участок, имеют в собственности объекты недвижимости, расположенные на нем.

При этом Президиум ВАС подчеркнул: суд может самостоятельно определить иные лица, чьи права и законные интересы могут быть затронуты при рассмотрении заявлений об оспаривании решений комиссии.

В части обстоятельств, которые суд должен установить при рассмотрении подобных споров, высшие арбитры отметили, что проверка судом соблюдения только формальных требований (полномочий комиссии, состава документов, порядка принятия решения) без анализа и оценки правовых доводов относительно действительной рыночной стоимости объекта недвижимости не позволяет обеспечить достоверность данных, экономическую обоснованность налогообложения и баланс интересов.

Словом, в рамках судебного процесса арбитры должны не только проверить выполнение всех процедурных требований действующего законодательства в отношении решения комиссии, но и дать исчерпывающий ответ о достоверности рыночной стоимости земли. Сама комиссия не наделена полномочиями по проверке ее достоверности, она лишь вправе уравнять кадастровую стоимость и рыночную при соблюдении двух условий:

- заявитель представил полный пакет документов;

- рыночная стоимость отличается от кадастровой стоимости более чем на 30% (п. 20 Порядка ).

Учитывая позицию Президиума ВАС, для оценки достоверности размера рыночной стоимости, установленной независимым оценщиком, суды, очевидно, в обязательном порядке будут назначать судебную экспертизу отчета оценщика на предмет проверки его соответствия требованиям Закона об оценочной деятельности (см., например, Постановление ФАС УО от 15.07.2014 № Ф09-3996/14).

Порядок оспаривания кадастровой стоимости объекта недвижимости

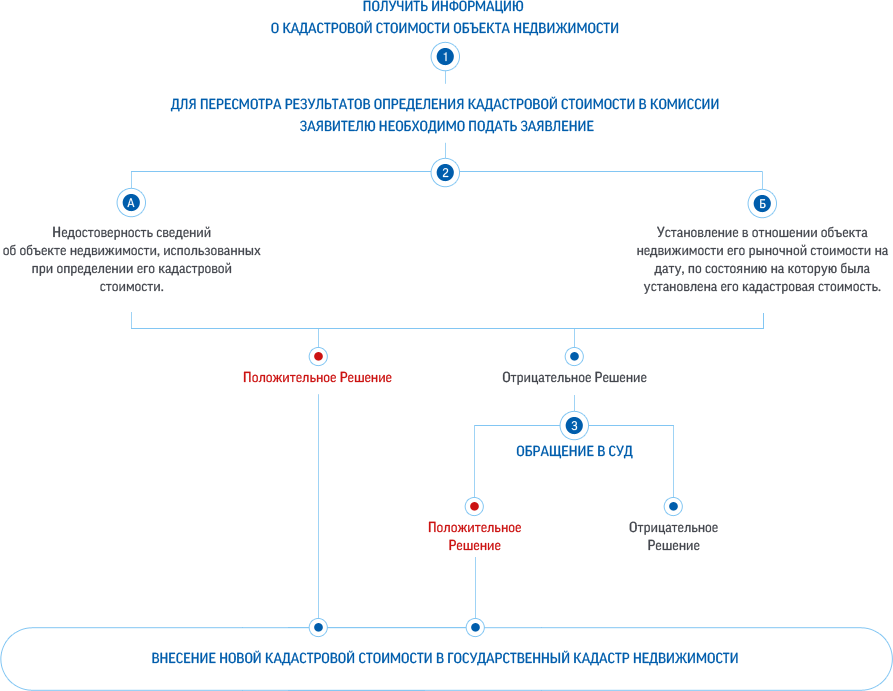

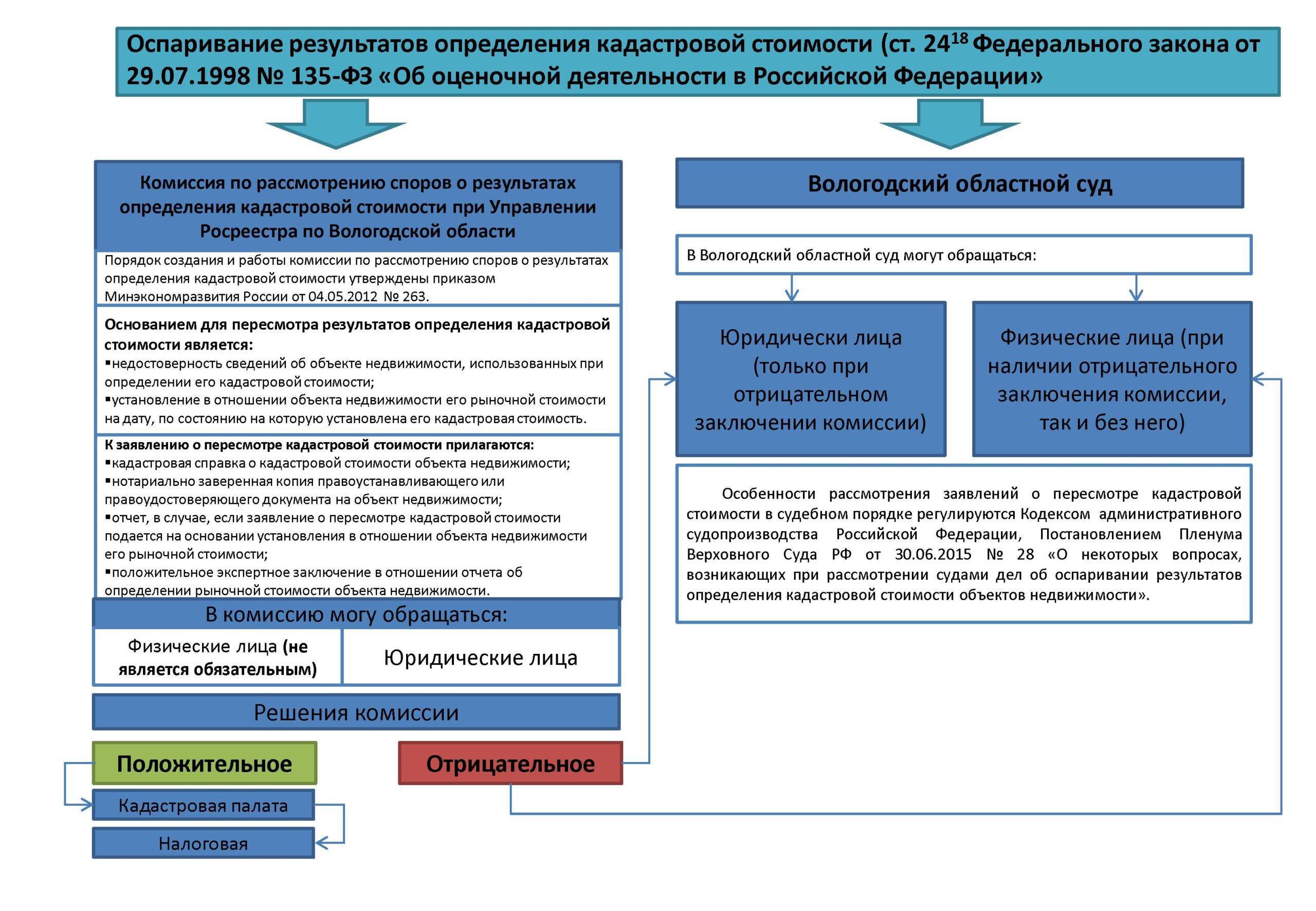

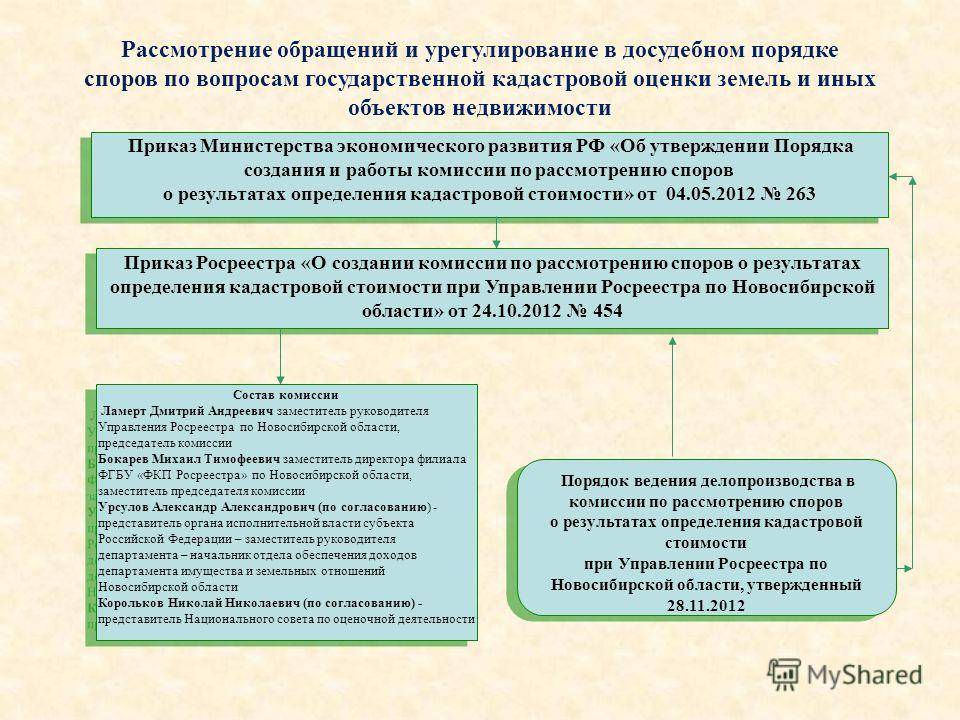

Особенности рассмотрения споров о результатах определения кадастровой стоимости установлены ст. 24.18 Федерального закона № 135-ФЗ. Оспаривать кадастровую стоимость могут физические и юридические лица (если затрагиваются их права и обязанности), а также органы госвласти (ОГВ) и муниципального самоуправления (ОМС) в отношении объектов недвижимости, находящихся в государственной или муниципальной собственности. В качестве органов, рассматривающих заявления об оспаривании кадастровой стоимости, предусмотрены суд и комиссия по рассмотрению споров о результатах определения кадастровой стоимости (далее – комиссия). При этом физические лица не обязаны до суда обращаться в комиссию. Комиссия действует в соответствии с порядком, установленным Приказом Минэкономразвития РФ № 263.

Основанием для пересмотра комиссией результатов определения кадастровой стоимости является:

- недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости;

- установление в отношении объекта недвижимости его рыночной стоимости на дату, по состоянию на которую установлена его кадастровая стоимость.

При этом к недостоверным сведениям относится допущенное при проведении кадастровой оценки искажение данных об объекте оценки, на основании которых определялась его кадастровая стоимость. Например, неправильное указание сведений в перечне объектов недвижимости, подлежащих государственной кадастровой оценке, либо неправильное определение оценщиком условий, влияющих на стоимость объекта недвижимости (местоположение объекта оценки, его целевое назначение, разрешенное использование земельного участка, аварийное состояние объекта, нахождение объекта в границах санитарно-защитных зон и других зон с особыми условиями использования территории и иные условия), неправильное применение данных при расчете кадастровой стоимости, неиспользование сведений об аварийном состоянии объекта оценки. Кадастровые ошибки, повлиявшие на размер кадастровой стоимости, а также технические ошибки, повлекшие неправильное внесение сведений о кадастровой стоимости в ГКН, следует расценивать как недостоверные сведения об объекте недвижимости (п. 13 комментируемого постановления).

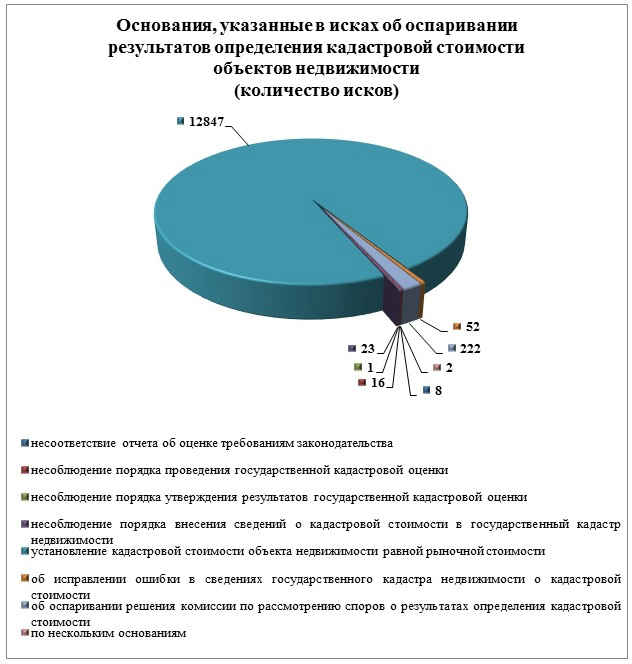

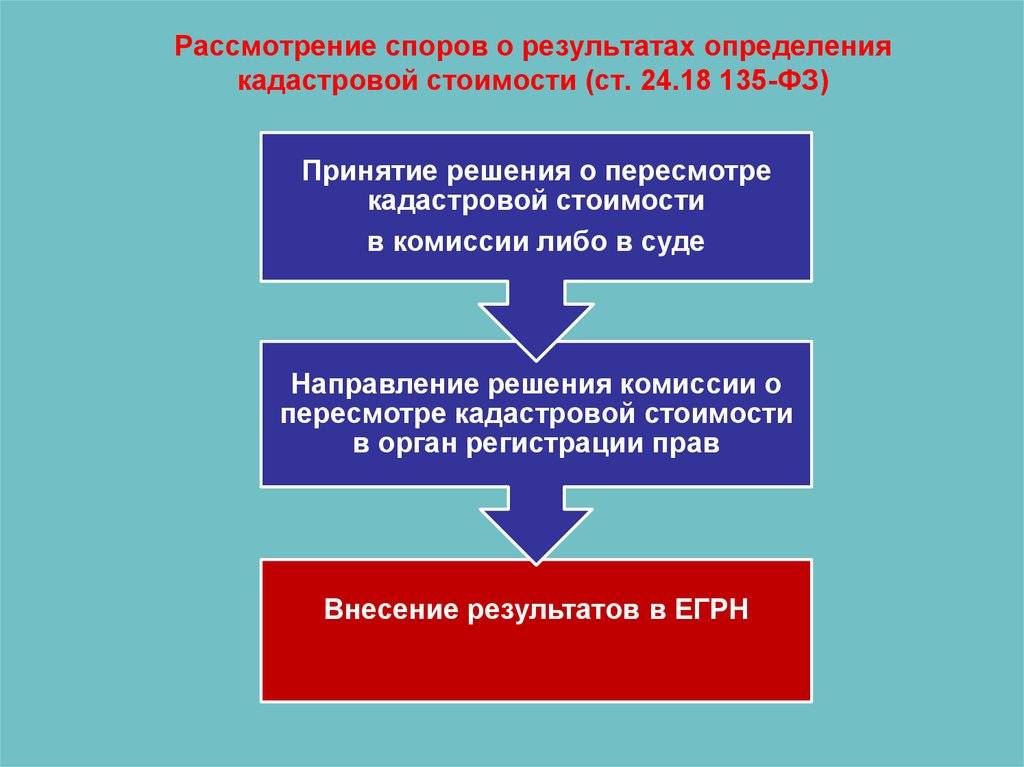

Порядок оспаривания кадастровой стоимости в комиссии может быть представлен в виде схемы (ст. 24.18 Федерального закона № 135-ФЗ):

1. Обращение в комиссию с заявлением о пересмотре кадастровой стоимости | |

|---|---|

Основание – недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости | Основание – установление в отношении объекта недвижимости его рыночной стоимости на дату, по состоянию на которую установлена его кадастровая стоимость |

Приложения к заявлению: – кадастровая справка о кадастровой стоимости объекта недвижимости; | Приложения к заявлению: – кадастровая справка о кадастровой стоимости объекта недвижимости; |

– нотариально заверенная копия правоустанавливающего или правоудостоверяющего документа на объект недвижимости в случае, если заявление подается правообладателем; – документы, подтверждающие недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости; – иные документы | – нотариально заверенная копия правоустанавливающего или правоудостоверяющего документа на объект недвижимости в случае, если заявление подается правообладателем; – отчет, составленный на бумажном носителе и в форме электронного документа; – положительное экспертное заключение на бумажном носителе и в форме электронного документа в отношении отчета об определении рыночной стоимости объекта недвижимости, подготовленное экспертом или экспертами саморегулируемой организации оценщиков, членом которой является оценщик, составивший отчет; – иные документы |

2. Рассмотрение комиссией заявления | |

3. Принятие решения | |

– об отклонении заявления о пересмотре кадастровой стоимости в случае использования достоверных сведений об объекте недвижимости при определении кадастровой стоимости; – о пересмотре результатов определения кадастровой стоимости в случае недостоверности сведений об объекте недвижимости, использованных при определении его кадастровой стоимости | – об определении кадастровой стоимости объекта недвижимости в размере его рыночной стоимости; – об отклонении заявления о пересмотре кадастровой стоимости |

4. Направление уведомления о принятом решении заявителю и органу местного самоуправления, на территории которого расположен объект недвижимости |

Узнать кадастровую стоимость земельного участка по кадастровому номеру в 2021 году

Узнать бесплатно кадастровую стоимость земельного участка на 2021 год, можно при помощи онлайн сервиса на официальном сайте Росреестра. Существует три способа.

Через справочную информации по объектам недвижимости

Этот способ позволяет в считанные минуты получить ответ, содержащий данные по участку земли, в том числе и его кадастровую стоимость.

Пошаговая инструкция:

- Перейдите в раздел «Справочная информация по объектам недвижимости в режиме online» и введите кадастровый номер недвижимости.

- Введите проверочный код с картинки снизу и нажмите «Сформировать запрос».

- Откроется табличка, кликните по адресу найденного объекта.

- Откроется карточка земельного участка. В ней содержатся данные о дате внесения стоимости и кадастровая оценка.

Через фонд данных государственной кадастровой оценки

Новый онлайн сервис Росреестра позволяет быстро получить самые полные и достоверные сведения о кадастровой стоимости любого земельного участка: дачного, садового, ИЖС из официального источника и совершено бесплатно.

Пошаговая инструкция:

- Перейдите в онлайн сервис.

- Введите кадастровый номер участка и нажмите кнопку «Найти».

- Откроется таблица со всеми процедурами государственной кадастровой оценки и стоимостью недвижимости с изменениями по годам.

Если нажать на кадастровый номер объекта, то вы получите исчерпывающий отчет о результатах определения кадастровой стоимости:

Если нажать на информацию в третьем столбце «Процедуры ГКО», то откроется вся информация о самой процессе принятия решения о стоимости земли, отчет определения и кто выполнял оценку:

Сервис удобен тем, кто часто обращается за услугой.

Кадастровая стоимость на публичной кадастровой карте

Другим вариантом посмотреть кадастровую стоимость земельного участка в режиме онлайн является сервис «Публичная кадастровая карта» на сайте Росреестра.

Пошаговая инструкция:

- Найти свой участок земли можно по адресу или кадастровому номеру, которые указываются в поисковом поле слева.

- Для поиска вводим кадастровый номер и нажимаем «Найти». Откроется окно, где во вкладке «Информация» отобразится стоимость.

Помимо этого можно увидеть другие публичные данные:

- декларированную площадь;

- вид разрешенного использования;

- адрес участка;

- номер кадастрового квартала.

Существенным недостатком сервиса, данные могут серьезно устареть или отсутствовать. Если поиск не дал результатов, воспользуйтесь другим способом описанным выше.

Следует учитывать, что каждый участок земли имеет свою стоимость по оценке кадастрового бюро и рассчитана она, исходя из средней стоимости всех объектов в определенном квартале. Поскольку при этом не учитываются многие факторы, она может значительно отличаться от рыночной.

Налог на землю теперь рассчитывается из кадастровой стоимости и поэтому он может быть гораздо выше. Именно поэтому бывает выгоднее провести переоценку, чтобы уменьшить эту цифру.

Часто возникает путаница с разрешенным использованием земель, которая и становится решающим фактором для увеличения оценки. Восстановив справедливость, вы можете реально снизить не только кадастровую стоимость участка, но и свое налоговое бремя.

Определение стоимости

Оценке подлежат все субъекты РФ. Подсчет стоимости производится как минимум один раз в 5 лет.

В части определения кадастровой стоимости для субъектов РФ установлен переходный период (2017 – 2020 гг.). Это означает, что к 2020 году все регионы должны будут работать по единой методике, утвержденной Приказом № 226. Согласно ст. 24 ФЗ № 237 участки, подлежащие оценке после 01.01.2017 г., должны рассчитываться согласно принятому Закону № 237, который вступил в силу с этой даты. А участки, прошедшие оценку ранее 01.01.2017 г., могут до 2020 года подчиняться расчетной методике ФЗ № 135.

Чтобы рассчитать кадастровую стоимость (КС) интересующего участка, нужно выяснить его точную площадь (S) и установленный для его кадастрового квартала удельный показатель (УПКС), соответствующий ВРИ земли.

Формула для расчета применяется следующая: КС = S * УПКС

Если земельному участку присвоен смешанный ВРИ (например, «Земли гаражей и личное приусадебное хозяйство», что относится и к 3, и ко 2 виду), то для расчета стоимости берется тот удельный показатель, числовое значение которого больше.

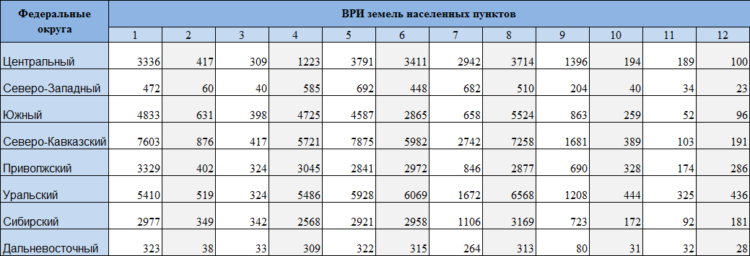

Средний уровень КС по федеральным округам России (в расчете руб. на 1 кв.м.) представлен в таблице.

где:

- 1 – многоэтажная застройка;

- 2 – индивидуальная застройка;

- 3 – земли гаражей и автостоянок;

- 4 – сады и огороды;

- 5 – земли торговли;

- 6 – под образование и просвещение;

- 7 – под промышленные объекты;

- 8 – административно – управленческие объекты;

- 9 – военные объекты;

- 10 – объекты оздоровительного и рекреационного значения;

- 11 – сельскохозяйственное использование земель;

- 12 – лесные зоны;

- 13 – водные объекты;

- 14 – прочие земли.

Процедуры определения кадастровой стоимости

Из приведенных определений понятия “кадастровая стоимость” следует, что кадастровая стоимость определяется:

1. в результате государственной кадастровой оценки

Государственная кадастровая оценка – совокупность установленных частью 3 статьи 6 закона N 237-ФЗ “О государственной кадастровой оценке” процедур, направленных на определение кадастровой стоимости и осуществляемых в порядке, установленном указанным законом.

Государственная кадастровая оценка проводится по решению исполнительного органа государственной власти субъекта РФ и согласно положениям статьи 6 закона N 237-ФЗ “О государственной кадастровой оценке”, государственная кадастровая оценка включает в себя следующие процедуры:

1) принятие решения о проведении государственной кадастровой оценки;

2) определение кадастровой стоимости и составление отчета об итогах государственной кадастровой оценки;

3) утверждение результатов определения кадастровой стоимости.

2. вне процедуры кадастровой оценки

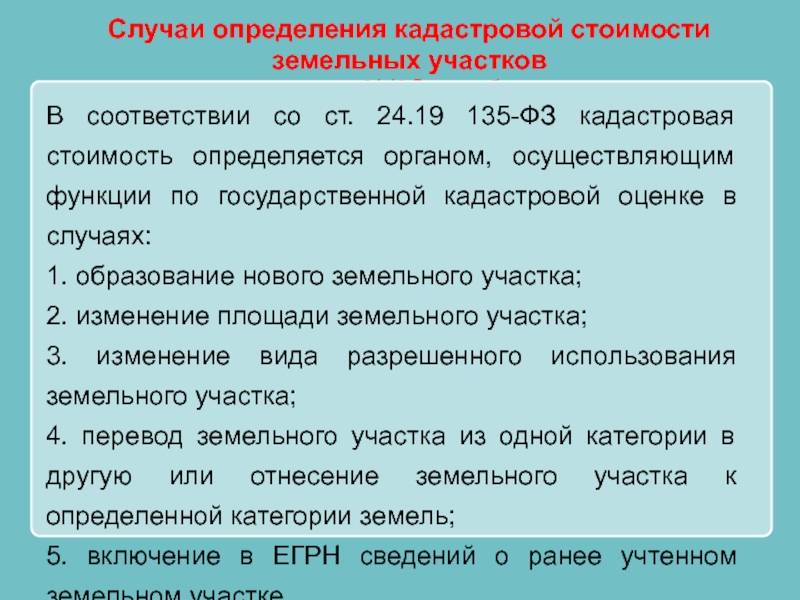

В законе N 237-ФЗ “О государственной кадастровой оценке” предусмотрены следующие случаи определения (изменения) кадастровой стоимости вне процедуры кадастровой оценки:

– определение кадастровой стоимости вновь учтенных объектов недвижимости, ранее учтенных объектов недвижимости в случае внесения в ЕГРН сведений о них и объектов недвижимости, в отношении которых произошло изменение их количественных и (или) качественных характеристик, в период между датой проведения последней государственной кадастровой оценки и датой проведения очередной государственной кадастровой оценки (статья 16 закона).

– изменение кадастровой стоимости, определенной после исправления указанных в статье 21 закона ошибок, допущенных при определении кадастровой стоимости (статьи 20, 21 закона).

– оспаривание результатов определения кадастровой стоимости в комиссии в случае ее создания в субъекте Российской Федерации или в суде. Для обращения в суд предварительное обращение в комиссию не является обязательным (статья 22 закона).

Порядок оценивания

Для начала разберемся, что такое кадастровая цена. Здесь речь идет о параметре, который получен посредством расчета с применением одной из существующих методик, и внесен в госкадастр недвижимости (ГКН). В роли оценщиков выступают независимые компании. При этом все процедуры проводятся в порядке, который прописан в Федеральном законе №135. Последовательность следующая:

- Принимается решение о необходимости организации кадастровой оценки на государственном уровне (ГКО).

- Создается список земельных участков или сооружений, которые подлежат оцениванию.

- Проводится конкурс на выбор достойного исполнителя по определению кадастровой цены. После с победителем заключается соглашение. В договоре прописываются задачи исполнителя и сроки предоставления результатов расчета.

- Определяется кадастровая цена, после чего формируется итоговый отчет.

- Проводится экспертиза готового отчета на факт корректности применения действующих методик, правильности выбора сферы применения объекта и так далее.

- Утверждаются результаты вычисления кадастровой цены.

- Результаты расчетов вносятся в госреестр недвижимости.

Вопрос принятия решения о необходимости проведения ГКО лежит на региональных или местных структурах, выбирающих компанию-оценщика. Далее они оформляют с ним соглашение. По закону частота ГКО должна производиться раз в пять лет (максимальный промежуток). Существуют требования и в отношении минимального периода оценки – раз в 2 года.

Для организации ГКО формируется список объектов, которые подлежат оцениванию. При этом оценка проводится комплексно – то есть для всех объектов, расположенных на определенной территории, находящейся во владении муниципалитета или субъекта РФ. Вычисление кадастровой цены в рамках ГКО проводят независимые оценщики (об этом упоминалось выше).

По закону оценщики имеют право лично определяться с подходящим методом для расчета цены на те или иные объекты недвижимости. Как только процедура оценки завершена, ее результаты передаются в организацию Росреестра. Последний должен перенести информацию в ГКН.

Общая информация

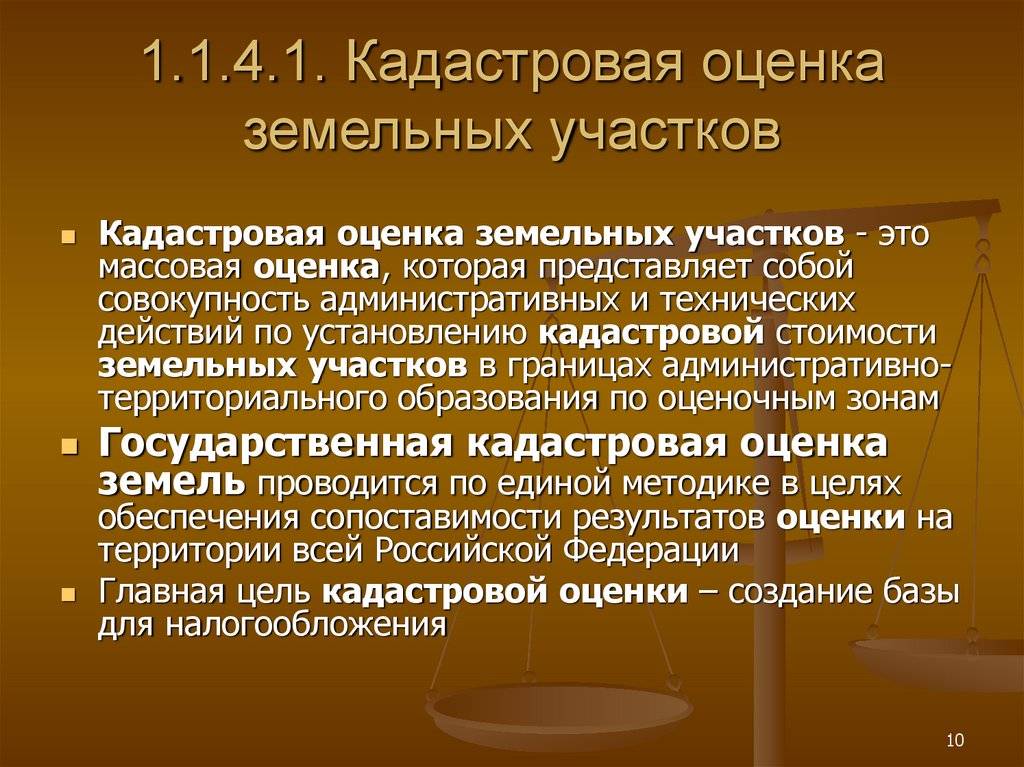

Кадастровая оценка – обязательная процедура, которая проводится государством каждые 5 лет для формирования более чёткого представления о существующей стоимости имеющихся в наличии земель и внесения соответствующих записей в кадастровый учёт.

Учёту подлежат одновременно значительные участки земли, на которых находится земельная собственность государства или граждан

Важность этой процедуры невозможно переоценить, ведь её посредством, решаются глобальные государственные задачи, в соответствии с которыми происходит управление экономическими ресурсами страны

Кадастровая оценка производится в строгом соответствии с нормативной базой, определяющей правовую основу для проведения учётных работ.

Измерение и определение стоимости земельных угодий подлежащих учёту, позволяет одновременно фиксировать их ценность в массовых, крупномасштабных пределах, при одноразовой ревизии прорабатываются ценностные эквиваленты десятков или сотен тысяч единиц земельной собственности.

В настоящее время структура нормативной и методологической базы оценки земель является мощным инструментом для эффективной организации учёта.