Оспариваем кадастровую стоимость

В российском законодательстве на этот случай предусмотрено два варианта: судебное и внесудебное оспаривание. Предлагаем вам рассмотреть каждую процедуру отдельно, ведь каждая из них подойдет под определенные случаи. Начнем, пожалуй, с самой эффективной — судебной.

Исковое заявление следует подавать в суд города федерального значения (например, в Московский городской суд), который находится в том же городе, где и орган, определявший кадастровую стоимость недвижимости. Не забудьте про государственную пошлину — в 2020 году она составляет 300 рублей на одну квартиру.

Стоит сразу отметить, если решение об оспаривании кадастровой стоимости вами долго принималось, и кадастровая стоимость на квартиру уже изменилась, то прошлую цену оспорить будет невозможно

Поэтому учитывайте сроки и обращайте внимание на то, как часто проводится оценка объектов в вашем регионе

Такие дела обычно рассматриваются на протяжении двух-трех месяцев с проведением судебной оценочной экспертизы. Однако зачастую случается и такое, что суд устанавливает рыночную стоимость жилья совсем в другом размере, который существенно отличается от указанного в заявлении. В этом случае решение суда можно оспорить в течение одного месяца, подав апелляцию. Но тогда нужно быть готовым к тому, что рассмотрение жалобы и ведение самого дела может затянуться в среднем на полгода. Но мы же вас заранее предупреждали, что суды — это дело нелегкое.

Но все же усилия не будут напрасны, ведь в этом случае велика вероятность того, что решение будет принято именно в вашу пользу, поскольку именно благодаря судебному вмешательству за несколько прошедших лет процент решений, принятых в пользу заявителей, существенно возрос.

Но не обошлось и без минусов. В случае судебного оспаривания вам придется запастись терпением и достаточной суммой денег, поскольку на юридические услуги по оспариванию кадастровой стоимости у заявителей в среднем затрачивается порядка 50–80 тысяч рублей.

Однако этот вопрос можно решить и без суда. Таким образом, мы приблизились к рассмотрению внесудебного порядка. И вот тогда в бой вступает вышеупомянутая комиссия по рассмотрению споров. Важный аспект — она должна присутствовать в вашем регионе.

Решить проблему с кадастровой стоимостью недвижимости будет не совсем просто. Для начала нужно подготовиться:

первым делом на сайте Росреестра нужно узнать кадастровую стоимость квартиры. Самостоятельно это сделать довольно просто, поскольку вся информация есть в открытом доступе; далее необходимо найти оценщика и обратиться за его услугами, чтобы установить, какая у недвижимости была рыночная цена в момент назначения кадастровой стоимости; следующий этап — подача заявления в комиссию

Здесь важно приложить все необходимые документы — отчет о проведенной оценке, справка из ЕГРН и копии документов, подтверждающих право на собственность; после чего комиссия должна вынести свое решение. В среднем срок ожидания составляет не более 30 дней с момента подачи всех бумаг.

Все же бывают и такие случаи, когда комиссия отклоняет заявления

При таком раскладе решение можно оспорить в судебном порядке в течение трех месяцев с даты постановления вердикта

Все же бывают и такие случаи, когда комиссия отклоняет заявления. При таком раскладе решение можно оспорить в судебном порядке в течение трех месяцев с даты постановления вердикта

Эксперт обратила внимание, что несмотря на скорость и простоту, внесудебные рассмотрения дел зачастую оканчиваются отказами. В этом и заключается главный минус этого метода

Стоимость земли в Подмосковье по районам

Подмосковье – это регион, который привлекает многих жителей мегаполиса, желающих уйти от шума и суеты города. Граждане, планирующие приобрести участок за его пределами должны понимать, что стоимость земли в Подмосковье по районам колеблется в зависимости от многих факторов.

Критерии, влияющие на цену участка:

- Удалённость от города. Естественно, то, что чем ближе участок к столице, тем выше будет его стоимость.

- Площадь земли, наличие коммуникаций, дорог, охраны. Например, охраняемый участок в коттеджном посёлке ближнего Подмосковья будет стоить дороже, чем в 100 км от столицы. Особенности местности и наличие природных объектов: пруда, обводнённого карьера, лесных насаждений существенно увеличат цену имущества.

- Зависимость от направления: южное и юго-западное более востребовано, чем восточное, соответственно цена земли варьируется аналогичным образом.

В любой риэлтерской организации, можно уточнить ценовую политику региона, однако, не стоит забывать о ещё одной возможности, предоставленной Росреестром получить информацию о земле онлайн.

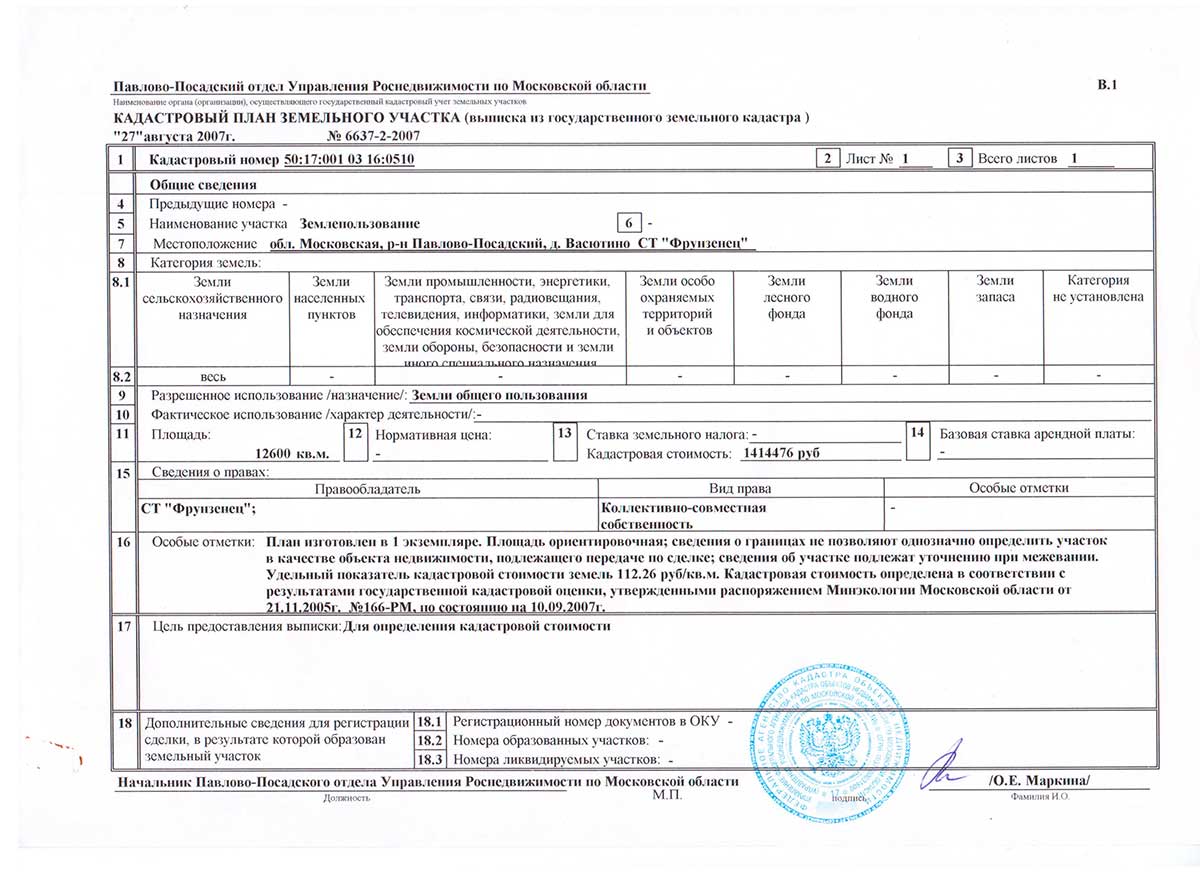

Например, налог на землю зависит от кадастровой стоимости имущества. Указанный показатель можно узнать при помощи публичной карты Подмосковья или заказав кадастровую справку здесь. Кадастровая стоимость определяется органами власти субъекта и предположительно максимально приближена к рыночной. Для составления онлайн-заявки потребуется указать адрес участка, кадастровый номер.

Используйте электронную информацию Росреестра здесь, и вы будете в курсе последних обновлений цены на землю в любом регионе!

Обращаем внимание заинтересованных лиц, начиная с 1 января 2017 года, вступило в действие новое положение закона РФ №218- ФЗ, согласно которому все данные кадастрового паспорта на квартиру или иное имущество будут отображены в новом формате выписки ЕГРН. Проверить точную стоимость земли в Подмосковье по районам вы можете, воспользовавшись нашим сервисом

Введите известный вам адрес района Подмосковья, укажите название региона, населённый пункт, улица, дом, квартира для строений или адрес земельного участка. На основании введённых данных будет подобран подходящий вариант искомого объекта. После этого вы можете заказать официальную справку выписку из ЕГРН, где будет указана стоимость земли. Этот документ является официальным, и вы можете его предъявлять для решения споров в государственных органах власти

Проверить точную стоимость земли в Подмосковье по районам вы можете, воспользовавшись нашим сервисом. Введите известный вам адрес района Подмосковья, укажите название региона, населённый пункт, улица, дом, квартира для строений или адрес земельного участка. На основании введённых данных будет подобран подходящий вариант искомого объекта. После этого вы можете заказать официальную справку выписку из ЕГРН, где будет указана стоимость земли. Этот документ является официальным, и вы можете его предъявлять для решения споров в государственных органах власти.

Случаи изменения или повышения цен

Стоимость по кадастру можно изменить в следующих ситуациях: если у участка меняются основные характеристики, например, размер, границы, площадь, разрешение на использование земли, а также если в документах будут обнаружены ошибки, которые стали причиной повышения стоимости по кадастру.

Ошибки в документах можно оспорить через суд. Необходимо добиваться снижения кадастровой стоимости, так как от нее зависит налог на недвижимое имущество. При завышенном размере выше становится арендная плата. Уменьшение размера принесет существенную экономию владельцу участка.

Чаще всего встречаются следующие случаи завышения:

- Происходит завышение удельного показателя. Это может произойти при наличии ошибки в документации. Для исправления ошибки можно обратиться с службу кадастрового учета.

- Если кадастровая стоимость намного превышает рыночную, необходимо обращаться к независимым экспертам для установления рыночной стоимости. На основе полученных сведений можно обратиться в суд и добиваться снижения стоимости по кадастру.

Если кадастровая стоимость определялась после 22 июля 2010 года, то добиться снижения можно, не обращаясь в суд. Для этого необходимо подать заявление в специализированную комиссию.

Обратиться нужно не позднее полугода после внесения стоимости в реестр. Комиссия рассматривает заявление в течение месяца.

От чего зависит процент?

Величине земельного налога и расчету процента полностью посвящена 394 статья Налогового Кодекса РФ. В ней приведены ее предельные значения:

- 0,3% — в отношении садоводческих, огородных, сельскохозяйственных земель, а также участков, которые располагаются под жилым фондом или ограничены в обороте;

- 1,5% — во всех иных случаях.

В некоторых регионах средняя ставка налога повышается на коэффициент. Как правило, это касается курортных областей.

Коэффициент напрямую зависит от рекреационного значения земель:

Коэффициент напрямую зависит от рекреационного значения земель:

- Ставропольский край – от 3,7 до 7;

- Краснодарский край – от 4 до 8;

- Московская область – от 2,5 до 4;

- Санкт-Петербург и Ленинградская область – от 2,5 до 4;

- Калининградская область – от 3 до 5;

- Приморье – от 2 до 3.

Классификация сельскохозяйственных земель

Сельхозугодья — это участок земли, который используется для определённых сельскохозяйственных целей на протяжении длительного исторического отрезка. Существует общепринятая классификация такой земли. Она включает в себя 6 групп:

- Земли, которые используются непосредственно для сельскохозяйственного производства.

- Участки земли, находящиеся под постройками сельхозназначения. Это могут быть дороги, фермы, склады, карьеры и другие формы сооружений и производства.

- Водоёмы. Территория, где есть замкнутые водные участки: пруды, озёра, ерики, бассейны.

- Земли с низкой растительностью. В эту группу входят заливные луга, болота, участки с кустарниками и им подобные.

- Лесопосадки. Участки земли, покрытые лесом, которые принадлежат землепользователю и не включены в лесной фонд.

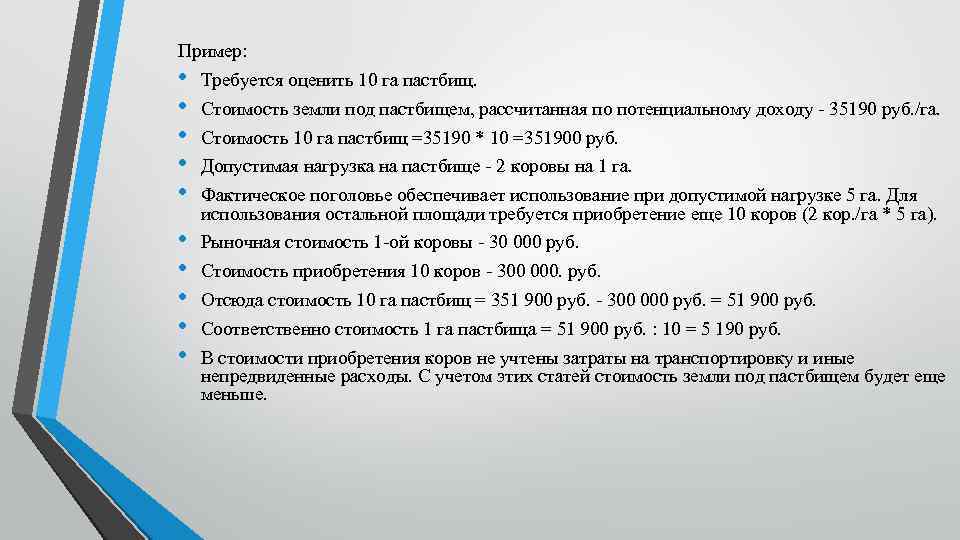

- Пастбища. В эту группу включаются все земельные участки, предназначенные для выпаса скота.

Оценка земельного участка

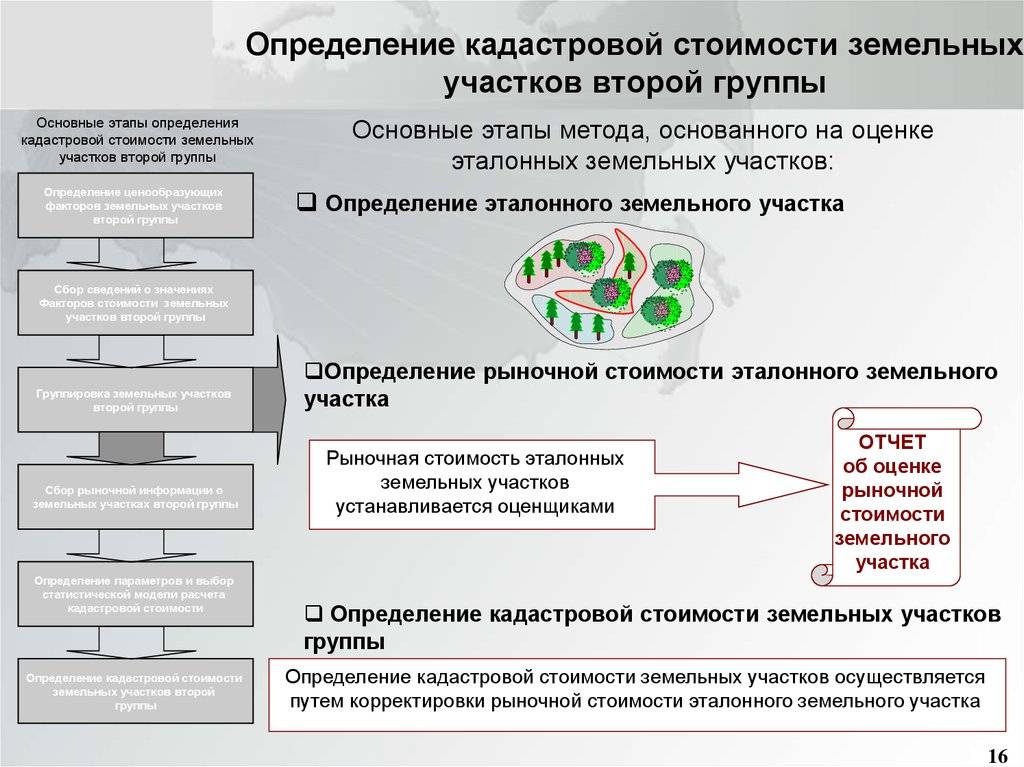

Существует три основных подхода оценки кадастровой стоимости земли сельскохозяйственного назначения:

- сравнительный,

- доходный,

- затратный.

Оценщик обязан использовать все три подхода.

Если по каким-то причинам один или несколько подходов выполнить не представляется возможным, то требуется подробное обоснование отказа от него.

Каждый из трёх подходов – это целый набор различных методик по кадастровой оценке.

Для этого следует установить рыночную стоимость этих наделов. Также, оценщики могут сравнивать и анализировать стоимости похожих участков (сравнительный подход).

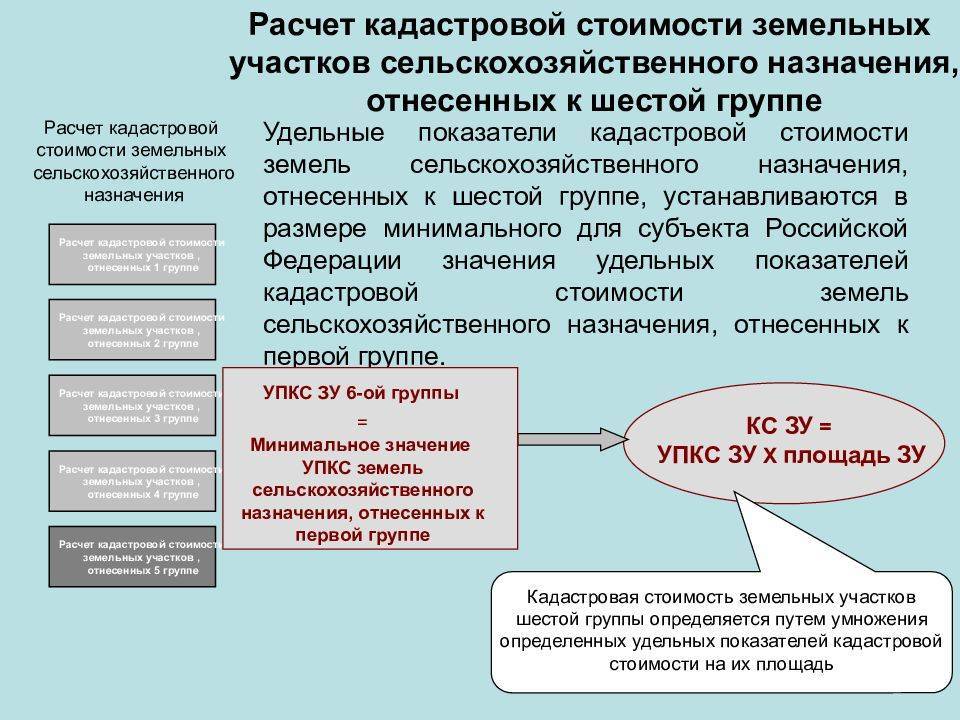

Оценка производится методом определения удельного показателя стоимости (на основании всех вышеперечисленных факторов) и умножении его на уточнённую площадь участка

Удельный показатель – это средняя по региону стоимость квадратного метра земельного надела.

Оценщик вправе оценить участок индивидуально, не принимая во внимание рыночные тенденции и показатели, ввиду недостаточной их информативности.

Оценщик обязан составить отчёт, в котором будет подробно описана вся процедура оценки и критерии, которые он для неё применял.

Осуществляется оценка кадастровой стоимости земель сельхозназначения за счёт федеральных или муниципальных бюджетных средств.

Для оценки плодородности почвы на земельном участке используются установленные государством нормативы, а также фактическая урожайность за период времени. Учитывается потенциальная и фактическая прибыль с надела (доходный подход).

Учитываются все возможные риски для ведения хозяйства на данном участке, связанных в том числе и с географическими особенностями региона и природными факторами, а также затраты, которые производятся для обслуживания (затратный подход).

Проводить оценочные работы в РФ имеют право только специализированные компании и учреждения.

Для этого они должны иметь соответствующие разрешения на подобного рода деятельность, в штате у них должны работать аттестованные специалисты-оценщики.

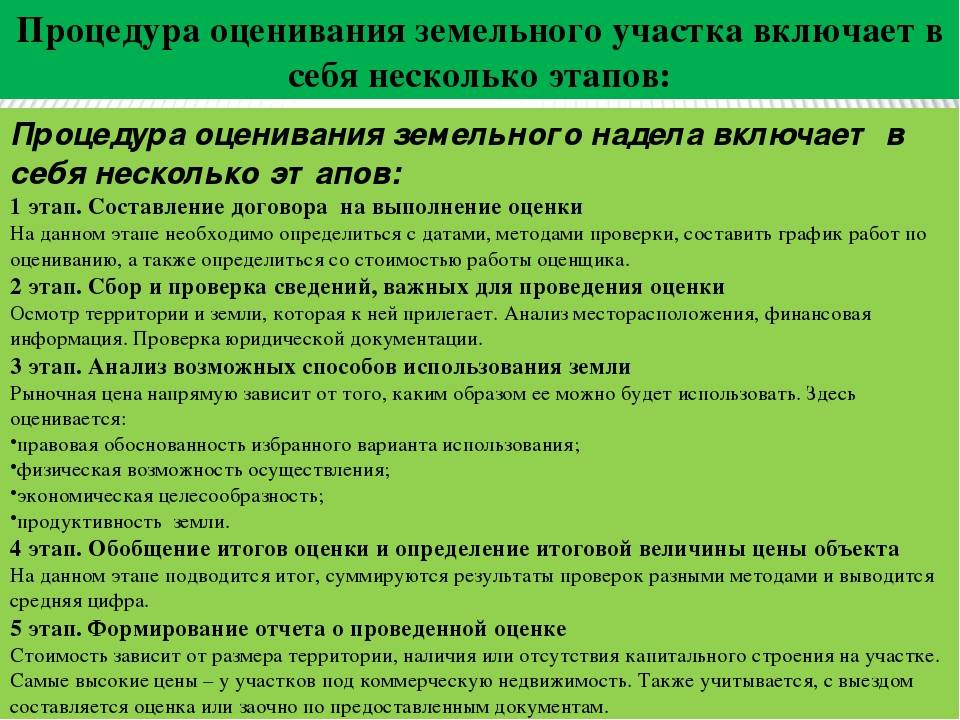

Сама оценочная процедура выглядит следующим образом:

- Собрав необходимый перечень документов (о них чуть ниже), следует подать заявку на проведение работ в оценочную организацию.

- Составляется техническое задание, в котором подробно описываются: цель проведения оценки, название организации, которая будет принимать отчёт об оценке, все технические сведения о земельном участке, наименование и адрес оценочной компании, адрес земельного участка и т.д.

- Производится оценка с учётом всех вышеуказанных показателей.

- По выполнении всех работ составляется подробный оценочный отчёт, в котором указывают: данные об исполнителе и заказчике; методы, по которым проводилась оценка; все основные характеристики земли; результаты оценки с обоснованием всех показателей стоимости и сама кадастровая стоимость, определённая для этого с/х угодья.

Кадастровая оценка земель

Определение обоснованной платы за землю является одной из основных задач государственного управления земельными ресурсами, так как оценка земли играет важную роль при заключении сделок с землей

Но стоимость земли имеет важное значение и в налоговой системе. Расчет земельного налога осуществляется на основании кадастровой стоимости (доли кадастровой стоимости) земельного участка, поэтому в разд

2 “Расчет налоговой базы и суммы земельного налога” налоговой декларации по земельному налогу указывается кадастровая оценка земельного участка.

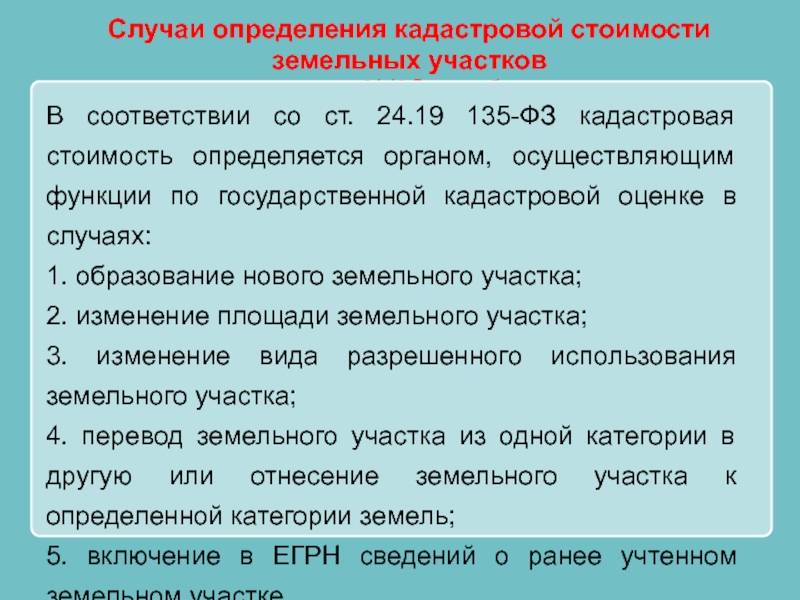

Согласно Федеральному закону от 24.07.2007 N 221-ФЗ “О государственном кадастре недвижимости” кадастр объектов недвижимости ведется с целью получения информации по управлению земельными ресурсами и осуществления контроля над их использованием и охраной, а также регистрации прав на имущество и сделок с ним, в том числе и экономической оценки земель. Государственный кадастровый учет земельных участков сопровождается присвоением каждому земельному участку кадастрового номера.

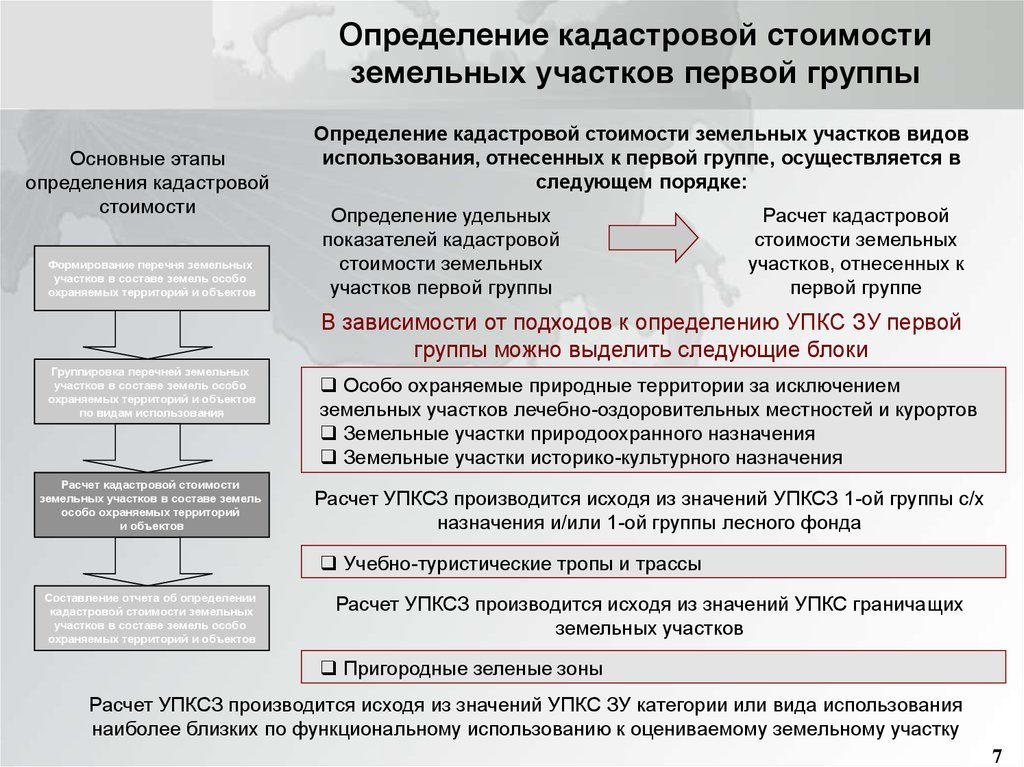

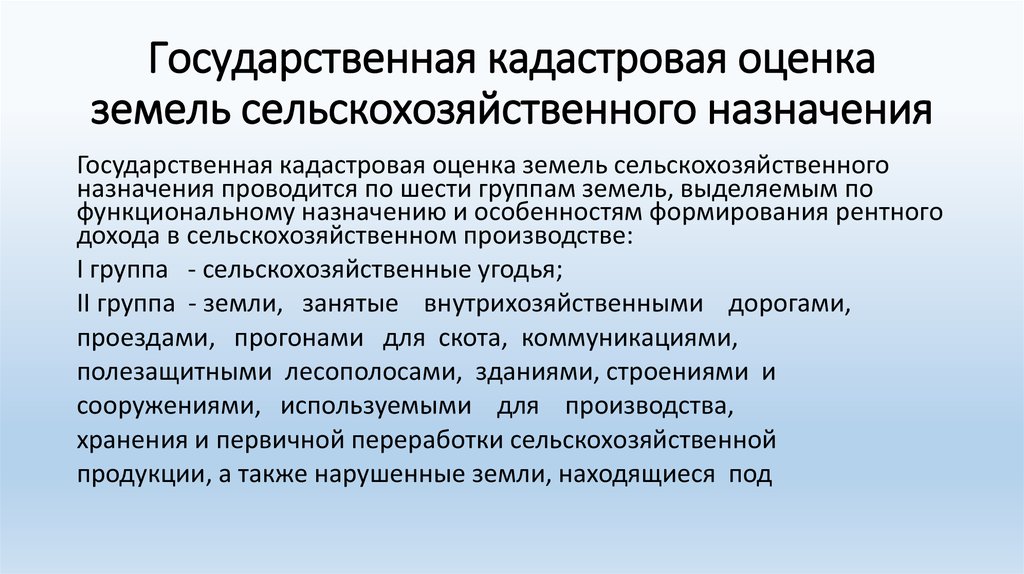

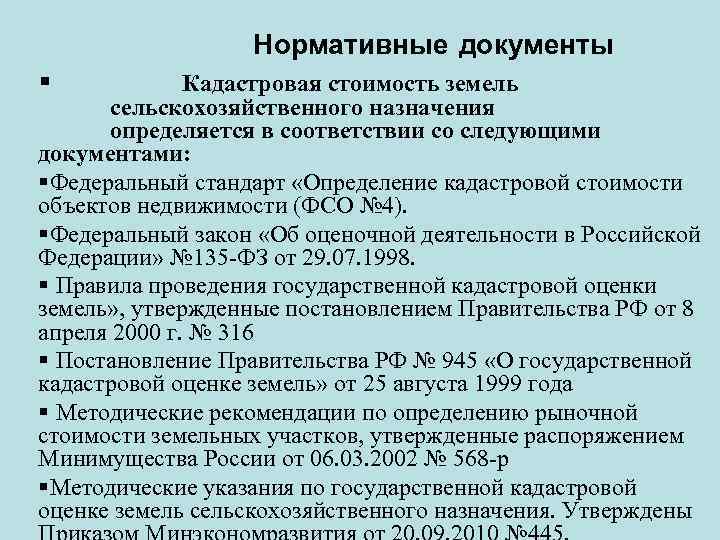

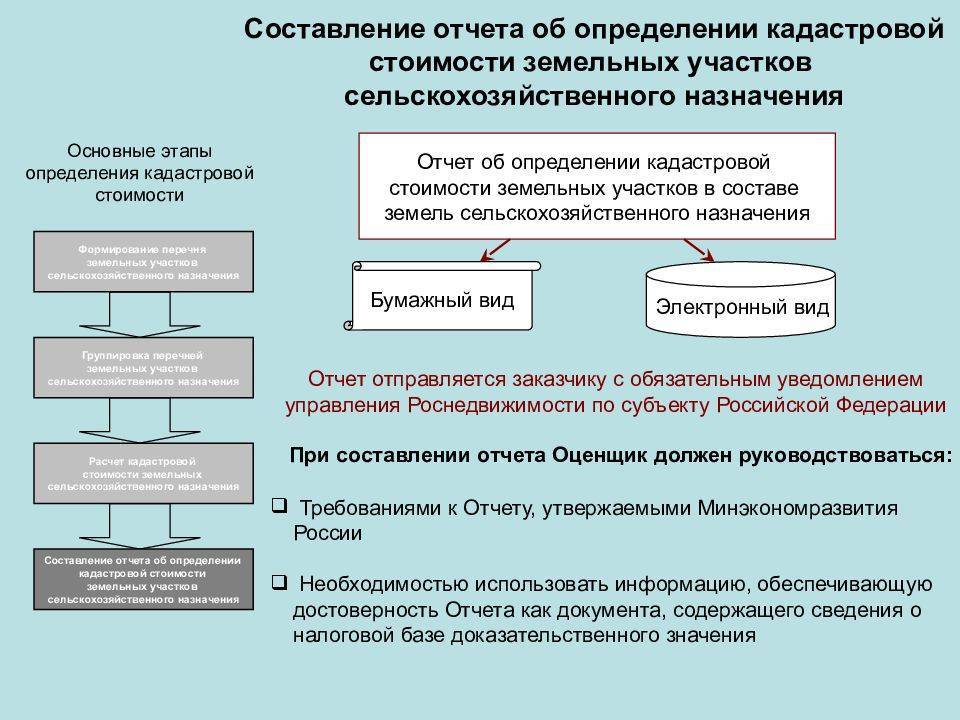

Государственная кадастровая оценка земель сельскохозяйственного назначения осуществляется по единой методике на основании Приказа Минэкономразвития России от 20.09.2010 N 445 “Об утверждении Методических указаний по государственной кадастровой оценке земель сельскохозяйственного назначения”.

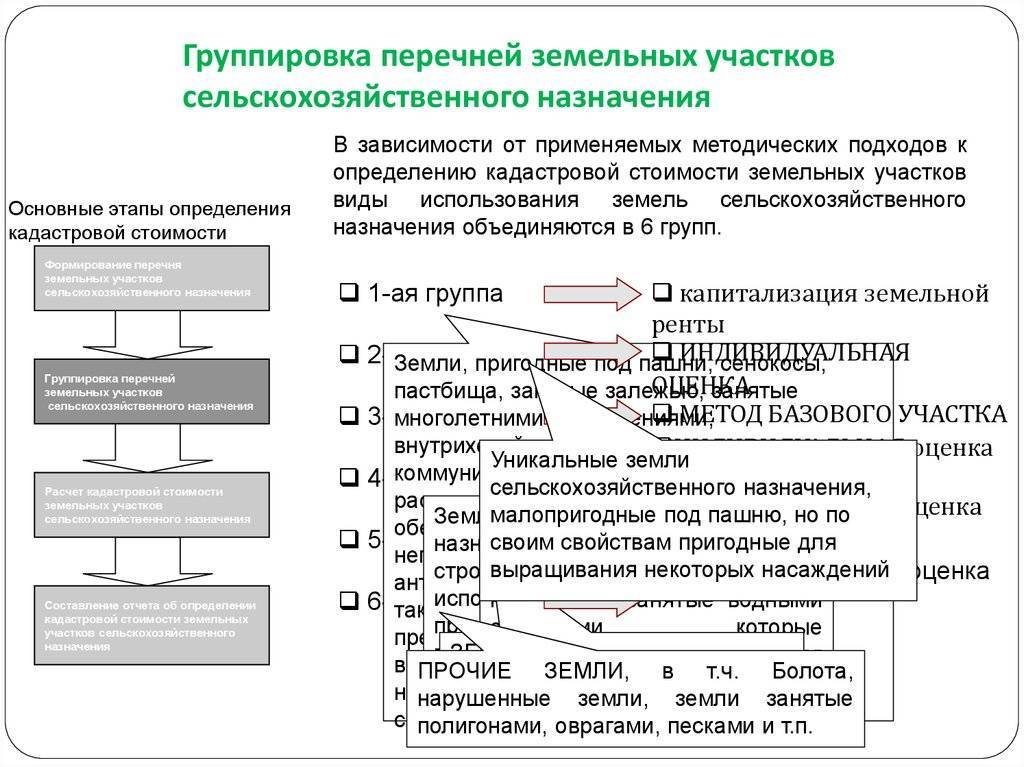

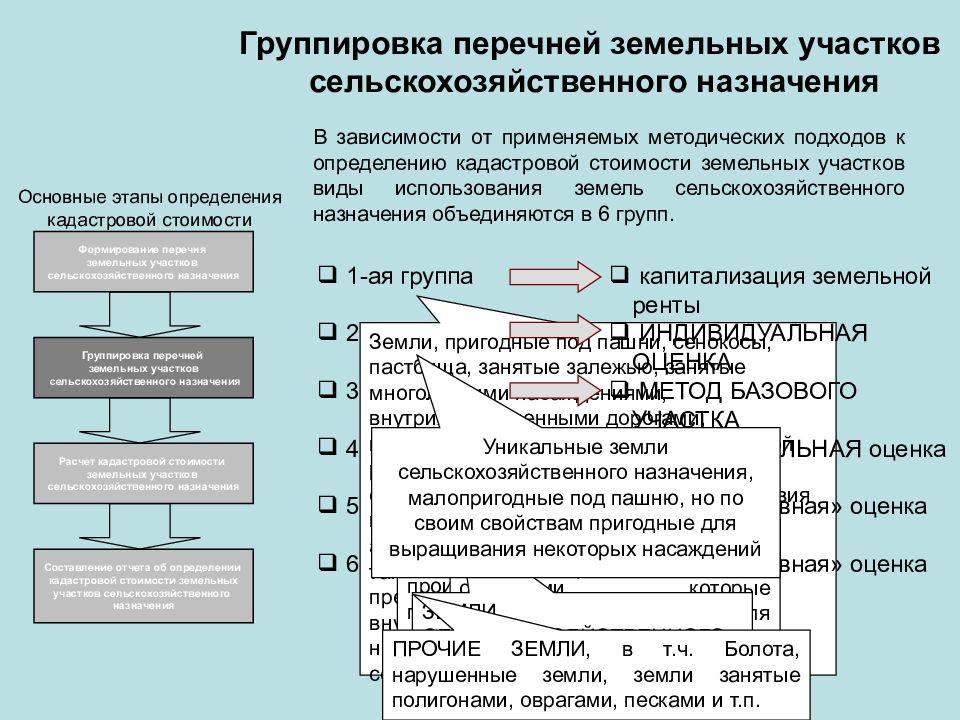

Определение кадастровой стоимости земель сельскохозяйственного назначения распространяется на земли следующих видов использования:

а) пригодные под пашни, сенокосы, пастбища, занятые залежами на дату проведения государственной кадастровой оценки земель, многолетними насаждениями, внутрихозяйственными дорогами, коммуникациями, лесными насаждениями, предназначенными для обеспечения защиты земель от воздействия негативных (вредных) природных, антропогенных и техногенных явлений, а также водными объектами, предназначенными для обеспечения внутрихозяйственной деятельности;

б) малопригодные под пашню, но используемые для выращивания некоторых видов технических культур, многолетних насаждений, ягодников, чая, винограда, риса;

в) занятые зданиями, строениями, сооружениями, используемыми для производства, хранения и первичной переработки сельскохозяйственной продукции;

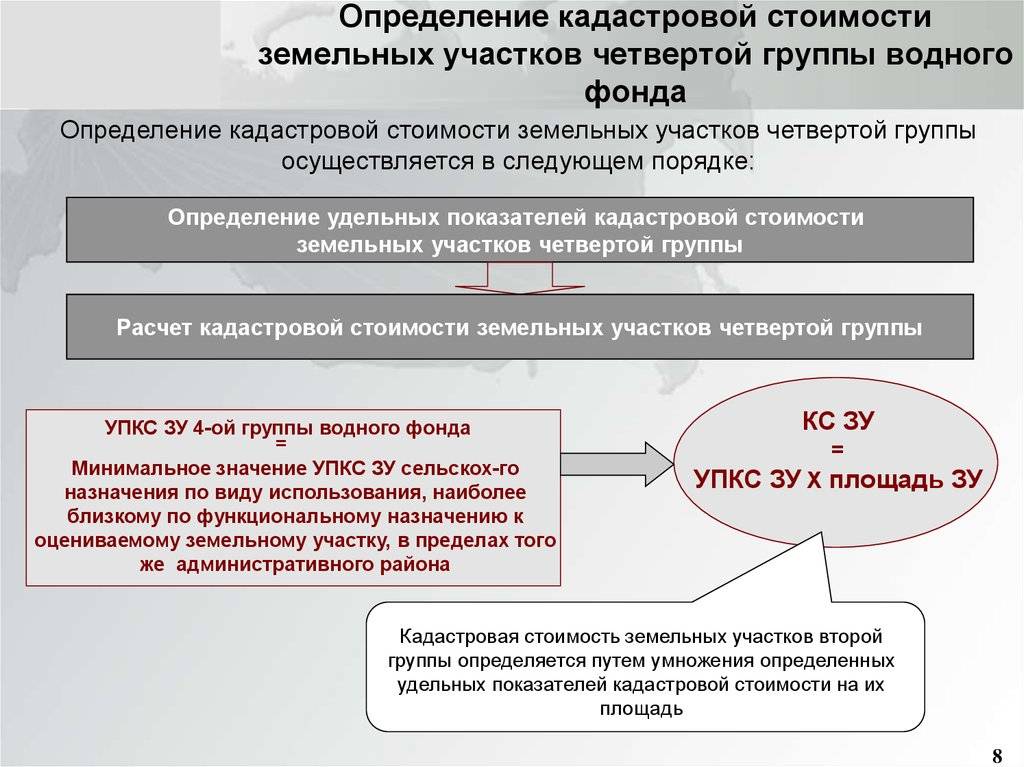

г) занятые водными объектами и используемые для предпринимательской деятельности;

д) на которых располагаются леса;

е) прочие земли сельскохозяйственного назначения, в том числе болота, нарушенные земли, земли, занятые полигонами, свалками, оврагами, песками .

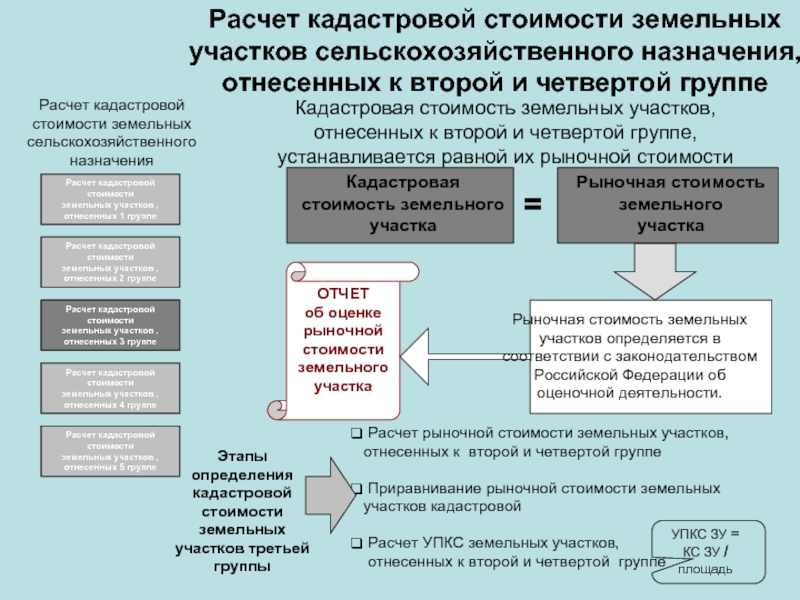

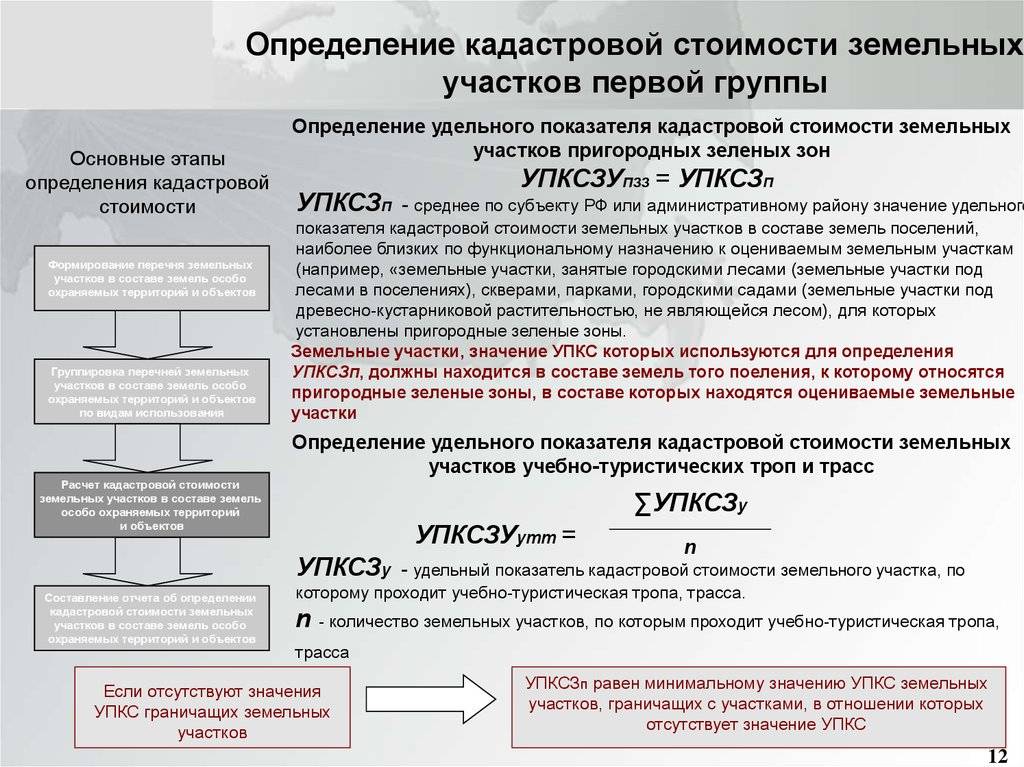

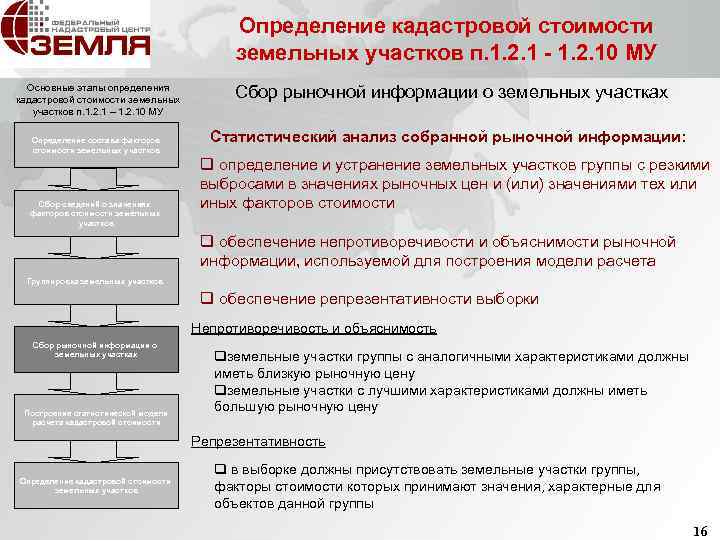

Кадастровая стоимость земель сельскохозяйственного назначения определяется в три этапа. На первом этапе формируется перечень земельных участков в составе земель сельскохозяйственного назначения, на втором – устанавливаются удельные показатели кадастровой стоимости земли, а на третьем – осуществляется расчет кадастровой стоимости.

Кадастровая стоимость земельного участка определяется путем суммирования произведений удельных показателей кадастровой стоимости земель сельскохозяйственного назначения и площадей, занимаемых этими землями в границах земельного участка.

Определенную сложность в процессе оценки представляет собой расчет удельных показателей, для осуществления которого необходимо определить перечень почвенных разновидностей и площади, а также все сельскохозяйственные культуры, возможные к выращиванию, перечень культур допустимых чередований посевов и общее количество полей севооборота; определить нормативную урожайность каждой сельскохозяйственной культуры и ее рыночную цену; осуществить расчет валового дохода на единицу площади для каждой сельскохозяйственной культуры; установить затраты на единицу площади на возделывание и уборку каждой сельскохозяйственной культуры; рассчитать значение коэффициента капитализации земельной ренты; произвести расчет удельного показателя кадастровой стоимости земель.

Как рассчитывается кадастровая стоимость на земельный участок

Не знаете как рассчитать кадастровую стоимость, формула довольно простая:

Ск = П * (Ки + Кл) * Кп, где:

Ск – кадастровая стоимость

П – площадь земельного участка

Ки – наличие инфраструктуры (в рублях на квадратный метр)

Кл – специфический фактор (в рублях на квадратный метр)

Кп – переходной коэффициент

Перед тем как рассчитать кадастровую стоимость участка выбирается один из подходов (или их совокупность):

- доходный метод – определяется размер прибыли, получаемой с эксплуатации участка, а также прогнозируется ее дальнейший приход;

- сравнительный метод – проводится анализ имеющейся по наделу информации;

- затратный метод – выполняется экспертная оценка надела с определением его стоимости.

Чтобы определить стоимость по кадастру, предварительно потребуется провести оценку участка земли. Данные о каждом из объектов недвижимости, которые относятся к собственности гражданина, должны быть внесены в госреестр. Оценка имущества проводится специалистами уполномоченных госучреждений.

Удельный показатель

Оценка земель населенных пунктов или сельскохозяйственного назначения происходит на основании списков, которые составляет Росреестр.

Все участки делятся по своему назначению и видам использования.

Одним из вариантов определения цены надела является метод с применением удельного показателя кадастровой стоимости.

Показатель является неотъемлемой частью исчисления КС надела и расчета налога на недвижимость. Его применение обосновано в таких ситуациях:

- Когда образовываются новые земельные участки;

- Когда один объект переводится из одного вида эксплуатации в другой;

- Изменяется целевое назначение надела.

- Регионы и их населенные пункты меняют этот показатель каждый квартал.

Как рассчитать среднюю стоимость надела по кадастру

Рассчитать среднюю стоимость надела можно, используя формулу:

Стоимость = УПКС * площадь участка.

Кадастровая стоимость определяется в порядке, установленном Методическими рекомендациями № 26, которые были разработаны в 2018 году:

- В каждом регионе земельные наделы объединяют в группы, подлежащие оценки;

- Внутри такой группы исчисляется УПКС;

- Проводиться растет кадастровой стоимости для каждого объекта.

Стоимость по кадастру может быть изменена путем применения понижающих коэффициентов при наличии у земельного участка особых характеристик.

Ставки налога на землю регулируются установлением верхних границ: от 3% до 10-15%. Муниципальные органы власти имеют право уменьшать эти границы.

Как определяется УПКС земель населенных пунктов или сельхозназначения

Для удобства расчета земельные наделы формируют в группы по схожести факторов ценообразования:

- Личные хозяйства, имеющие застройки;

- Товарищества огородников и садоводов;

- Дачные объединения;

- Жилые дома.

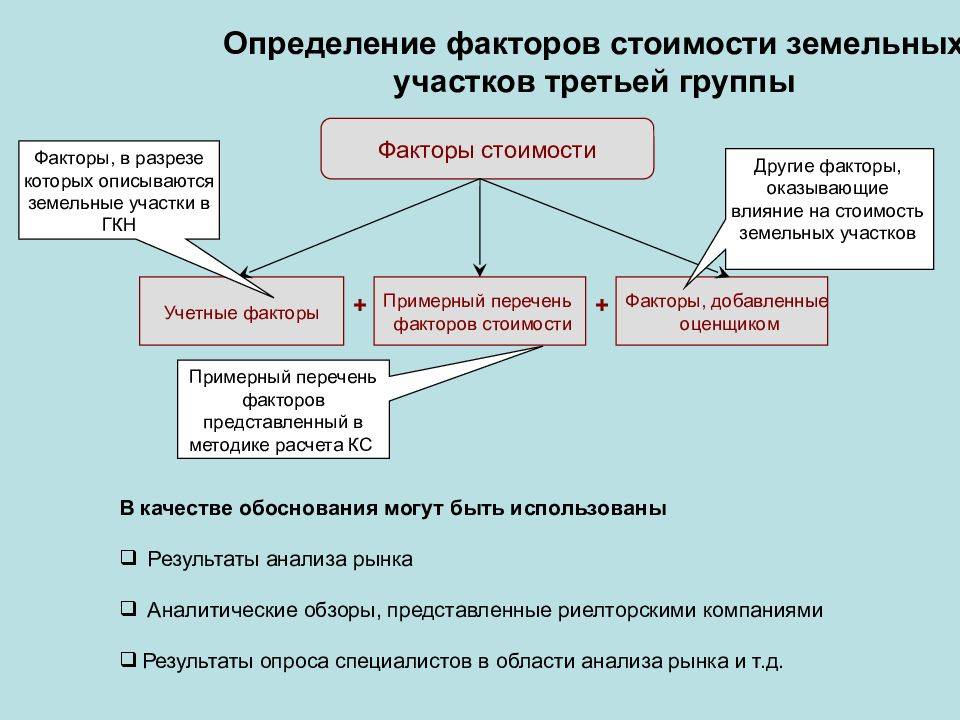

Удельный показатель кадастровой стоимости определяется таким образом:

- Для каждой сформированной группы определяются свои факторы, влияющие на цену;

- Изыскивается участок, который включает в себя наибольшее количество типичных характеристик;

- Образуется подгруппа объектов, показатели которых схожи;

- Анализируется собранная рыночная информация для каждой подгруппы;

- Отслеживается взаимосвязь рыночной цены от образующих ее факторов;

- Рассчитывается УПКС для выделенного типичного участка.

Таким образом, удельный показатель кадастровой стоимости является связывающим звеном среди объектов одной оценочной группы.

Формула расчета следующая:

УПКС = (Рпос + Рсделки) * Кi, где:

- Рпос — определенные характеристики окружения участка;

- Рсделки — рыночная стоимость объекта;

- Кi — уточняющий коэффициент для конкретного участка.

В свою очередь показатель инфраструктуры (Рпос) складывается из стоимости коммуникаций надела.

Рыночную стоимость объекта (Рсделки) можно рассчитать по формуле:

Рсделки = (Р1*Пк)/100, где:

- Р1 — инвентарная стоимость объекта;

- Пк — коэффициент конкретной территории, определяемый как сумма всех коэффициентов по улучшению данного участка (удобное месторасположение, связывающее расстояние до элементов инфраструктуры, наличие или отсутствие инженерных сетей).

Возможность оспаривания значения

В расчете значения удельного показателя берутся объективные факторы, но обработка их происходит при помощи обобщенных статистических методов. По этой причине получившийся результат может превышать допустимые нормы и ожидания собственника объекта.

При несогласии владельца участка с методами расчета и результатами решить вопрос можно, если подать заявление:

- В комиссию по рассмотрению споров;

- В суд.

Всю необходимую информацию о кадастровой стоимости можно запросить лично или через интернет в ЕГРН.

При получении результата, затрагивающего интересы собственника, можно запросить разъяснение.

Для отстаивания своих прав нужно заказать дополнительную нормативную оценку. Если результаты ее не совпадут с «государственной», можно начинать обжалование и доказывать, что:

При оценке участка использованы недостоверные данные или не учтены понижающие поправочные коэффицльной документации. Это также является причиной, которая позволяет обжаловать и отменять решение об утверждении техдокументации.

Срок рассмотрения прошения о пересмотре цены участка — 30 дней с момента подачи заявления.

Основные различия между рыночной и кадастровой стоимостью

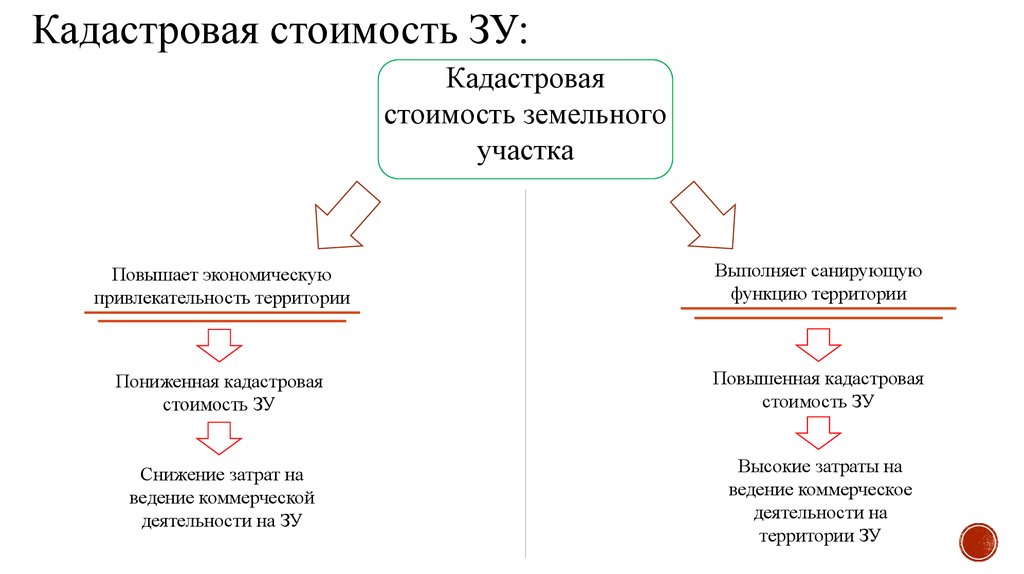

На определение коммерческой стоимости влияют несколько показателей. В основном это категория земли, ее местонахождение и спрос на участок.

Главные отличия между понятиями:

- рыночная стоимость недвижимого имущества определяется с целью его продажи;

- кадастровая стоимость земли вычисляется с целью налогообложения.

На коммерческую стоимость отказывает сильное влияние ситуация на рынке. Кадастровая стоимость достаточно стабильна: ее можно изменять не чаще одного раза за 3 года и не реже 1 раза за 5 лет.

Если на участке возводится какой-либо объект, его рыночная стоимость непременно возрастет, а кадастровая никак изменяться не будет. Тем не менее, оба понятия взаимосвязаны и влияют непосредственно друг на друга. Так, например, коммерческую стоимость учитывают при определении кадастровой.