Кто устанавливает кадастровую стоимость земельных участков в Московской области?

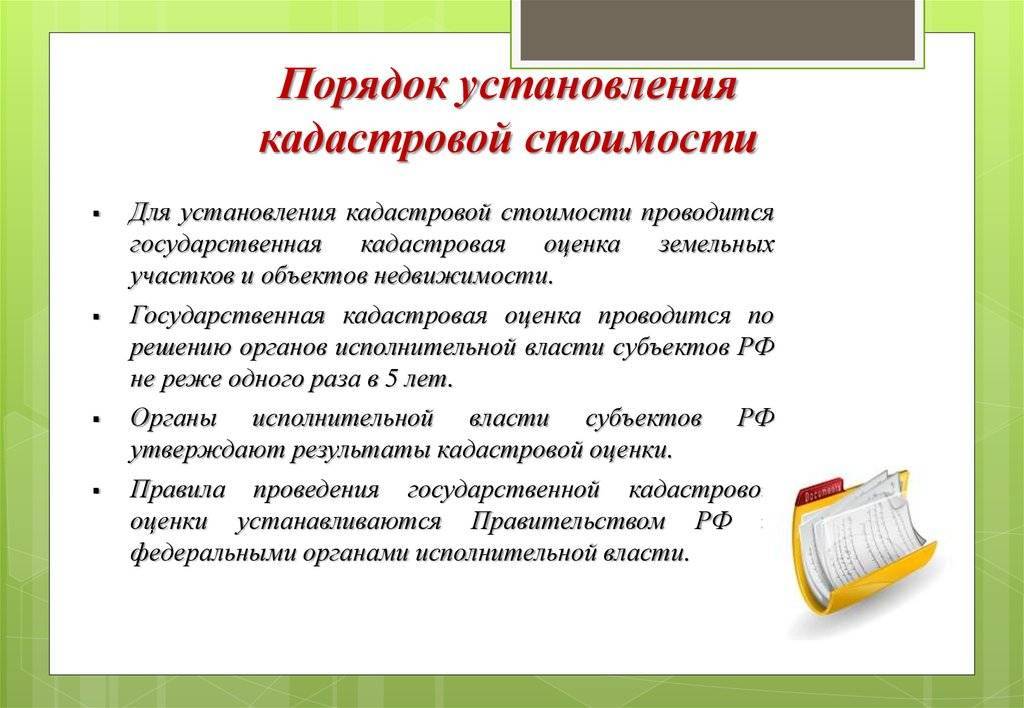

Кадастровая стоимость определяется в ходе государственной кадастровой оценки участка. Зависит она от размеров территории, ее категории, разрешенного использования и других факторов. От стоимости участка по кадастру зависит размер налога

Поэтому так важно правильно определить этот показатель

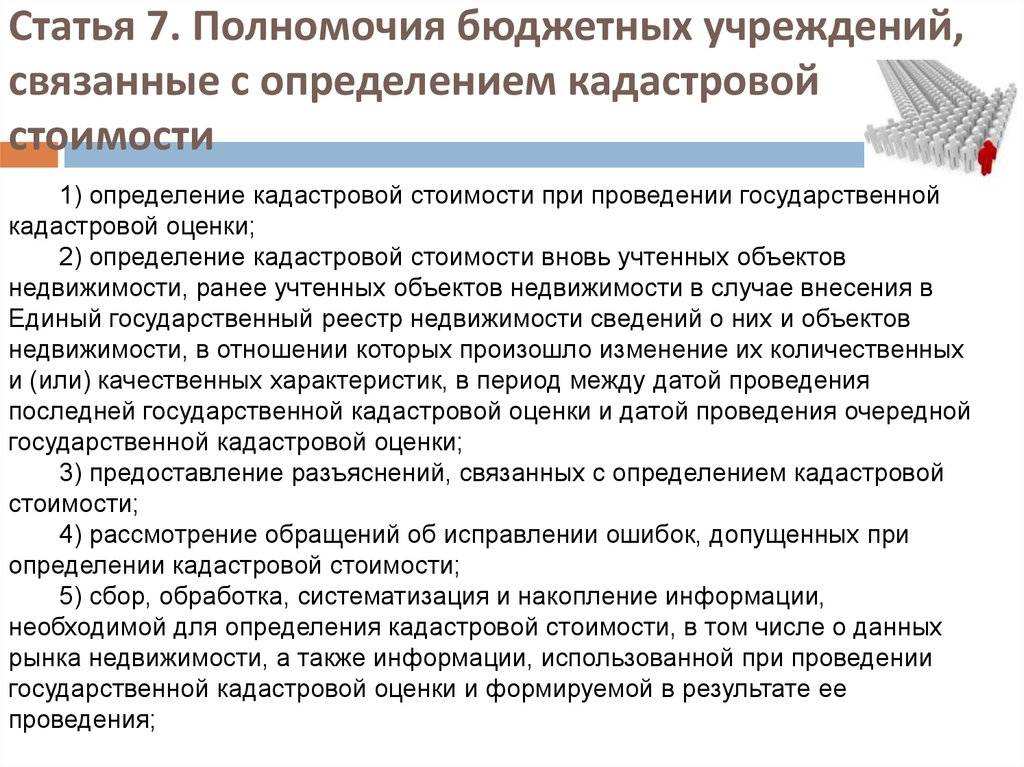

Установить кадастровую стоимость могут:

- Государственные служащие;

- Частные организации с лицензией;

- Органы государственной власти.

Инициировать оценку земельного участка может местный муниципалитет или органы власти. Конечный исполнитель определяется по результатам тендера. В нем участвуют частные компании, имеющие право на проведение оценки. Отчет, представленный оценочной организацией, должны утвердить органы исполнительной власти.

Регулирует работу оценщиков федеральное законодательство и другие нормативные акты, затрагивающие такую процедуру. При допущении ошибок или других неточностей, либо по иным основаниям, собственник надела может обратиться за пересмотром кадастровой стоимости. Данную процедуру проводит Министерство имущественных отношений Московской области. Это же ведомство самостоятельно осуществляет перерасчет и утверждает новую стоимость по кадастру. Такие сведения направляются в Кадастровую палату.

Государственная кадастровая оценка проводится раз в три года. Максимальный период между оценочными мероприятиями – 5 лет. Результаты определения кадастровой стоимости вносятся в единый реестр через местное управление Росреестра. Если вы не согласны с результатами оценки, их можно оспорить в определенном законом порядке.

Земельные юристы нашей компании определят, в какое ведомство обращаться за определением кадастровой стоимости в вашем случае. Мы проверим результаты оценки и определим их соответствие реальному положению дел. При необходимости наши эксперты обжалуют установленную стоимость в административном или судебном порядке.

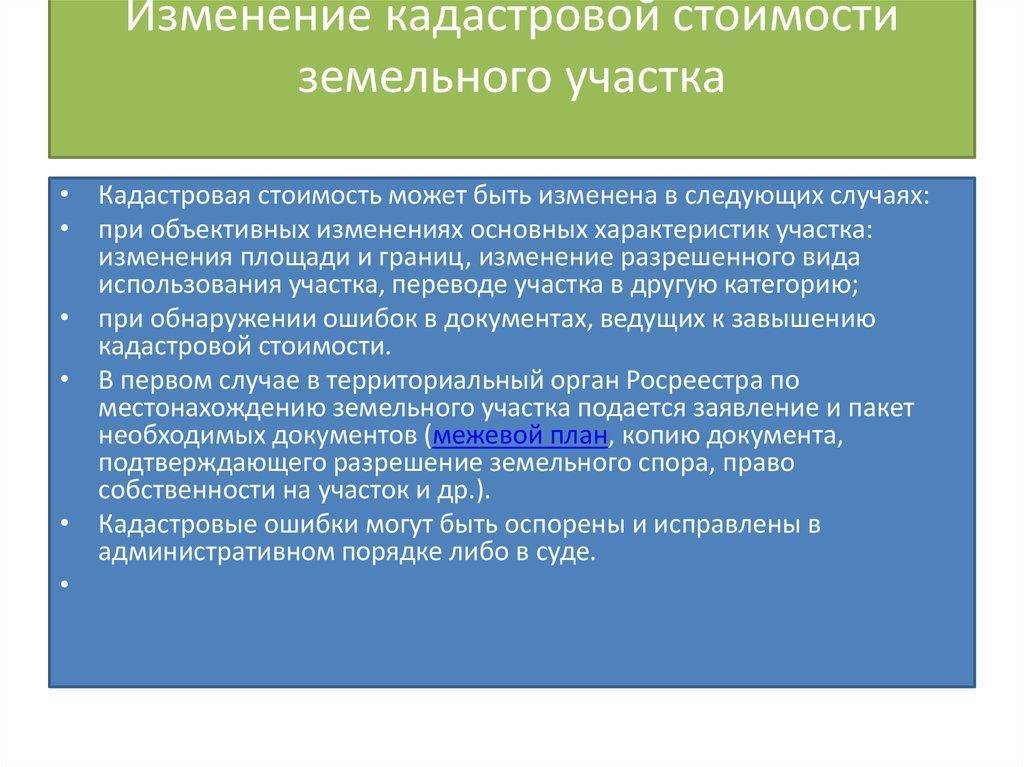

Причины изменения кадастровой цены

На вопрос будет ли меняться кадастровая стоимость земли в 2023 году, ответ неоднозначен. Он определяется тем, к какой категории разрешенного пользования относится территория, место ее расположения. Несмотря на введенный мораторий, переоценка земельных наделов в 2023 году может проводиться по инициативе собственников или администрации поселения. Владелец участка может, обратившись в Росреестр, инициировать переоценку в случаях:

- если цену участка определяли в 2013 году, в 2023 требуется это делать снова.

- неудовлетворенности итогами оценки, независимо от проведения массовой государственной переоценки.

- изменения каких-либо характеристик участка.

По решению органов власти внеочередная переоценка может проводиться в случаях:

- изменения площади участка пи объединении его с другим;

- проведения межевания;

- изменения цели землепользования;

- ввода в эксплуатацию построенного объекта;

- развития инфраструктуры, повышающей спрос на землю: построенной дороги, подведенного электроснабжения, возведенных объектов соцкультбыта;

- изменения рыночных текущих цен.

Законом, принятым ГД РФ, власти Севастополя, Москвы, Санкт-Петербурга вправе через суд оспаривать кадастровую цену территории, если собственник, по их мнению, уменьшил ее умышленно через Комиссию до очень низкого значения, а земля не является муниципальной.

Иначе говоря, если владелец территории сочтет результат ее оценки высоким, обратится в Комиссию или сразу в суд и снизит кадастровую цену, администрация получит право оспаривать это решение через ту же Комиссию и суд.

По определению Конституционного суда РФ администрация муниципального образования имеет законное основание оспаривать решение Комиссии, когда переоценка проведена по обращению собственника. Муниципалитет теряет налоговые потоки в бюджет и заинтересован в их увеличении.Владельцы земельных наделов на 2023 г. могут ожидать увеличения их кадастровой цены:

- когда у администрации поселения появятся основания для плановой оценки,

- если она через Комиссию или суд оспорит текущую стоимость,

- появятся иные причины, такие как межевание, объединение участков, ввод в эксплуатацию новых объектов и т.д.

Собственник участка также имеет право изменить его кадастровую цену, подав в Росреестр заявление о ее пересмотре. Начинать эту процедуру следует в тех случаях, если есть серьезные основания для таких действий, а именно:

- использование недостоверных сведений об участке при определении его кадастровой стоимости;

- ошибки технические при внесении данных о цене и иных параметрах участка в реестр;

- кадастровая цена территории определена на ту же дату, что и рыночная, и они значительно отличаются.

2018, Про сад и дом. Все права защищены.

Понятие переоценки, и случаи применения

Кадастровая оценка участка осуществляется по существующим правилам, общим для всех землевладельцев. Соответственно, на отдельно взятом участке оценка будет произведена аналогично другим участкам, находящимся в пределах установленной территории.

Несмотря на то, что кадастровый план предполагает наличие нюансов и уникальных характеристик в учётных записях, на практике это не всегда срабатывает. В итоге участок с имеющимся на его территории нарушением ландшафта или качества плодородной почвы, оценивается по тем же параметрам, что и более доброкачественный участок.

По логике вещей извлечение полезных свойств с наиболее доброкачественных земель можно получить в большем объёме, нежели при использовании участка, на территории которого расположены овраг, болотце или иные особенности, не позволяющие использовать площади участка в полном объёме. В этом случае некоторые землевладельцы принимают решение о проведении переоценки стоимости.

Возможны и обратные случаи.

К примеру, проведение работ связанных с обработкой ЗУ, его обустройством или с обеспечением инженерными коммуникациями в принципе может увеличить кадастровую стоимость. Некоторые собственники, возводя капитальное строение с целью реализации участка на продажу, стремятся к увеличению стоимости, полагая приобретение дополнительных преимуществ.

Тем не менее, такие посягательства на переоценку существуют.

В большинстве случаев уменьшение кадастровой стоимости земель планируется с целью уменьшения суммы земельного налога, которая для многих предприятий или фермеров может оказаться ощутимой.

- переводите земли из одной категории в другую;

- меняете разрешённое использование ЗУ;

- изменяете площадь ЗУ;

- получили ущерб плодородного слоя почвы.

Когда нужна переоценка

Помимо спорных вопросов, указанных выше, необходимость сделать перерасчет возникает в случаях:

Дорогие читатели!

Наши статьи рассказывают о типовых способах решения юридических

вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему —

обращайтесь в форму онлайн-консультанта справа →

Это быстро и бесплатно! Или звоните нам по телефонам (круглосуточно):

Если вы хотите узнать, как решить именно Вашу проблему — позвоните нам по телефону. Это быстро и бесплатно!

+7 (499) 938-87-35 Москва, Московская область

+7 (812) 467-34-81 Санкт-Петербург, Ленинградская область

+7 (800) 333-89-17 Регионы (звонок бесплатный для всех регионов России)

изменения целевого назначения участка (участков);

объединения нескольких участков или разделения одного на несколько отдельных;

нанесения ущерба недвижимой площади (зачастую почве, что важно при сельскохозяйственных работах).

Сроки и оплата

В течение недели с момента подачи заявления сообщают о том, принято ли оно к рассмотрению или нет. Если принято, то рассматривать его будет в среднем 1 месяц. По принятию решения уведомление направляется в течение 3 дней.

Если вынесен отказ в рассмотрении или решение имеет отрицательное значение, то устанавливается срок, равный 10 дням для его обжалования.

Затраты, которые связаны с уменьшением стоимости могут быть достаточно значимыми. Когда имеет место обращение к посредникам для решения вопроса, то сумма составит 15-20 тысяч рублей, в зависимости на какой стадии оказываются услуги.

Стоимость услуг оценочного характера может варьироваться от 15 до 150 тысяч. Зависит она от того, каков объем работ. Также оплате подлежит государственная пошлина. Размер ее устанавливается в законодательстве.

Переоценка стоимости и ее оспаривание сегодня

В настоящее время переоценка объектов недвижимости производится не чаще чем один раз в течение трех лет, а в городах федерального значения не чаще чем один раз в течение двух лет (ст. 24.12 ФЗ от 2.07.1998 г. № 135-ФЗ “Об оценочной деятельности в Российской Федерации”).

Налогом на имущество физических лиц облагаются следующие объекты недвижимости, находящиеся в собственности граждан:

жилой дом (в том числе жилые строения, расположенные на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства, индивидуального жилищного строительства);

жилое помещение (квартира, комната);

гараж, машино-место;

единый недвижимый комплекс;

объект незавершенного строительства;

иные здание, строение, сооружение, помещение ( НК РФ).

В том случае, если кадастровая стоимость превышает рыночную, владелец недвижимости может оспорить ее, чтобы не переплачивать налог.

Однако в 2018 году приняли поправки, которые не выгодны налогоплательщикам, так пересчет налога осуществляется с момента внесения данных в реестр. Но фактически налогоплательщик должен переплачивать за те ошибки, которые допустил не он, а бюрократическая система, ведь с момента обнаружения неправильно установленной стоимости до внесения сведений в реестр может пройти значительное время.

Существует три варианта внесения правок в ЕГРН:

если пакет документов с неправильной информацией поступил о ОКУ от собственника во время постановки участка на учет, то исправление данных осуществляется в порядке, установленном законом №218-ФЗ;

если ОКУ был извещен об ошибке в Реестре в порядке информационного взаимодействия, то неточность устраняется так же в порядке информационного взаимодействия;

если правки, которые нужно внести в Реестр, затрагивают интересы третьих лиц, либо в иных спорных ситуациях, то изменения вносятся по решению суда.

Для этого необходимо доказать факт неверного определения кадастровой стоимости.

Кадастровую стоимость можно узнать на официальном сайте Росреестра: необходимо знать кадастровый номер или адрес.

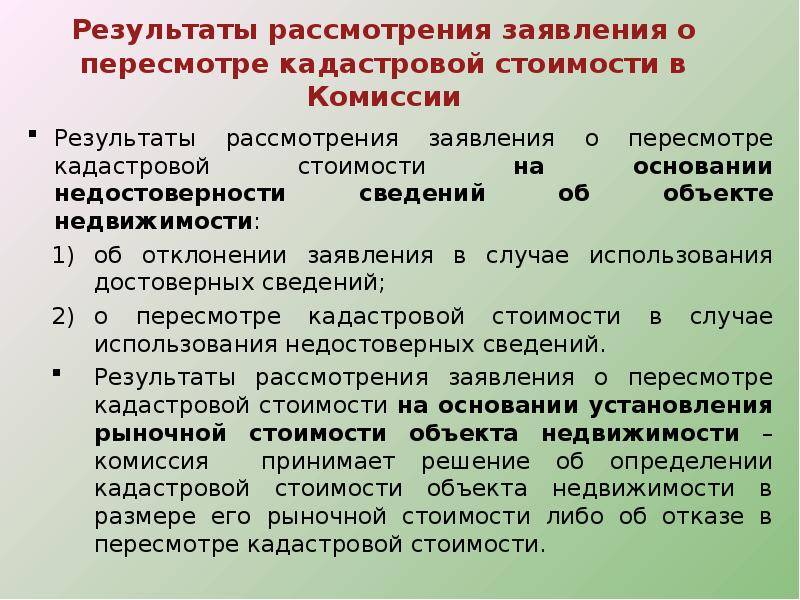

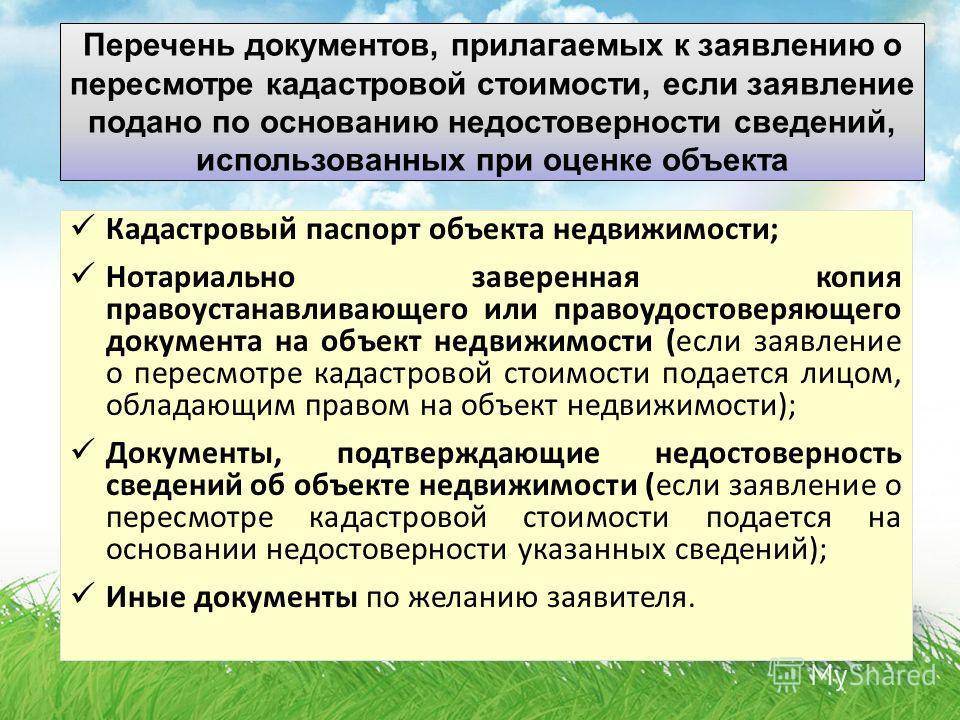

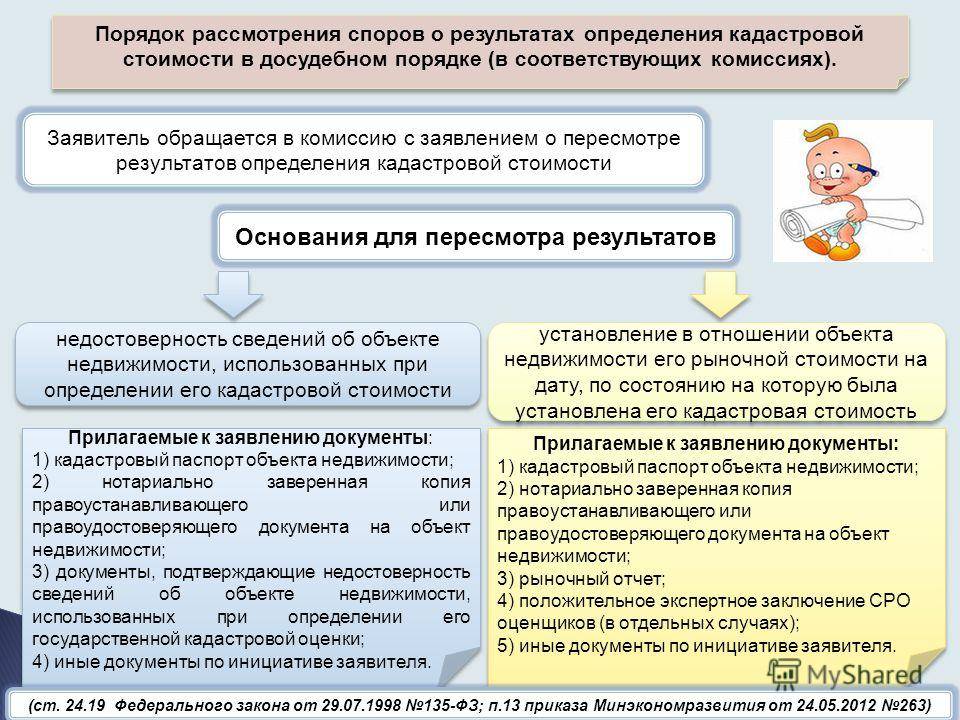

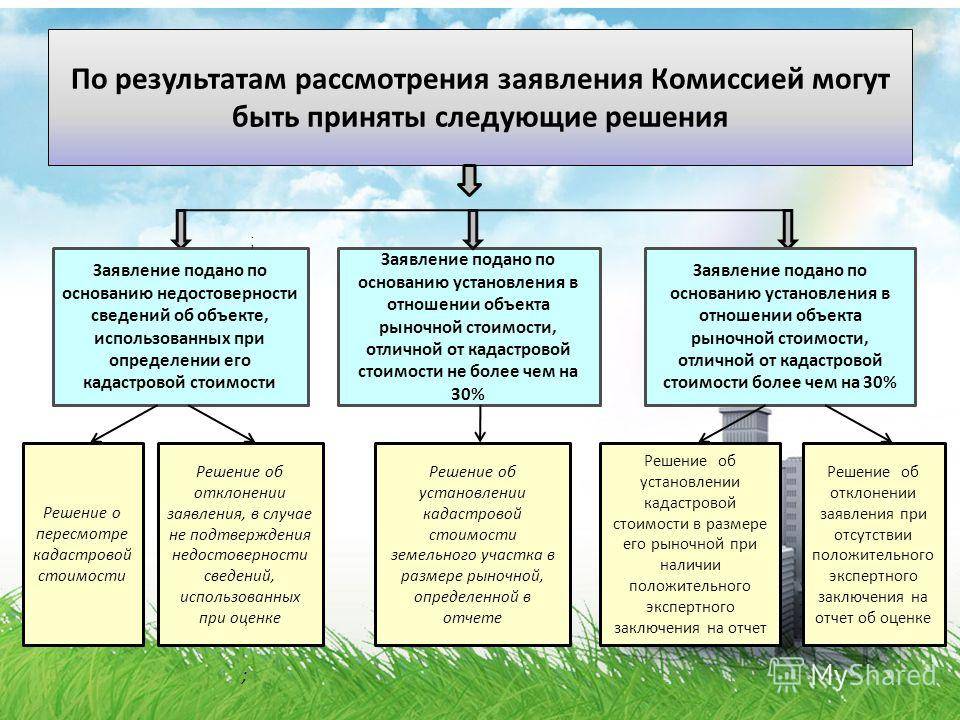

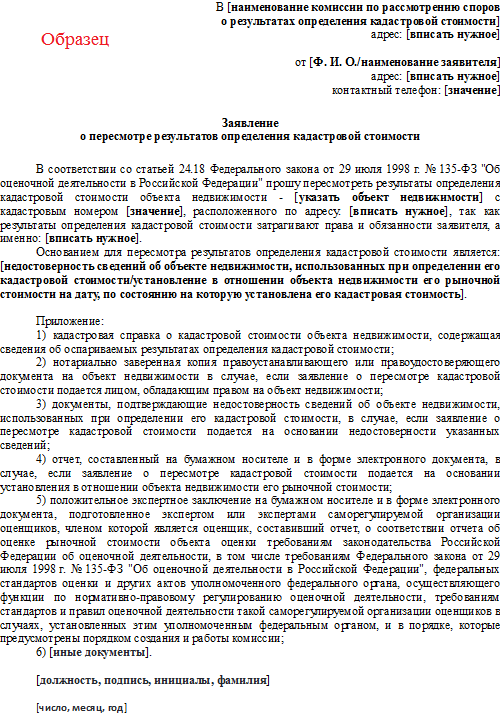

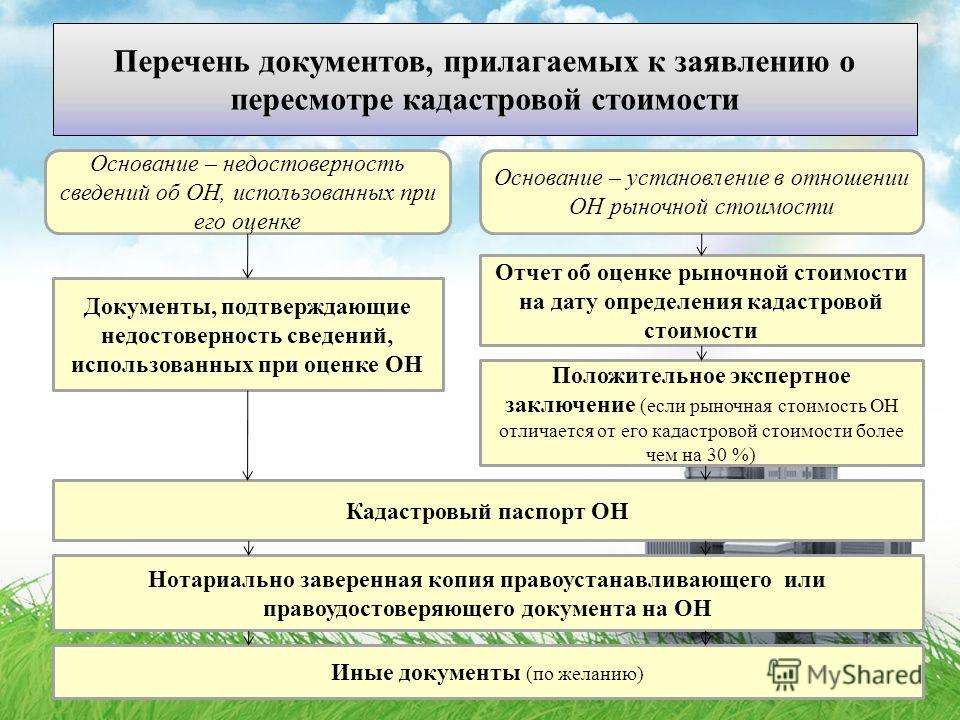

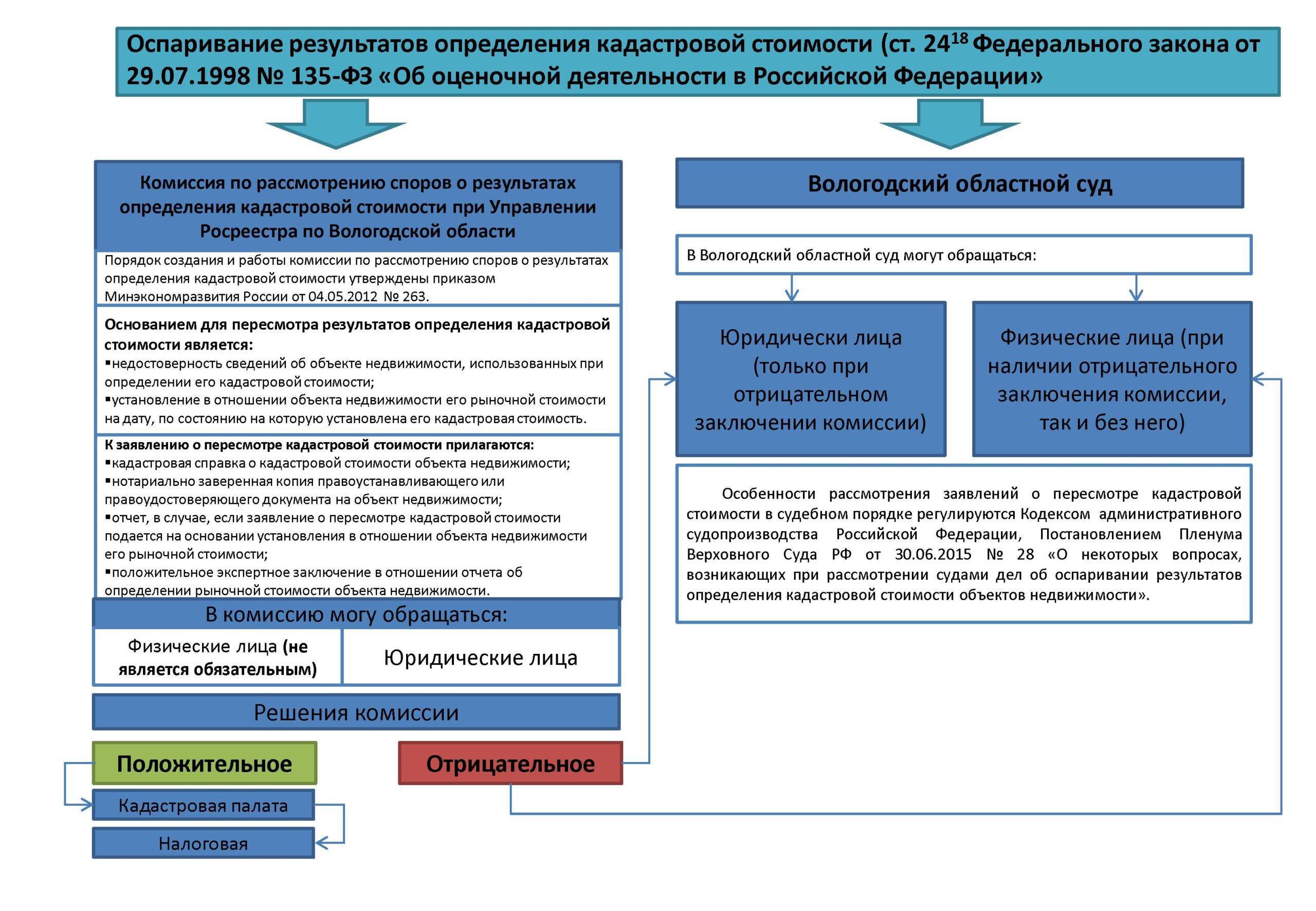

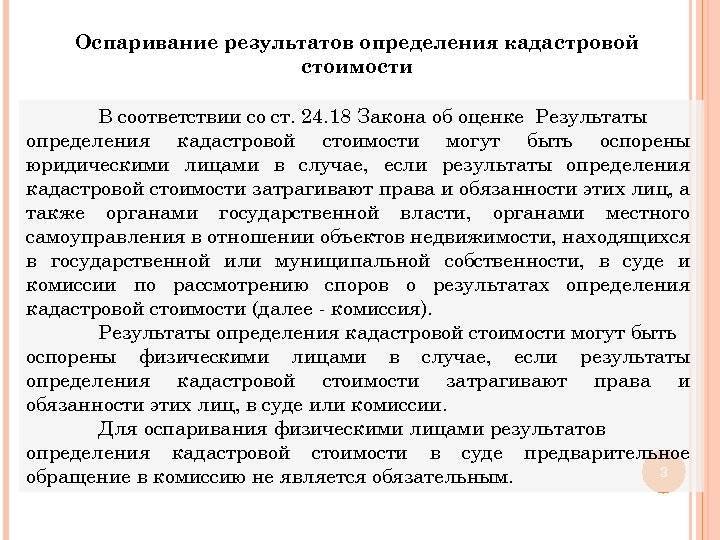

Основаниями для пересмотра кадастровой стоимости являются:

недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости (ошибки, допущенные при проведении оценки);

установление в отношении объекта недвижимости его рыночной стоимости на дату, по состоянию на которую установлена его кадастровая стоимость.

Не получится оспорить кадастровую оценку жителям тех регионов, в которых налог до сих пор исчисляется по инвентаризационной стоимости. Позиция Верховного суда РФ заключается в том, что если права и обязанности лица еще не затрагиваются, то оно не имеет права обжаловать кадастровую оценку (определение Верховного Суда РФ от 24 июня 2015 г. № 18-АПГ15-6). Так же резкое падение стоимости недвижимости, которое произошло позже установления кадастровой стоимости, не поможет ее снизить.

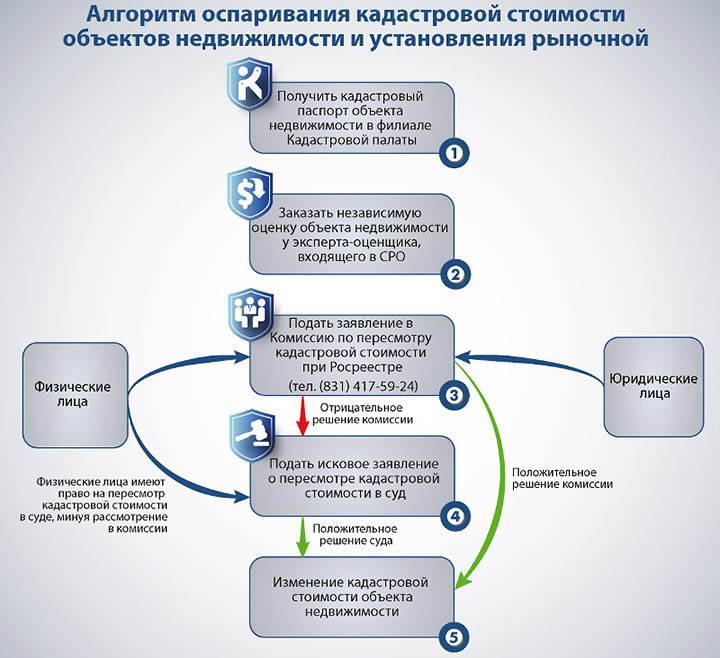

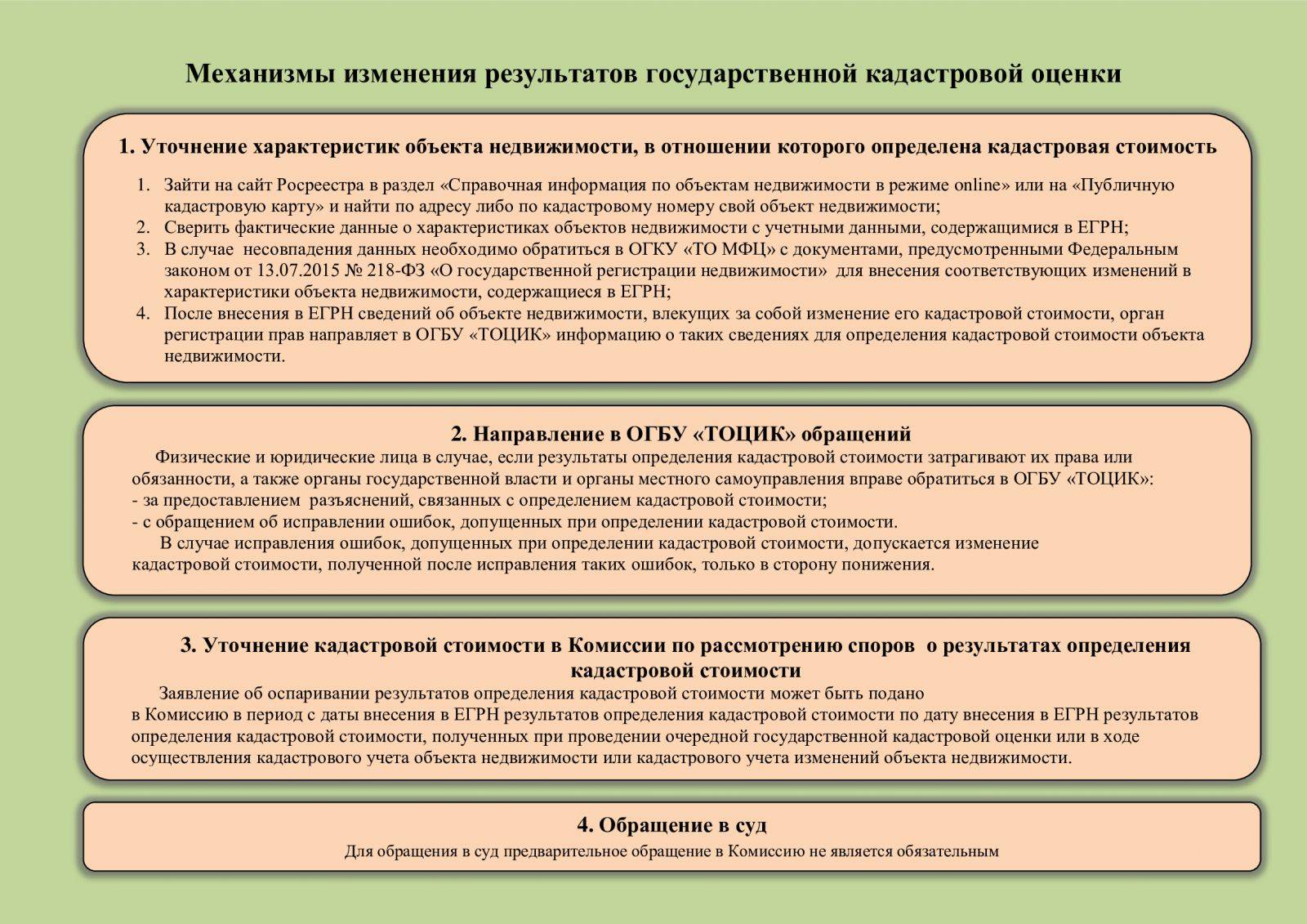

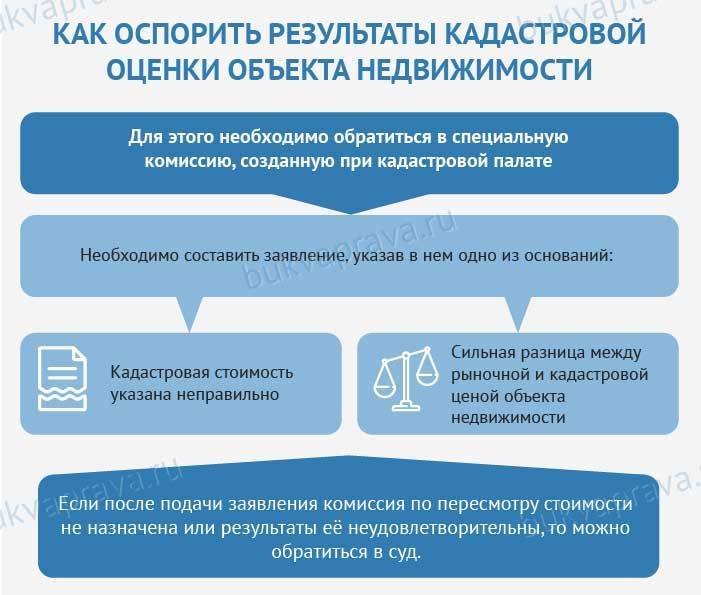

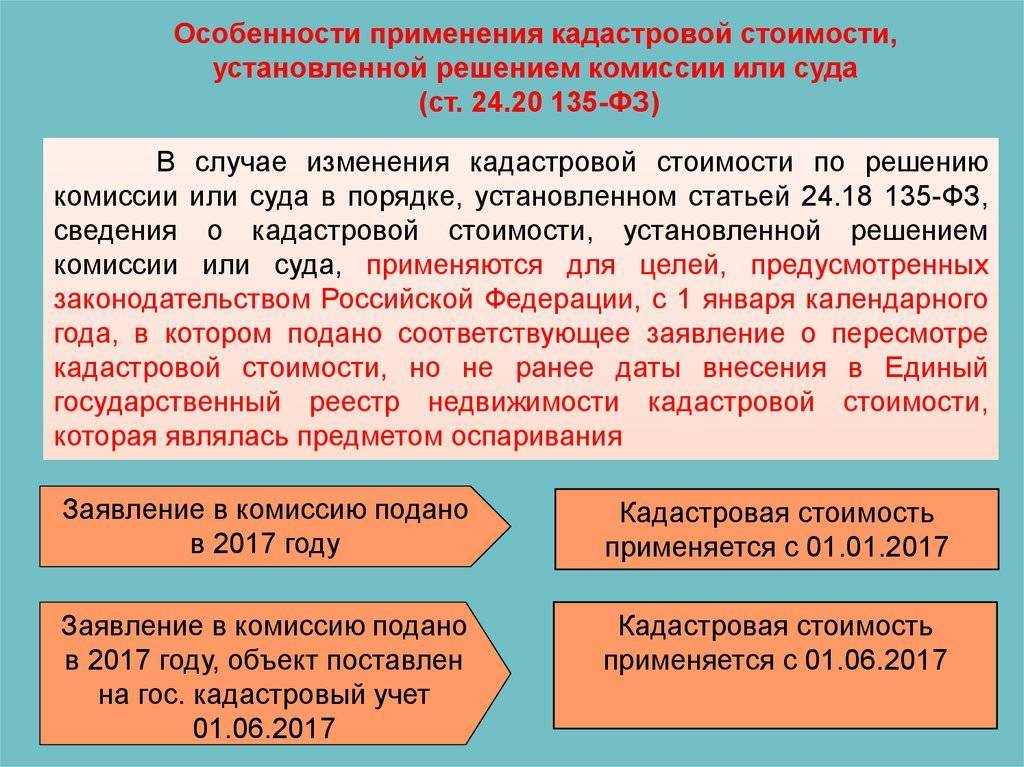

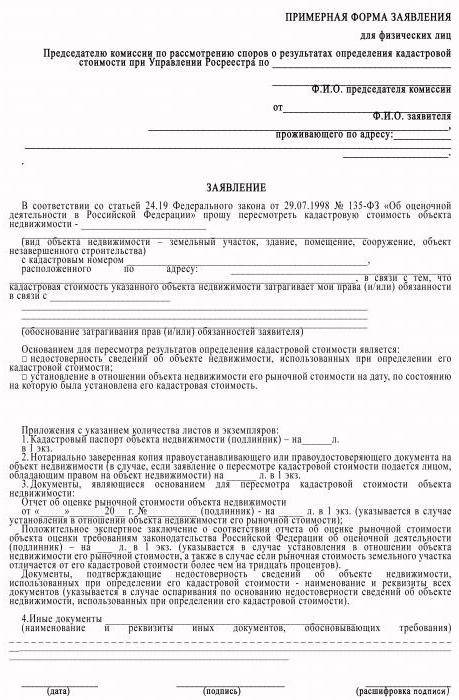

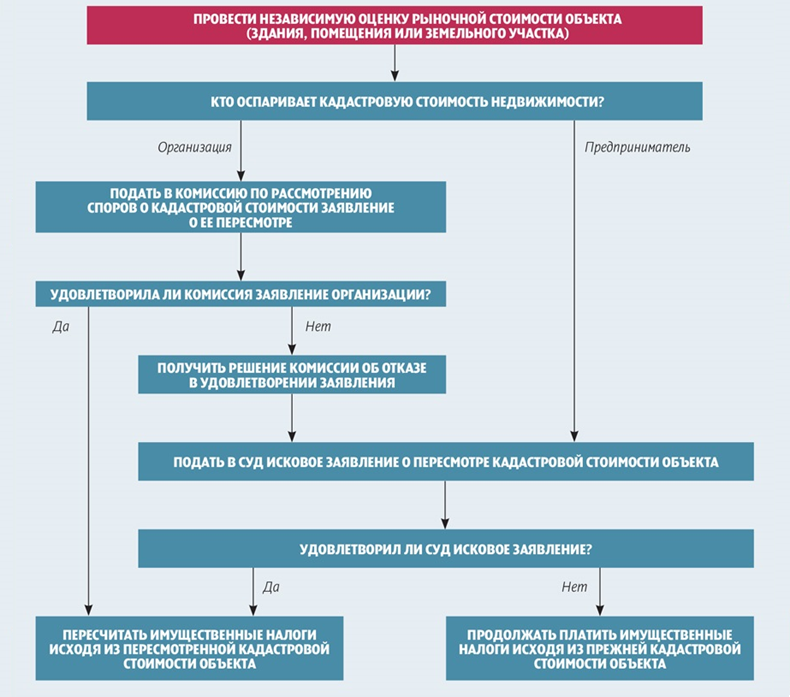

Не так давно изменился сам порядок оспаривания кадастровой стоимости: сейчас можно обратится в комиссию или суд (ранее сначала необходимо было в досудебном порядке обратиться в комиссию, которая занимается пересмотром кадастровой стоимости и если она отказывала в уменьшении показателя, то потом можно было обратиться в суд).

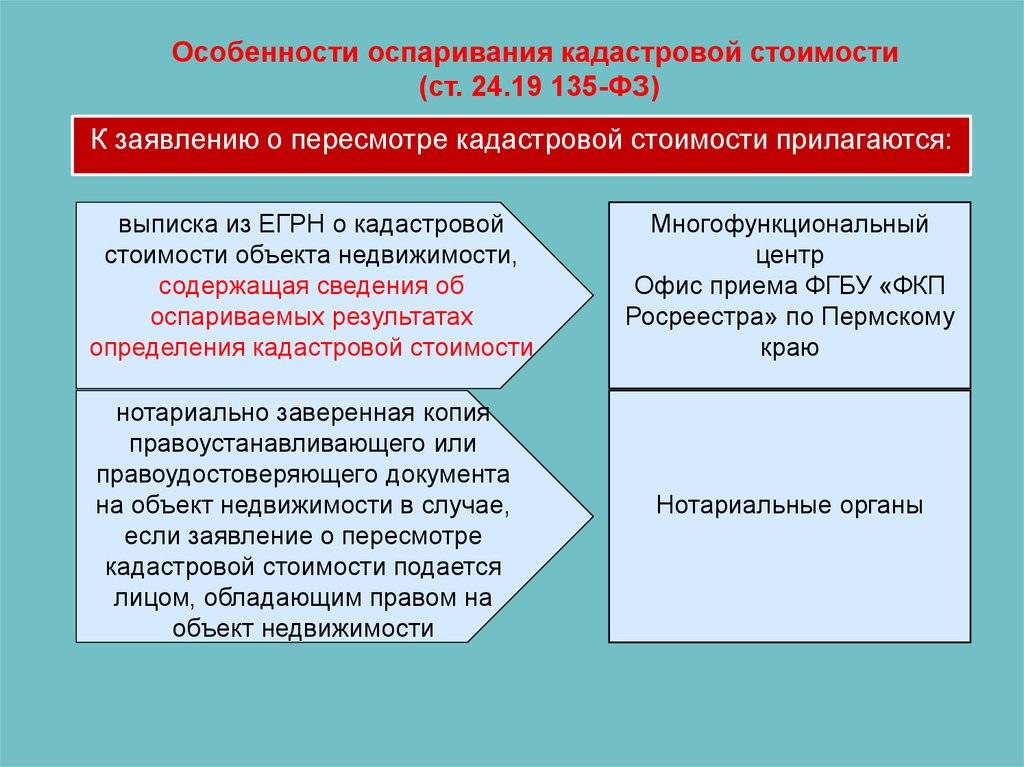

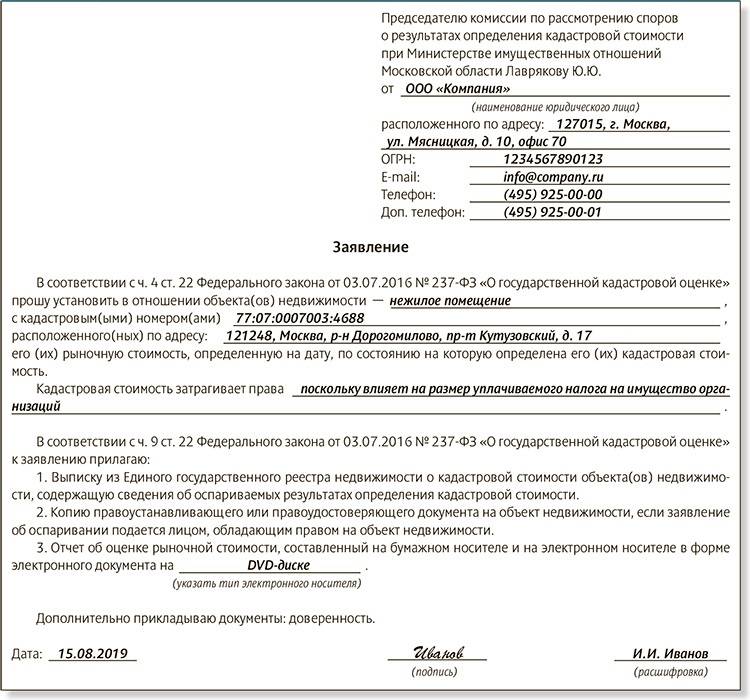

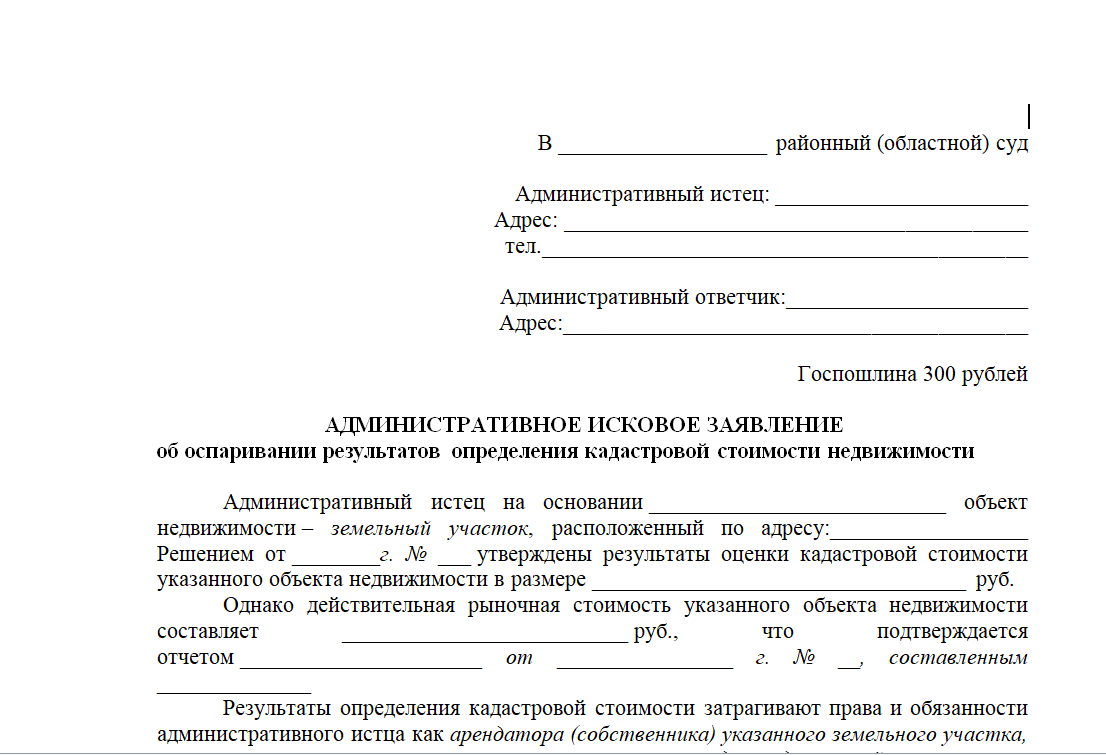

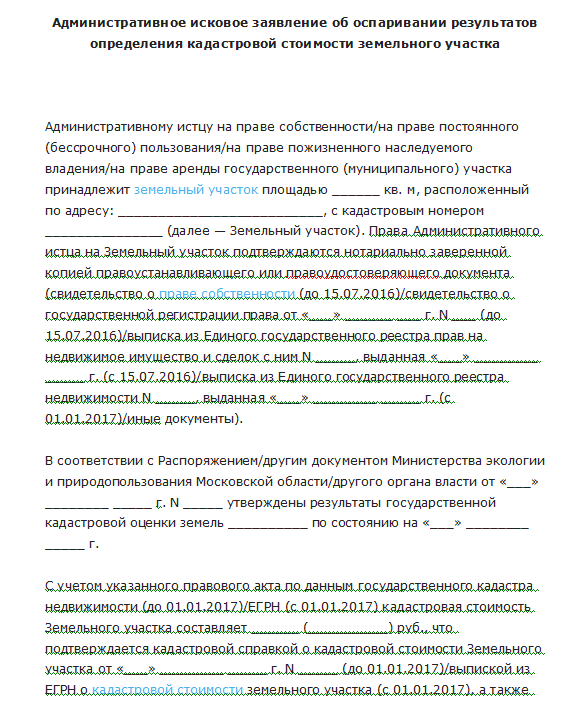

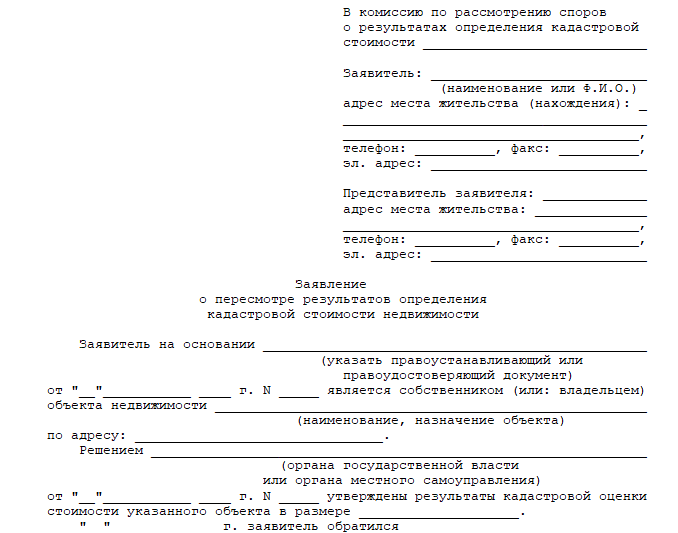

Для пересмотра кадастровой стоимости необходимо обратиться:

в комиссию по рассмотрению споров о результатах определения кадастровой стоимости – заявление о пересмотре кадастровой стоимости рассматривается в течении 1 месяца; срок сообщения о поступлении заявления в комиссии составляет 7 дней; комиссия обязана уведомить лицо, обладающее правом на недвижимость в течении 5 дней; решения комиссии могут быть оспорены в суде;

в суд ( НК РФ) – процедура регламентирована гл. 25 КАС РФ; можно оспорить результаты оценки кадастровой стоимости и решение комиссии; ограничение сроков по оспариванию кадастровой стоимости (5 лет с момента внесения в гос. кадастр оспариваемых результатов); дела рассматриваются 2 месяца, из-за сложности дела может быть продлен еще на месяц; принятое судом решение может быть обжаловано в течении одного месяца.

Эффективнее всего оспаривать кадастровую оценку сразу же, как только обнаружено, что она завышена, потому что сроки рассмотрения могут занять до 6 месяцев. А сумма налога рассчитывается по данным предыдущего года: если не начать процедуру оспаривания до конца 2018 года, то весь 2019 год необходимо будет уплачивать налог в соответствии с завышенной налоговой базой.

Необходимые основания

Переоценка кадастровой стоимости производится не реже 1 раза в 5 лет после проведения ревизии земель со стороны уполномоченной комиссии ГКН. После того как переоценка проведена, производится изменение кадастровой стоимости земель в учётных записях государственного реестра.

В этот период отдельные граждане и заинтересованные лица имеют право получить информацию об изменении стоимости своего участка. Землевладельцы, имеющие претензии к установленной сумме оценки, имеют право изложить свою претензию в письменной форме и представить её в отделение кадастра и картографии по месту нахождения земельного участка.

Переоценка по инициативе граждан в этот период осуществляется на основании заявлений, в которых указаны причины изменения стоимости участка, то есть на основании указания сведений, которые не были учтены комиссией при плановой переоценке земель. Эти заявления подлежат рассмотрению и удовлетворению по усмотрению комиссии ГКН.

В прошествии определённого срока, переоценка может проводиться в индивидуальном порядке по сложившейся необходимости или в том случае, когда правообладатель участка был проинформирован о неадекватно завышенной (заниженной) стоимости.

Нередки случаи, когда после благоустройства территории в результате возведения многоэтажки, кадастровая стоимость увеличивается в результате проведения учётных мероприятий со стороны ГКН или по инициативе застройщика, передающего участок под домом в субаренду участникам долевого строительства.

Такие случаи увеличения кадастровой стоимости осуществляются на основании изменения качества земель, приведение ранее неухоженного участка к балансу в общем градостроительном контексте.

Для таких процедур требуются усилия группы независимых оценщиков, которые устанавливают новый регламент стоимости земель в силу изменившихся обстоятельств.

Эти случаи особенно важны для индивидуальных предпринимателей, имеющих огромные территории земель. В случае снижения плодородия или порчи участков им придётся тратить средства на уплату земельного налога без особой отдачи. Такие случаи могут возникнуть в результате пожаров, стихийных бедствий или порчи земель со стороны расположенного по соседству промышленного предприятия.

Жизнь богата различными примерами, когда землевладелец попадает в сложную ситуацию независимо от степени своей ответственности. Для таких ситуаций предусмотрены варианты возможного оказания поддержки от государства, в том числе – и посредством снижения кадастровой стоимости земель в результате их переоценки. Хотите узнать больше где посмотреть кадастровую стоимость земельного участка или как произвести изменение кадастровой стоимости земельного участка? Жмите на выделенные фразы.

Как изменить стоимость НПА в «1С:Бухгалтерии государственного учреждения 8»

Для изменения стоимости объектов непроизведенных активов, в том числе земельных участков, в программе «1С:Бухгалтерия государственного учреждения 8» редакции 1 предназначен документ Изменение стоимости НПА (меню ОС, НМА, НПА – Учет непроизведенных активов – Изменение стоимости НПА) (рис. 1).

Рис. 1

Если по согласованию с учредителем изменение кадастровой стоимости земельного участка решено отразить как событие после отчетной даты с включением в отчет за 2016 год, то в качестве даты документа Изменение стоимости НПА следует указать «31.12.2016». В других случаях в качестве даты документа следует указать дату поступления в учреждение документа о переоценке.

В документе следует выбрать операцию Изменение стоимости (103 – 401.10.180).

Согласно подпункту «б» пункта 1.2.1 письма Минфина России № 02-07-07/5669, Казначейства России № 07-04-05/02-120 от 02.02.2017 «О составлении и представлении годовой бюджетной отчетности и сводной бухгалтерской отчетности государственных бюджетных и автономных учреждений главными администраторами средств федерального бюджета за 2016 год», при изменении кадастровой стоимости земельных участков, ранее принятых к бюджетному учету, а также при принятии на учет земельных участков, иных нефинансовых (финансовых) активов по результатам инвентаризации показатель финансового результата формируется по кредиту номера счета 1 17 00000 00 0000 000 1 401 10 180 «Прочие доходы» (увеличение стоимости актива со знаком «+», уменьшение – со знаком «-»).

Бюджетные и автономные учреждения с 01.01.2017 применяют КПС вида «АУ и БУ».

Поэтому по аналогии с КБК, приведенным в указанном Письме для казенных учреждений, в поле Счет доходов следует выбрать полный рабочий счет доходов 401.10.180 с КПС вида АУ и БУ, с уточнением КДБ, с кодом ХХХХ 0000000000 000, где ХХХХ – код соответствующего раздела, подраздела, например 0706 0000000000 000.

В качестве вида движения НФА будет автоматически подставлено значение Изменение в результате переоценки (см. рис. 1).

В табличной части документа следует подобрать земельный участок с помощью кнопки Подбор. По строке заполнятся наименование объекта НПА (графа НПА), инвентарный номер, стоимость земельного участка до изменения (графа Стоимость (до изменения)). В графе Стоимость (после изменения) необходимо указать стоимость земельного участка с учетом переоценки, а в графе Причина изменения стоимости – причину, которая будет выведена в графе 2 «Изменение стоимости объекта, причина» таблицы «2. Стоимость объекта, изменение балансовой стоимости, начисление амортизации» инвентарной карточки (ф. 0504031) например, «Изменение кадастровой стоимости» (рис. 2).

Рис. 2

Если стоимость после изменения меньше стоимости, учтенной на счете 103.11, на сумму разницы при проведении документа формируется бухгалтерская запись по уменьшению кадастровой стоимости земельного участка:

- Дебет 103.11.330 Кредит 401.10.180

- – в отрицательном значении.

Кроме того, формируются движения по регистру накопления Стоимость объектов основных средств (рис. 3) для отражения изменения стоимости земельного участка в инвентарной карточке (ф. 0504031).

Рис. 3

Кадастровая цена и ее оспаривание

Как изменится в 2023 году кадастровая цена земельных наделов? Чтобы это узнать, следует обратиться к действующим законам и судебной практике.

Принятыми №360-ФЗ от 03.07.2016 г (ст. 19) поправками в законы заморожена кадастровая цена земли на территории всех регионов с 01.01.2017 г. до 01.01.2020 г. Одновременно с поправками взамен №135-ФЗ «Об оценочной деятельности в РФ» приняли закон №237-ФЗ «О государственной кадастровой оценке», вступивший в действие 01.01. 2017. В нем указано, что кадастровой государственной оценкой под надзором Росреестра будут заниматься только независимые бюджетные учреждения.

Очередная волна повсеместной переоценки территорий будет в 2020 г. Два года (с начала 2018 до начала 2020) являются переходными.

Собственник участка при оспаривании его кадастровой цены вправе привлекать независимых оценщиков. Результаты независимой оценки рассматривает и утверждает суд или комиссия по рассмотрению споров при определении кадастровой цены объектов недвижимости (далее «Комиссия»). Она создана и действует в каждом регионе при управлении Росреестра. Физические лица вправе обращаться либо в Комиссию, либо сразу в суд. Органам власти необходимо пройти через досудебное рассмотрение дела Комиссией.

Казалось бы, исходя из этих законов, изменения кадастровой цены территорий до 2020 года не следует ожидать. Но органы власти заинтересованы в пересмотре кадастровой цены территорий в целях:

- Регистрации прав на участки земли и сделок с ними, защиты прав землепользователей.

- Точного определения размеров налогов, арендных платежей, сумм денежных компенсаций при изъятии у собственников земель для муниципальных нужд.

- Поддержки рынка земли, ипотеки, ценных бумаг, фондового, привлечения инвестиций в регионы.

- Оценки эффективности землепользования на территории, разработки генпланов развития городов и поселков, осуществления крупномасштабных проектов.

Переоценка стоимости и ее оспаривание в будущем

Наше законодательство одно из самых динамичных в мире. И законодательство в области налогообложения является ярким примером нестабильности в законодательстве. Так, в настоящее время принят во втором чтении Проект федерального закона «О внесении изменений в статью 52 части первой и часть вторую Налогового кодекса Российской Федерации».

В 2018 году при исчислении налога за 2017 год на территории 28 субъектов Российской Федерации применяется коэффициент 0,6, на территории 21 субъекта Российской Федерации – коэффициент 0,4, на территории 15 субъектов Российской Федерации – коэффициент 0,2. В остальных субъектах Российской Федерации коэффициент не применяется, поскольку решение о переходе к налогообложению по кадастровой стоимости не принято и налог исчисляется по инвентаризационной стоимости с учетом коэффициента-дефлятора.

Применение такого порядка исчисления налога на имущество физических лиц привело к существенному увеличению налоговой нагрузки на граждан, прежде всего, из-за резкого роста кадастровой стоимости объектов недвижимости.

В связи с этим законопроектом предусматривается отказ от применения указанного выше коэффициента начиная с исчисления налога за четвертый налоговый период применения кадастровой стоимости (коэффициент 0,8).

Таким образом, поправка является положительной и не должна привести к резкому росту кадастровой стоимости.

Одновременно законопроектом вводится новый коэффициент, ограничивающий ежегодное увеличение суммы налога на имущество физических лиц по кадастровой стоимости не более чем на 10 процентов по сравнению с предыдущим годом. Это тоже приведет к уменьшению случаев оспаривания стоимости для целей налогообложения.

Законопроектом также предусматривается:

1) возможность пропорционального (в зависимости от количества месяцев в налоговом периоде) определения налоговой базы по налогу на имущество организаций и налогу на имущество физических лиц в случае изменения качественных и (или) количественных характеристик объектов недвижимости в течение налогового периода.

2) исключение возможности перерасчетов сумм земельного налога и налога на имущество физических лиц, уплаченных налогоплательщиками на основании ранее направленных налоговых уведомлений за прошедшие налоговые периоды, за исключением случаев уменьшения суммы налога в результате такого перерасчета.

3) применение для целей налогообложения измененной кадастровой стоимости с даты начала применения ошибочной (оспоренной) стоимости, а не с года подачи заявления об оспаривании.

То есть можно будет не платить за ошибки чиновников, как предусмотрено в настоящее время. Данная поправка позволит снизить риски налогоплательщиков, которые связаны с длительными процедурами оспаривания стоимости.

Кроме того, законопроектом предусмотрен также ряд уточняющих изменений, направленных на разрешение неурегулированных вопросов, возникающих при применении глав 31 и 32 Налогового кодекса Российской Федерации, среди которых необходимо выделить следующие:

1) в настоящее время к льготной категории граждан по налогу на имущество физических лиц и земельному налогу отнесены инвалиды с детства. Между тем к данной категории граждан относятся только лица, достигшие возраста 18 лет, имеющие группу инвалидности с определением причины инвалидности «инвалид с детства». При этом дети-инвалиды составляют самостоятельную категорию.

2) в отношении физических лиц – собственников жилых домов, квартир и комнат Налоговый кодекс Российской Федерации предусматривает ряд налоговых преимуществ по налогу на имущество физических лиц в виде налоговых вычетов, налоговых льгот и пониженных налоговых ставок. Между тем в отношении таких жилых помещений, как части жилых домов и части квартир, налоговые преимущества не применяются, поскольку они не выделены как самостоятельные объекты налогообложения.

3) в отношении физических лиц – собственников гаражей и машино-мест Налоговый кодекс Российской Федерации предусматривает налоговые преимущества в виде налоговых льгот и пониженных налоговых ставок. Между тем установленные налоговые преимущества не применяются в отношении объектов, расположенных в объектах недвижимости торгового, офисного и бытового назначения, включенных в перечень, утверждаемый субъектами Российской Федерации.

предлагается распространить установленные Налоговым кодексом налоговые преимущества в отношении любых гаражей и машино-мест вне зависимости от их включения в соответствующий перечень субъекта Российской Федерации.

Это тоже является положительной тенденцией и снизит риски в части обжалования стоимости.

Понятие и случаи применения

Во время производства кадастровой оценки земельного надела должны применяться специальные правила. Этот процесс является общим по отношению ко всем землевладельцам. Это говорит о том, что рассматриваемая процедура производится аналогичным образом для всех наделов, расположенных в пределах одной территории. В данном случае формы собственности на землю значения не имеют.

Говоря о том, что в кадастровой документации должны учитываться имеющиеся нюансы и характеристики, присущие наделу, во время практической деятельности данное правило не всегда применяется. Как итог в этом случае надел, где имеются нарушения качества земли или ландшафтных условий – оценивается по аналогичным параметрам, что и тот надел, который имеет доброкачественные характеристики.

Этапы установления

Этапы установления

Даже рассуждая логично в рассматриваемой ситуации, с участка, что обладает большей доброкачественностью можно получить большее количество благ, нежели с того, где есть нарушения. Это связано с тем, что использоваться во втором случае вся территория целиком не может, так как на ней располагается овраг, болото или что-то подобное. Тогда собственник может инициировать процедуру переоценки стоимости данного надела.

Также могут возникнуть и обратные ситуации, когда на участке проводятся работы, направленные на его облагораживание, обеспечение различного рода коммуникаций, за счет чего уровень кадастровой цены может быть повышен.

В некоторых ситуациях владельцы, имея своей целью, увеличение стоимости начинают возведение на участке объектов, имеющих капитальный характер. Стоит сказать, что такой вариант не всегда срабатывает, так как зависит это от категории земель.

Категории земель в населенном пункте

Категории земель в населенном пункте

Большинство собственников пытаются провести переоценку с той целью, чтобы сократить размер налоговых платежей. Особенно данное положение касается организаций и фермерских хозяйств, которые выплачивают внушительные суммы в качестве налогов. Также переоценка проводится:

- при переводе надела из одной категории в другую;

- корректировки вносятся в разрешенное использование;

- изменения касаются площади участка;

- когда ущерб причинен слоям земли, относящимся к плодородным.

Процесс расчета и утверждения

Показатели

Для корректного определения величины кадастровой стоимости необходимо учитывать ряд важных показателей.

Рассмотрим наиболее значимые из них.

Коэффициенты

В процессе кадастровой оценки земель применяются так называемые поправочные коэффициенты. Их использование позволяет нивелировать влияние отдельных нестабильных (подверженных постоянным колебаниям) факторов, влияющих на формирование цен.

Так, если на территории участка располагаются сооружения, признанные ветхими, либо территория регулярно подвергается подтоплениям вследствие паводков, может применяться коэффициент, уменьшающий кадастровую стоимость.

В других ситуациях возможно использование коэффициентов, увеличивающих ее значение.

Прочие значения

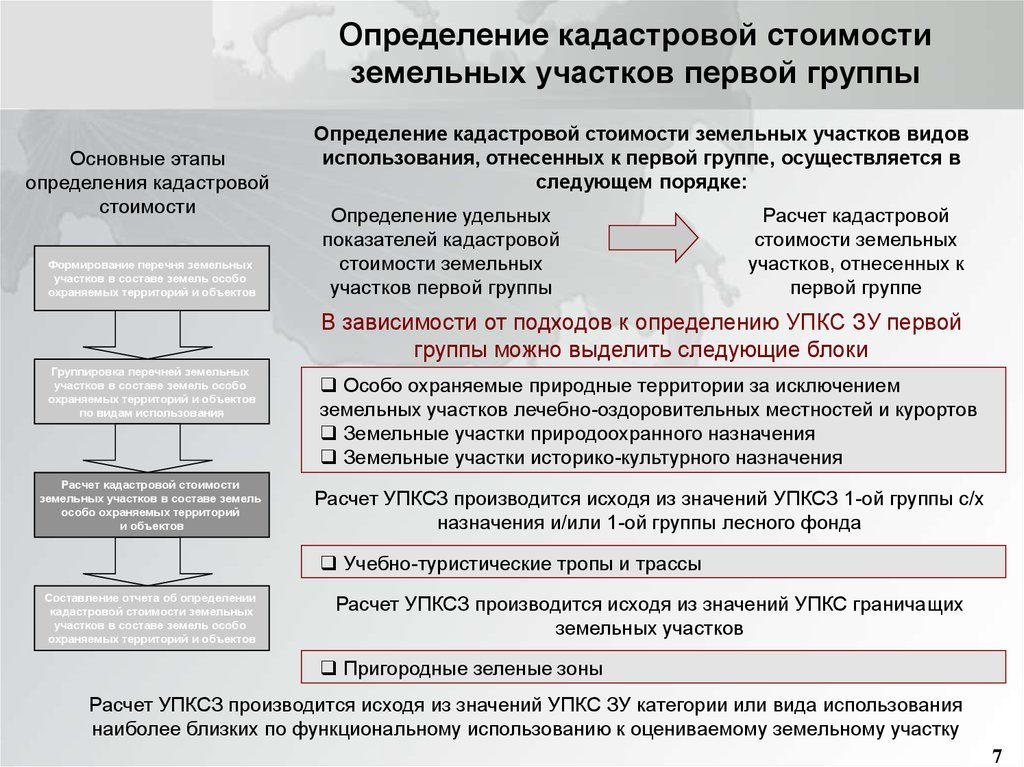

Еще одним важным фактором является удельный показатель кадастровой стоимости (УПКС). Значение этой величины определяется для площади, равной 1 м2. УПКС устанавливают поквартально в зависимости от вида разрешенной эксплуатации.

Чтобы определить УПКС, выполняется такая последовательность действий:

- Выявляются факторы, влияющие на формирование цен.

- Определяется эталонный участок (обладающий наиболее характерными для своей группы свойствами и параметрами).

- Формируется подгруппа, состоящая из эталонных объектов со схожими основными показателями.

- Для каждой подгруппы осуществляется сбор рыночной информации и затем проводится ее анализ.

- Выполняется статистическое моделирование и определяется, как именно ценообразующие факторы влияют на рыночную цену объекта недвижимости.

- Выполняется расчет УПКС для эталонного объекта.

После выполнения данных шагов производится расчет КС всех участков эталонной группы методом умножения УПКС на площадь надела.

Таким образом, на величину КС также влияют площадь угодья, его категория и рыночная стоимость.

Принятие постановления об утверждении КС

Не позже, чем через 20 рабочих дней после получения отчета об определении КС заказчик работ обязан принять акт об утверждении кадастровой стоимости. Данный документ обладает юридической силой со дня его официального обнародования.

С образцом такого постановления можно ознакомиться, загрузив его, например, здесь.

А вот так выглядит приложение к данному нормативному акту.

Как узнать КСЗ

Чтоб оспорить КСЗ, для начала необходимо узнать ее размер. Так как кадастровая цена является неотъемлемым атрибутом сведений из ЕГРН, а сам реестр является публичным, у любого заинтересованного лица есть доступ к КСЗ конкретного участка.

Такие сведения предоставляются гражданам бесплатно на основании запроса в Росреестр. Есть и другие способы, например, интернет-ресурсы. Среди самых распространенных инструментов выделяются следующие:

- ;

- ;

- ;

- .

Все они позволяют получить необходимые сведения в считаные минуты.

Кроме того, доступ к данным о КСЗ предоставляется при личном обращении в офис Росреестра либо в ближайшее отделение МФЦ.

Проблема завышенной кадастровой стоимости

Последние несколько лет теме кадастровой стоимости уделялось пристальное внимание. Правительство делало серьезные шаги, чтобы усовершенствовать систему кадастровой оценки

Владельцы недвижимости тревожно ждали выхода новых законов и правил. Ведь именно от величины кадастровой стоимости, а также от возможности или невозможности ее оспорить, зависит важная статья расходов – сумма налоговых платежей по налогу на имущество.

В результате принятых мер государственная оценка стала точнее, а процесс пересмотра кадастровой стоимости сложнее и противоречивее.

Рассмотрим подробнее, что изменилось, и как пройти процедуру оспаривания кадастровой стоимости участка землиили другой недвижимости по новым правилам.

Уменьшение стоимости

Кода собственник участка уверен в том, что цена на надел, указанная в кадастре, завышена, то человек может инициировать процедуру уменьшения стоимости. Случается такое, что цена, прописанная в кадастре, превышает ту, что действует на рынке – это говорит о том, что она непомерно завышена по отношению к существующему порядку, действующему относительно оценок.

Уменьшение стоимости заключается в том, чтобы исправить причины, которые привели к тому, что цена была значительно завышена. Первой причиной завышения может являться то, что возникла путаница в записях учетного характера, устанавливаемых в отношении конкретного надела.

Процесс оспаривания

Процесс оспаривания

Тогда будет требоваться провести сверку нормативной документации о допустимости удельных показателей цены, прописанной в кадастре, в отношении к виду применения, который установлен в качестве разрешенного. Если оценка не укладывается в перечисленные величины, то проблема устанавливается именно в них. Ошибка, носящая технический или кадастровый характер, может выражаться:

- ошибка допущена при определении применения, которое установлено относительно надела;

- ошибочное установление удельных показателей, которые входят в рамки использования надела.

Положения, принятые ГКН устанавливают особые формы, которые способствуют выявлению и исправлению данных, носящих ошибочный характер, которые внесены в реестры. Когда такие ошибки допущены – в отношении отдельного участка приостанавливается деятельность учетного значения до того, как будут исправлены сведения.

Законное основание для изменения КСЗ

Если изменилась кадастровая стоимость земли, для этого могут быть законные причины. Причем такое изменение не всегда происходит при проведении очередной оценки или оспаривании.

Дело в том, что ст. 16 ФЗ № 237 позволяет корректировать данные в отношении конкретных земельных участков в период между оценками в случае модификации качественных/количественных характеристик:

- изменения фактического размера участка;

- смены разрешенного вида пользования или целевого назначения;

- перехода земли из одной категории в другую;

- объединения нескольких земельных участков или, наоборот, разделения одного надела на несколько частей;

- присвоения статуса особо охраняемой территории и так далее.

Если информация о таких изменениях поступает в ЕГРН, Росреестр в течение 3 дней передает ее бюджетной оценочной организации. Та, в свою очередь, на протяжении пяти дней проводит необходимые расчеты и в трехдневный срок с момента определения КСЗ вносит обновленные сведения в ЕГРН.

Если для такого определения недостаточно информации, организация-оценщик вправе запросить дополнительные данные у компетентных органов. Такая оценка впоследствии тоже может быть оспорена в порядке, описанном выше. Оспаривание возможно с момента внесения обновленных сведений в ЕГРН.

Кем и на каком основании производится пересчёт?

В любом случае требуется письменное заявление уполномоченных лица или организации о переоценке или изменении кадастровой стоимости земельного участка. К ним относятся собственник недвижимости (физическое или юридическое лицо), муниципальное образование или территориальные органы исполнительной власти.

Муниципалитет можно заявлять соответствующие требования только, если ЗУ находится в его собственности. Согласно ст. 9 Закона основаниями служат:

- договор оценщика с физическим или юридическим лицом, владеющим земельным участком;

- определение районного, арбитражного или третейского суда;

- постановление территориальных органов исполнительной власти.

Инициировать переоценку или изменение стоимости возможно, если недвижимость проходит плановую переоценку Госкадастром, установлены межевание или изменены границы территории, меняется вид разрешённого использования или категория земель.

Обратиться с прошением о переоценке или изменении кадастровой стоимости вправе не только полноправные собственники, но также лица, обладающие правом бессрочного проживания, наследуемого владения и арендаторы (с согласия собственника, если жилье не социальное).